Το αν θα πετύχει τελικά η ιταλική Unicredit να αποκτήσει το μερίδιο που επιθυμεί στη γερμανική Commerzbank, δεν αφορά μόνο τους δύο μεγάλους τραπεζικούς ομίλους, ούτε καν έναν ιταλο-γερμανικό τραπεζικό πόλεμο ανάμεσα στις δύο αγορές. Πρόκειται για ένα στοίχημα που αφορά όλο τον… πλανήτη, ή έστω, τον ευρωπαϊκό χώρο απ’ άκρη σε άκρη.

Ο λόγος είναι ότι για πρώτη φορά μετά την κρίση του 2008 κάτι κινείται στην Ευρώπη προς την κατεύθυνση των διασυνοριακών εξαγορών και συγχωνεύσεων (M&A). Τα στοιχεία μιλούν από μόνα τους, καθώς σύμφωνα με την Ευρωπαϊκή Κεντρική Τράπεζα οι περισσότερες συγχωνεύσεις στην ευρωζώνη – σε ποσοστό 80% – γίνονται εντός συνόρων. Είναι δε χαρακτηριστικό ότι η Ιταλία και η Γερμανία, που αμφότερες έχουν τον λιγότερο βαθμό συγκέντρωσης τραπεζών στην ευρωζώνη, έχουν ολοκληρώσει το μεγαλύτερο αριθμό συναλλαγών, αλλά ελάχιστες από αυτές είναι διασυνοριακές.

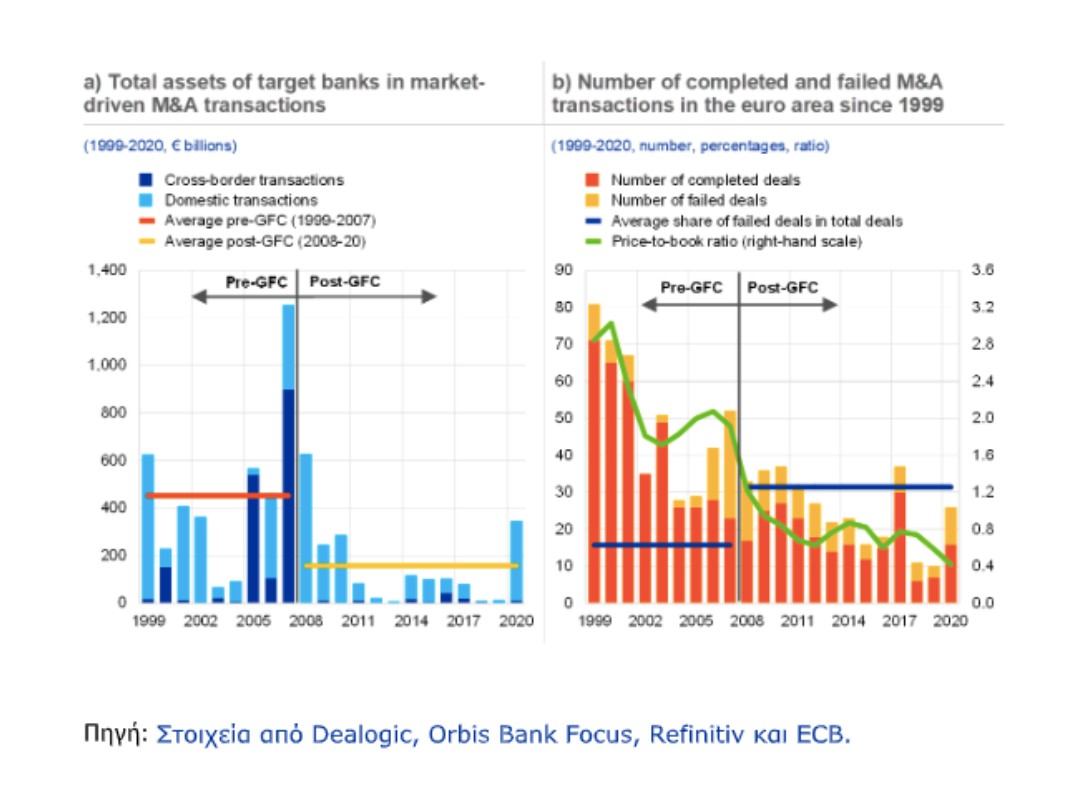

Α)Σύνολο περιουσιακών στοιχείων τραπεζών- στόχων σε συναλλαγές εξαγορών και συγχωνεύσεων

Β) Αριθμός εξαγορών και συγχωνεύσεων που έχουν ολοκληρωθεί ή αποτύχει στην ευρωζώνη από το 1999

Από την περίοδο της χρηματοοικονομικής κρίσης που ξεκίνησε πριν 16 χρόνια στην άλλη πλευρά του Ατλαντικού, ελάχιστα deals τραπεζικών ομίλων εκτός συνόρων ευοδώθηκαν στην προοπτική μιας εξαγοράς ή συγχώνευσης. Αν εξαιρεθούν από το κάδρο, δημιουργίες σχημάτων joint ventures και γενικότερα, πωλήσεις περιουσιακών στοιχείων και άλλα συναφή, αυτό που μένει είναι σχεδόν ένας λευκός καμβάς.

Το εντυπωσιακό στοιχείο είναι ότι στα χρόνια μετά την, μία στις τρεις επιχειρούμενες συγχωνεύσεις/εξαγορές στην ευρωζώνη αποτυγχάνουν (ακόμη και αν ξεκινήσει η διαπραγμάτευση δεν καταλήγουν σε συμφωνία), όταν η αναλογία αυτή την περίοδο πριν το 2008 ήταν 1 προς 6. Συμπέρασμα που προκύπτει από μια σχετική μελέτη της Ευρωπαϊκής Κεντρικής Τράπεζας (Νοέμβριος 2021), η οποία αναλύει τους βασικούς λόγους αποτυχίας παρόμοιων deals και εξηγεί πώς η αξία των επιχειρούμενων συγχωνεύσεων και εξαγορών υποχώρησε σημαντικά στην αυγή της χρηματοπιστωτικής κρίσης . Η αξία των M&A συναλλαγών στην ευρωζώνη, σε συνδυασμό και με τις διεθνείς εξελίξεις, μειώθηκε κατά περίπου τα 2/3 των assets των στόχων για συγχωνεύσεις, ανάμεσα στη δεκαετία προ κρίσης και την περίοδο από το 2008 και μετά. Οι μεγάλες συγχωνεύσεις ήταν πλέον μια μη συνήθης πρακτική και η πτώση του αριθμού συναλλαγών ήταν κατακόρυφη.

Στα αίτια αυτής της εικόνας θα πρέπει να αναζητηθούν οι δυσκολίες να βρει μια ευρωπαϊκή τράπεζα το «άλλο της μισό», έναν εταίρο – συνοδοιπόρο για ένα ενιαίο ταξίδι μετά τη συγχώνευση. Το ίδιο το περιβάλλον δεν ήταν και τόσο ευνοϊκό, με τα χαμηλά επιτόκια αλλά και τις εξίσου χαμηλές αποδόσεις σε κεφάλαια, που αποθάρρυναν αντίστοιχα βήματα. Συν, έναν ακόμη παράγοντα, αυτό του ψηφιακού μετασχηματισμού, ο οποίος όταν είναι σε εξέλιξη μπορεί να δυσκολέψει το deal μιας συγχώνευσης.

Όμως, όπως παρατηρούν Ευρωπαίοι οικονομολόγοι, παρά το μεγάλο βαθμό συγκέντρωσης στο οποίο οδηγήθηκε το τραπεζικό σύστημα της ευρωζώνης, ως αποτέλεσμα συγχωνεύσεων μετά την κρίση (consolidation), υπάρχει ακόμη μεγάλος χώρος για αποτελεσματική αύξηση κερδών. Το περιβάλλον έχει διαφοροποιηθεί, τα επιτόκια και οι αποδόσεις είναι ανοδικές, υπάρχει πλεονάζουσα ρευστότητα να κατευθυνθεί σε συμφωνίες που παράγουν αξία. Βέβαια, υπό τη σκιά και την ανησυχία γεωπολιτικών εξελίξεων και κλιματικής αλλαγής.

Το στοίχημα των διασυνοριακών συναλλαγών θα κριθεί το επόμενο διάστημα και σε αυτή την κατεύθυνση το επιχειρούμενο, παρά τις αντιδράσεις, deal ανάμεσα σε Unicredit και Commerzbank θα αποτελέσει, αν ευοδωθεί, έναυσμα για την αναθέρμανση των συγχωνεύσεων και εξαγορών εντός ευρωζώνης, και εκτός «εθνικών» συνόρων.

Το τοπίο στην Ελλάδα

Στο μικρόκοσμο της ελληνικής πραγματικότητας, όπου ακόμη δυνάμεις συσπειρώνονται εντός της εσωτερικής αγοράς για δημιουργία ακόμη μεγαλύτερων ομίλων, τίποτα δεν μπορεί και δεν χρειάζεται να αποκλεισθεί. Οι ελληνικές τράπεζες έχουν και ρευστότητα και κεφάλαια και όραμα και εξωστρέφεια. Το απέδειξαν άλλωστε, με στρατηγικές συμμαχίες τις οποίες υπογράφουν και με σημαντικές κινήσεις, ακόμη και αν στο χώρο της ΕΕ μοιάζουν μικρές. Η Alpha Bank έχει ήδη εταίρο και μέτοχο τη Unicredit με ανοιχτό τον ορίζοντα σε κινήσεις που θα αυξήσουν αξία στο μέτοχο, η Eurobank εδραιώνει περαιτέρω την παρουσία της στην Κύπρο, με όχημα την Ελληνική Τράπεζα στην οποία πλέον έχει την πλειοψηφία, η Πειραιώς βάζει τα θεμέλια λειτουργίας της ψηφιακής Snappi, μέσω της οποίας θα επεκταθεί σε χώρες της Κεντρικής Ευρώπης και η Εθνική, προχωρεί σε νέες εταιρίες με μετοχική συμμετοχή στρατηγικών εταίρων. Την ίδια στιγμή, η Τράπεζα Κύπρου επανήλθε στο ελληνικό Χρηματιστήριο και ένας νέος τραπεζικός όμιλος, η Αttica με την Παγκρήτια, προετοιμάζει τα βήματα μετά τη λειτουργική συγχώνευση.

Μιλώντας για διασυνοριακές συγχωνεύσεις, ο διοικητής της Τράπεζας Ελλάδος, Γιάννης Στουρνάρας, είναι υπέρμαχος των ευρωπαϊκών τραπεζικών πρωταθλητών και των μεγάλων σχημάτων. «Χρειαζόμαστε διασυνοριακές συγχωνεύσεις για να έχουμε πιο ισχυρές τράπεζες» δήλωσε σχετικά σε πρόσφατη συνέντευξη στους F.T. συνοψίζοντας όλο του το σκεπτικό, σε μια λιτή πρόταση.

Διαβάστε επίσης

Ο “χάρτης” με τις αυξήσεις σε επιδόματα, μισθούς και συντάξεις

Φρενιτίτιδα franchise στα σινεμά και το 2025

Οι επενδύσεις των εταιρειών private equity “δυναμιτίζουν” το κλίμα