Τα έσοδα για τις μεγάλες ευρωπαϊκές τράπεζες από τις κεφαλαιαγορές ήταν ικανοποιητικά το α’ τρίμηνο του 2024, σύμφωνα με την έκθεση της DBRS, καθώς η ισχυρή αύξηση της δραστηριότητας αντασφάλισης (underwriting) σε συνδυασμό με τα συγκρατημένα υψηλότερα έσοδα από S&T (πωλήσεις και συναλλαγές) μετοχών αντιστάθμισαν τη συνεχιζόμενη αδυναμία στο S&T σταθερού εισοδήματος.

Επιπλέον, τα έσοδα από συμβουλευτικές υπηρεσίες επιβραδύνθηκαν το α΄ τρίμηνο, παρά την προηγούμενη ανάκαμψη της δραστηριότητας το δ΄ τρίμηνο του 2023. Αν και το μακροοικονομικό και γεωπολιτικό περιβάλλον παραμένει δύσκολο, οι επιδόσεις των εσόδων από τις κεφαλαιαγορές τα επόμενα τρίμηνα θα εξαρτηθούν σε μεγάλο βαθμό από την εξέλιξη των επιτοκίων.

Η Fed ανέφερε πρόσφατα ότι τα επιτόκια θα παραμείνουν υψηλά για μεγαλύτερο χρονικό διάστημα και πιθανές μειώσεις των επιτοκίων δεν αναμένονται πριν από το καλοκαίρι. Ωστόσο, η ΕΚΤ και η Τράπεζα της Αγγλίας υπάρχει μεγάλη πιθανότητα να μειώσουν τα επιτόκια νωρίτερα. Η έντονη ασφαλιστική δραστηριότητα είναι απίθανο να συνεχιστεί για το υπόλοιπο του έτους, δεδομένου ότι το πρώτο τρίμηνο είναι συνήθως το ισχυρότερο τρίμηνο, αλλά η DBRS εξακολουθεί να πιστεύει ότι τα έσοδα θα είναι πάνω από τα επίπεδα του 2023.

Συνολικά, αναμένει ότι τα έσοδα από τα S&T σταθερού εισοδήματος και μετοχών θα παραμείνουν υγιή σε τριμηνιαία βάση, αλλά κάτω από τα επίπεδα του 2023 και του 2022 με χαμηλότερη από ό,τι στο παρελθόν μεταβλητότητα και δραστηριότητα πελατών. Επιπλέον, οι περισσότερες τράπεζες ανέφεραν υγιείς αγωγούς για τα έσοδα από συμβουλευτικές υπηρεσίες, αν και δεν είναι σαφές αν αυτό θα μεταφραστεί σε ουσιαστική αύξηση των εσόδων τα επόμενα τρίμηνα.

Eυρωπαϊκές τράπεζες: Ξεχώρισε η Deutsche Bank σε επίπεδο εσόδων

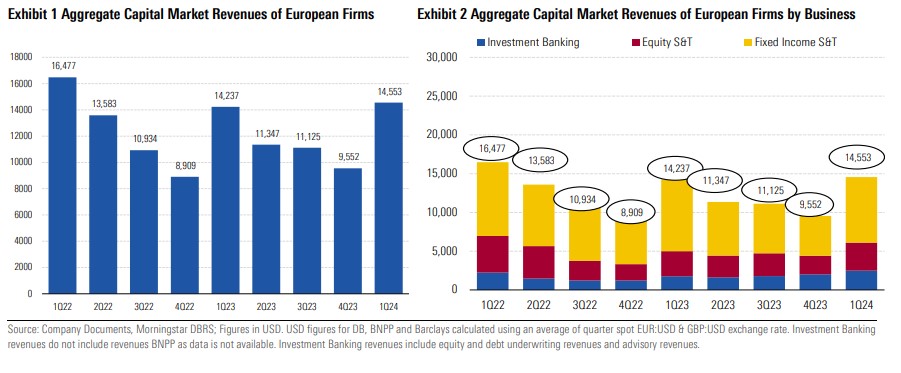

Συνολικά, τα έσοδα από τις κεφαλαιαγορές στις ευρωπαϊκές τράπεζες ανήλθαν σε 14,6 δισ. δολάρια το α’ τρίμηνο, μειωμένα κατά περίπου 5% σε σχέση με το α’ τρίμηνο του 2023 και κατά 18% σε σχέση με το ισχυρό α’ τρίμηνο του 2022.

Το α’ τρίμηνο του 2024, τα συνολικά έσοδα των ευρωπαϊκών τραπεζών από τις κεφαλαιαγορές παρέμειναν υγιή και αυξήθηκαν κατά 2% σε ετήσια βάση, καθώς η αύξηση των εσόδων από αναδοχές και σε μικρότερο βαθμό από την Ε&Τ μετοχών αντιστάθμισε τη μείωση στην Ε&Τ σταθερού εισοδήματος. Παρά την πρόοδο που παρατηρήθηκε το προηγούμενο τρίμηνο, τα έσοδα από συμβουλευτικές υπηρεσίες επιβραδύνθηκαν και ήταν χαμηλότερα το α’ τρίμηνο σε ετήσια βάση, παρόμοια με την εικόνα που παρατηρήθηκε τα προηγούμενα τρίμηνα, με εξαίρεση το δ’ τρίμηνο του 2023.

Συνολικά, τα έσοδα από S&T σταθερού εισοδήματος μειώθηκαν κατά 9% το α’ τρίμηνο σε ετήσια βάση από την υψηλή βάση του προηγούμενου έτους. Ορισμένες τράπεζες επεσήμαναν τα ασθενέστερα έσοδα από τα επιτόκια. Χαμηλότερα έσοδα στον τομέα αυτό παρατηρούνται από το α’ τρίμηνο του 2023, με παρόμοια μείωση εσόδων σε κάθε τρίμηνο, που πιθανότατα σχετίζεται με τα υψηλά επιτόκια και θα πρέπει να βελτιωθεί σταδιακά όταν τα επιτόκια αρχίσουν να μειώνονται.

Μόνο η Deutsche Bank αύξησε τα έσοδά της σε ετήσια βάση, εν μέρει υποστηριζόμενη από την καλή επίδοση στον τομέα των συναλλαγματικών ισοτιμιών, ενώ οι υπόλοιπες ευρωπαϊκές επιχειρήσεις παρουσίασαν μείωση το α’ τρίμηνο, η οποία κυμάνθηκε από 20% μείωση στην UBS έως 9% μείωση στην HSBC. Ωστόσο, η DBRS σημειώνει ότι η μείωση σε επίπεδο έτους για την UBS στρεβλώνεται εν μέρει από την εξαγορά της Credit Suisse, η οποία περιλαμβάνεται στα αποτελέσματα της UBS μόνο από το 1ο τρίμηνο του 2024.

Τα έσοδα από S&T μετοχών αυξήθηκαν κατά 13% σε ετήσια βάση συνολικά το α’ τρίμηνο, αλλά έναντι ενός αδύναμου τριμήνου το 2023, με τις περισσότερες τράπεζες να επωφελούνται από την υψηλότερη δραστηριότητα των πελατών σε μετρητά και παράγωγα μετοχών, σύμφωνα με τις επιδόσεις που παρατηρήθηκαν το δ’ τρίμηνο του 2023.

Η HSBC παρουσίασε τα υψηλότερα ποσοστά αύξησης σε ετήσια βάση (80%), ακολουθούμενη από την Barclays, ενώ η ανάπτυξη της UBS ήταν πιο συγκρατημένη (αύξηση 3% σε ετήσια βάση) και της BNPP μειώθηκε κατά 2% σε ετήσια βάση. Κατά την DBRS, οι βελτιωμένες επιδόσεις από το 4ο τρίμηνο του 2023 θα μπορούσαν να συνδεθούν με την προσδοκία ότι τα επιτόκια έχουν κορυφωθεί και θα αρχίσουν να μειώνονται βραχυπρόθεσμα και μεσοπρόθεσμα.

Καλύτερες οι επιδόσεις για τις αμερικανικές τράπεζες

Ενώ η Fed έχει επισημάνει ότι τα επιτόκια θα μπορούσαν να παραμείνουν υψηλότερα για μεγαλύτερο χρονικό διάστημα, η ΕΚΤ και η Τράπεζα της Αγγλίας έχουν δηλώσει την πρόθεσή τους να μειώσουν τα επιτόκια νωρίτερα, εάν οι πληθωριστικές πιέσεις μειωθούν. Κατά την DBRS, οι περικοπές των επιτοκίων θα πρέπει να ωφελήσουν τα έσοδα από την Ε&Τ σταθερού εισοδήματος και την ανάληψη συμβολαίων περισσότερο από τα έσοδα από την Ε&Τ μετοχών.

Παρόμοια με την τάση που παρατηρήθηκε σε όλα τα τρίμηνα του 2023, τα έσοδα από την ανάληψη κινδύνων αυξήθηκαν σημαντικά το α’ τρίμηνο του 2024 σε ετήσια βάση, κατά 82%, συνολικά για τις ευρωπαϊκές τράπεζες (εξαιρουμένων των HSBC και BNPP, όπου τα έσοδα δεν γνωστοποιούνται). H DBRS θεωρεί ότι μέρος αυτής της αύξησης στρεβλώθηκε από τη συμπερίληψη των εσόδων της CSG στο πλαίσιο της UBS το α’ τρίμηνο του 2024, αλλά όχι το δ’ τρίμηνο του 2021. Τα έσοδα αναδοχής αυξήθηκαν σε ετήσια βάση τόσο σε χρέος και μετοχές όσο και σε όλες τις τράπεζες.

Τα έσοδα από συμβουλευτικές υπηρεσίες παρουσίασαν κάποιες αδυναμίες το α’ τρίμηνο σε επίπεδο έτους, σε σύγκριση με τις επιδόσεις του προηγούμενου τριμήνου. Συνολικά, τα έσοδα αυτά μειώθηκαν κατά 7% σε ετήσια βάση, αν και ένα μέρος της μείωσης εξηγείται από τη συμπερίληψη των στοιχείων της CSG μόνο το α’ τρίμηνο του 2024. Η UBS και η DB ανέφεραν καλή αύξηση των εσόδων από συμβουλευτικές υπηρεσίες σε ετήσια βάση σε αντίθεση με την Barclays που ανέφερε ασθενέστερα έσοδα σε ετήσια βάση.

Τέλος, οι ομότιμες τράπεζες των ΗΠΑ ανέφεραν υψηλότερη αύξηση των συνολικών εσόδων από τις κεφαλαιαγορές το α’ τρίμηνο σε σύγκριση με τις ευρωπαϊκές τράπεζες. Οι ρυθμοί αύξησης των ομοτίμων των ΗΠΑ ήταν ιδιαίτερα ισχυροί στα έσοδα από την επενδυτική τραπεζική και το σταθερό εισόδημα S&T σε σύγκριση με τις ευρωπαϊκές τράπεζες.

Διαβάστε επίσης:

Έρχεται τον Σεπτέμβριο το νέο κουπόνι για φθηνό γρήγορο ίντερνετ

Έρχεται το νέο Taxis: Τι αλλάζει στις συναλλαγές

Φωτοβολταϊκά: Πληθαίνουν οι αντιδράσεις γύρω από το net billing