Ψηλά θα κινηθούν τα κέρδη των ευρωπαϊκών τραπεζών για το 2024, αλλά σε χαμηλότερα από τα φετινά επίπεδα, αναμένει η DBRSMorningstar. Παράλληλα, οι ελληνικές τράπεζες βρέθηκαν στην πρώτη θέση των επιτοκιακών περιθωρίων για το πρώτο εξάμηνο του 2023.

Συνοπτικά, η έκθεση της DBRS συμπυκνώνεται στα εξής συμπεράσματα:

- Η κερδοφορία των τραπεζών αναμένεται να παραμείνει ισχυρή το 2024, αν και χαμηλότερη απ’ ό,τι το 2023.

- Τα έσοδα εξακολουθούν να επωφελούνται από τα υψηλότερα επιτόκια, αλλά αναμένεται η πίεση στο περιθώριο καταθέσεων να αυξηθεί και η αύξηση των δανείων να είναι συγκρατημένη.

- Οι δαπάνες συνεχίζουν να αυξάνονται λόγω της αύξησης των μισθών. Το πιστωτικό κόστος εκτιμάται επίσης ότι θα είναι υψηλότερο.

Υπογραμμίζεται ότι η ποιότητα του ενεργητικού θα επιδεινωθεί σταδιακά εν μέσω υψηλότερων επιτοκίων και συνεχιζόμενης αδυναμίας στις περισσότερες ευρωπαϊκές οικονομίες, με τον αντίκτυπο να γίνεται πιο ορατός στα επιχειρηματικά δάνεια των τραπεζών, καθώς οι εταιρείες δυσκολεύονται όλο και περισσότερο να μετακυλήσουν το υψηλότερο κόστος στους πελάτες τους σε ένα περιβάλλον αδύναμης ζήτησης. Τα νοικοκυριά θα μπορούσαν επίσης να αντιμετωπίσουν «άγχος» σε χώρες όπου τα ενυπόθηκα δάνεια με κυμαινόμενο επιτόκιο είναι κοινά.

Η πίεση στη ρευστότητα των τραπεζών είναι απίθανη, καθώς η ζήτηση δανείων παραμένει υποτονική, εν μέσω υψηλότερων επιτοκίων και με αδύναμες οικονομίες. Οι κεφαλαιακοί δείκτες εξακολουθούν να επωφελούνται από την ισχυρή παραγωγή κερδών των τραπεζών, η οποία αντισταθμίζει σε μεγάλο βαθμό την πίεση για αύξηση των μερισματικών πληρωμών και των επαναγορών μετοχών.

DBRS: Τα τραπεζικά κέρδη συνεχίζουν να υποστηρίζονται από τα υψηλότερα επιτόκια

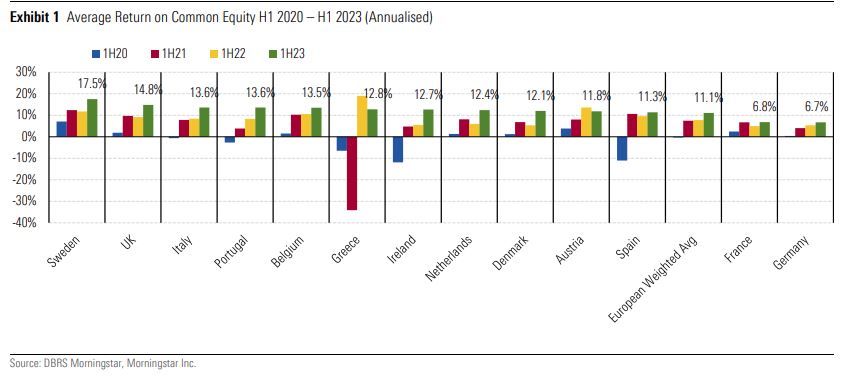

Τα τραπεζικά κέρδη, σημειώνει ο οίκος, συνεχίζουν να υποστηρίζονται από τα υψηλότερα επιτόκια, αλλά η εξασθένηση είναι πιθανή. Όπως φαίνεται στο γράφημα 1, οι ευρωπαϊκές τράπεζες έχουν επωφεληθεί από τη σημαντική βελτίωση των κερδοφορίας το α’ εξάμηνο του 2023, αναφέροντας ετήσια αύξηση της αποδοτικότητας ιδίων κεφαλαίων (ROE) σε 11,1% από 7,7%, με ορισμένες τράπεζες να υπερβαίνουν σημαντικά το επίπεδο αυτό.

Αυτό οφείλεται κυρίως σε ένα σημαντικό «άλμα» στα καθαρά έσοδα από τόκους των τραπεζών, ενώ το πιστωτικό κόστος παρέμεινε σε χαμηλά επίπεδα. Η DBRS αναμένει ότι το περιβάλλον υψηλών επιτοκίων θα συνεχίσει να στηρίζει τα κέρδη των τραπεζών το 2024, ιδίως σε χώρες όπου τα δάνεια εξακολουθούν να ανατιμολογούνται. Ωστόσο, εντοπίζονται και δυσκολίες στον ορίζοντα.

Δεδομένης της σταδιακής αναπλήρωσης των επιτοκίων καταθέσεων, οι περισσότερες τράπεζες δείχνουν ότι έχει επέλθει κορύφωση για τα καθαρά περιθώρια επιτοκίου. Επιπλέον, η αύξηση των δανείων στην Ευρώπη έχει επιβραδυνθεί σημαντικά. Την ίδια στιγμή, σημαντικοί παράγοντες, όπως είναι τα υψηλότερα επιτόκια και η αποδυνάμωση της οικονομίας, είναι πιθανό να οδηγήσουν σε υψηλότερες δανειακές απώλειες και αυξημένο πιστωτικό κόστος, ενώ η αύξηση των μισθών συνεχίζει να αυξάνει τα έξοδα. Ο οίκος εκτιμά ότι η βελτιωμένη κερδοφορία στον τραπεζικό τομέα έχει ήδη προκαλέσει κυβερνητική δράση σε διάφορες μορφές.

Αυτό συνέβη στην περίπτωση της Ισπανίας, της Ιταλίας και της Ελλάδας και πιο πρόσφατα στην Πορτογαλία και την Ολλανδία και έχει λάβει ως επί το πλείστον τη μορφή πρόσθετων φόρων ή εισφορών. Τέλος, στις 20 Σεπτεμβρίου 2023 η ΕΚΤ μείωσε την αμοιβή για τα ελάχιστα αποθεματικά στο μηδέν, συμβάλλοντας στην περαιτέρω πίεση που ασκείται στις περιθώρια.

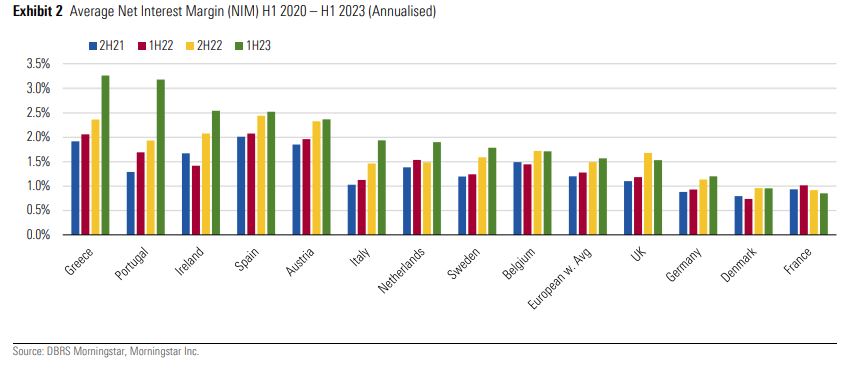

Eλληνικές τράπεζες: Στην κορυφή στο καθαρό επιτοκιακό περιθώριο

Η επέκταση των καθαρών επιτοκιακών περιθωρίων από τα μέσα του 2022 αποτελεί τον κύριο μοχλό για την κερδοφορία των τραπεζών στην Ευρώπη. Ωστόσο, σημειώνεται επίσης ότι υπήρξε σημαντική απόκλιση στα καθαρά επιτοκιακά περιθώρια μεταξύ των χωρών. Σύμφωνα με αυτές τις διαφορές, ανάλογα με τη χώρα αναμένεται να να δούμε ένα εύρος αποτελεσμάτων από μέτριες μειώσεις έως μέτριες αυξήσεις στα καθαρά έσοδα από τόκους για 2024.

Οι τράπεζες στα αριστερά του γραφήματος 2 εμφανίζουν τα υψηλότερα περιθώρια κέρδους, με την Ελλάδα μάλιστα να βρίσκεται στην πρώτη θέση για το α’ εξάμηνο του 2023.

Οι τράπεζες αυτές συνήθως μοιράζονται μερικά ή όλα τα ακόλουθα χαρακτηριστικά:

- Λειτουργούν σε αγορές με υψηλό ποσοστό δανείων με κυμαινόμενο επιτόκιο και έχουν ήδη ανατιμολογήσει ένα μεγάλο μέρος, αν όχι το σύνολο του δανειακού τους χαρτοφυλακίου.

- Δεν έχουν μετακυλήσει μεγάλο μέρος των αυξήσεων των επιτοκίων στους καταθέτες.

- Οι τοκοφόρες καταθέσεις ως ποσοστό των συνολικών καταθέσεων τείνουν να είναι χαμηλές.

Με εξαίρεση τις χώρες με δάνεια κυρίως κυμαινόμενου επιτοκίου, όπως η Πορτογαλία ή η Ελλάδα, στις περισσότερες χώρες τα δάνεια εξακολουθούν να ανατιμολογούνται, γεγονός που αναμένεται να στηρίξει υποστηρικτικά το καθαρό επιτοκιακό περιθώριο το 2024.