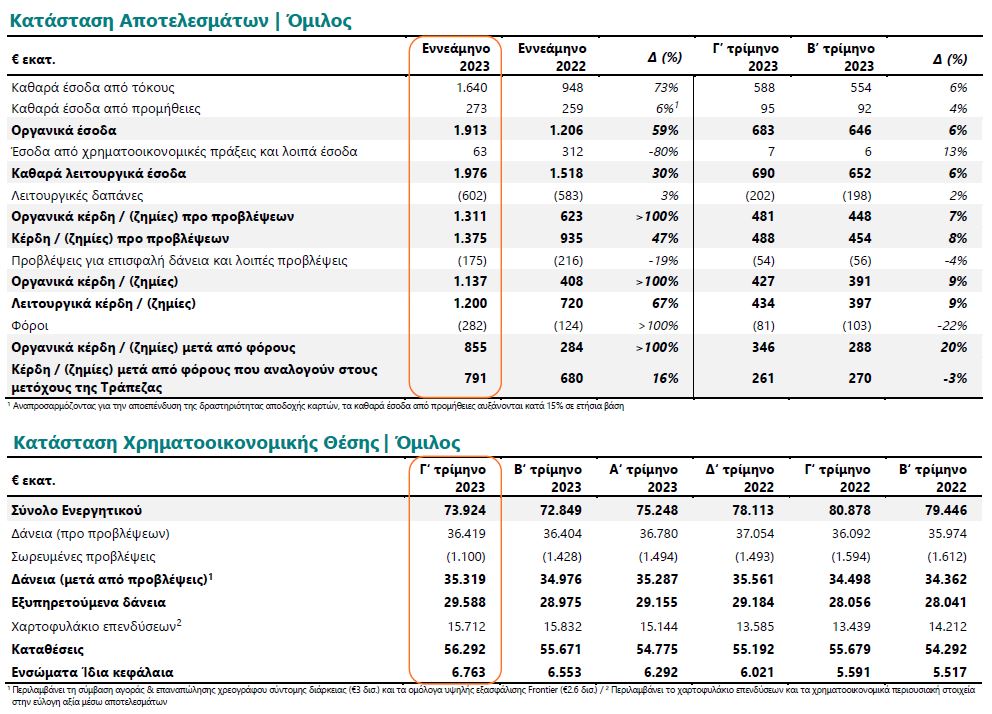

Στα 791 εκατ. ευρώ ανήλθαν τα κέρδη της Εθνικής Τράπεζας στο εννέαμηνο του 2023, σημειώνοντας αύξηση 16%. Στα 6,76 δισ. τα ενσώματα ίδια κεφάλαια της τράπεζας, που ανακοίνωσε τα οικονομικά αποτελέσματά της.Τα οργανικά κέρδη μετά φόρων ανήλθαν σε 0,9 δισ. ευρώ, αυξήθηκαν κατά 600 εκατ. τα εξυπηρετούμενα δάνεια, ενώ σε ανοδική τροχιά παραμένουν οι καταθέσεις.

«Το πλεόνασμα κεφαλαίου προσφέρει στην Εθνική σημαντική στρατηγική ευελιξία», το μήνυμα του CEO της Εθνικής Τράπεζας, Παύλου Μυλωνά.

Η ανακοίνωση της Εθνικής Τράπεζας

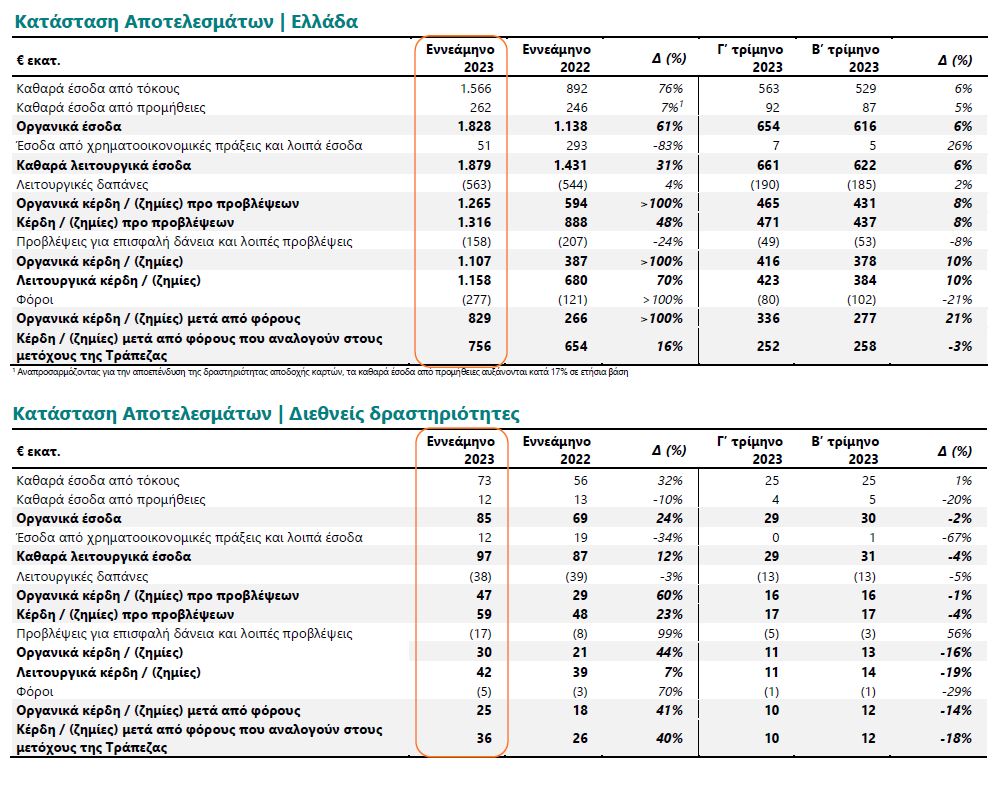

Τα οργανικά κέρδη μετά φόρων ανήλθαν σε 0,9 δισ. ευρώ το Εννεάμηνο 2023, αντανακλώντας τη θετική δυναμική των καθαρών εσόδων από τόκους.

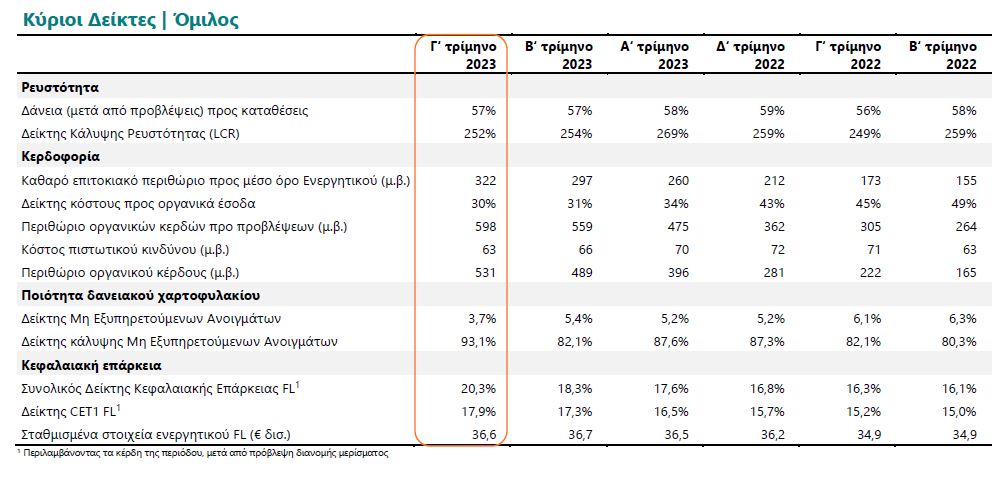

Η ανοδική τάση των καθαρών εσόδων από τόκους διατηρήθηκε σε +73% σε ετήσια βάση και +6% σε τριμηνιαία βάση και αποτυπώνει τη συνεχιζόμενη αύξηση των βασικών επιτοκίων της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) που ευνοεί τα έσοδα από τόκους δανείων, απορροφώντας το υψηλότερο κόστος καταθέσεων και χρηματοδότησης της Τράπεζας. Ως αποτέλεσμα, το καθαρό επιτοκιακό περιθώριο παρέμεινε σε ανοδική τροχιά, ανερχόμενο σε 322μ.β. το Γ’ τρίμηνο 2023.

Η αύξηση των καθαρών εσόδων από προμήθειες διαμορφώθηκε σε +4% σε τριμηνιαία βάση και αντανακλά τους ισχυρούς ρυθμούς ανάπτυξης στις προμήθειες Λιανικής και Εταιρικής Τραπεζικής, με αιχμή του δόρατος τις κάρτες, τη χρηματοδότηση εμπορικών συναλλαγών (trade finance), τα συνδυαστικά πακέτα καταθετικών προϊόντων, καθώς και τα επενδυτικά προϊόντα.

Σε συγκρίσιμη βάση, αναπροσαρμόζοντας για την αποεπένδυση της δραστηριότητας αποδοχής καρτών, τα καθαρά έσοδα από προμήθειες αυξήθηκαν κατά 15% ετησίως.

Η συντηρητική διαχείριση των λειτουργικών δαπανών συνεχίστηκε, με τις δαπάνες προσωπικού και τα γενικά και διοικητικά έξοδα να αυξάνονται μόλις κατά +1% σε ετήσια βάση, απορροφώντας τις πληθωριστικές πιέσεις. Λαμβάνοντας υπόψη τις αυξημένες αποσβέσεις, ως αποτέλεσμα του φιλόδοξου -και μοναδικού για τα δεδομένα της Ελλάδας- στρατηγικού σχεδίου επενδύσεων της Τράπεζας στον τομέα της πληροφορικής, οι συνολικές λειτουργικές δαπάνες αυξήθηκαν κατά +3% σε ετήσια βάση

Το κόστος πιστωτικού κινδύνου διαμορφώθηκε στις 66μ.β. το Εννεάμηνο 2023 έναντι στόχου περί των 80μ.β. που έχουμε θέσει για το 2023, αντανακλώντας το ευνοϊκό μακροοικονομικό περιβάλλον

Η απόδοση ιδίων κεφαλαίων (core RoTE) ενισχύθηκε περαιτέρω, ανερχόμενη σε 20,8% το Γ’ τρίμηνο 2023 (17,8% το Εννεάμηνο 2023)

Τα εξυπηρετούμενα δάνεια στην Ελλάδα ενισχύθηκαν κατά 0,6 δισ. ευρώ σε τριμηνιαία βάση σε 28.0 δισ. ευρώ, με τις εκταμιεύσεις να αγγίζουν σχεδόν τα 2 δισ. ευρώ το Γ’ τρίμηνο 2023

Οι εκταμιεύσεις ενισχύθηκαν κατά 40% σε τριμηνιαία βάση σε 1,9 δισ.ευρώ το Γ’ τρίμηνο 2023, προερχόμενες κυρίως από μικρές και μεσαίες επιχειρήσεις, τη ναυτιλία και τη χρηματοδότηση μεγάλων έργων (project finance).

Η ανάκαμψη των εκταμιεύσεων οφείλεται κυρίως στην Εταιρική Τραπεζική, με την τάση στη Λιανική Τραπεζική να βαίνει βελτιούμενη. Η δυναμική στις εκταμιεύσεις Εταιρικής Τραπεζικής κατά το Γ΄ τρίμηνο 2023 συνεχίζεται και στο Δ΄ τρίμηνο.

Οι εγχώριες καταθέσεις παρέμειναν σε ανοδική τροχιά, σημειώνοντας αύξηση ύψους €1,1 δισ. από την αρχή του έτους, η οποία αποδίδεται κυρίως στους πελάτες Λιανικής, παρά τις αυξημένες αναλήψεις από πελάτες Εταιρικής Τραπεζικής στην αρχή του έτους για την αποπληρωμή δανείων.

Αφαιρουμένου του υπολοίπου του Προγράμματος Συναλλαγών Μακροχρόνιας Αναχρηματοδότησης (TLTRO ΙΙΙ) ύψους 1,85 δισ.ευρώ και λαμβάνοντας υπόψη τη θέση της ΕΤΕ στη διατραπεζική αγορά ως καθαρός δανειστής, η πλεονάζουσα ρευστότητα της Τράπεζας ενισχύθηκε περαιτέρω σε 7,4 δισ. ευρώ, υπογραμμίζοντας το ισχυρό προφίλ ρευστότητας της ΕΤΕ.

Στην Ελλάδα, ο δείκτης ΜΕΑ διαμορφώθηκε σε 3,6%, με τον δείκτη κάλυψης ΜΕΑ από σωρευμένες προβλέψεις να ανέρχεται σε ~94%.

Οι καθαρές ροές ΜΕΑ ύψους μόλις 150 εκατ. ευρώ. από την αρχή του έτους παραμένουν πολύ χαμηλότερες των εκτιμήσεών μας για το σύνολο του έτους.

Στην Ελλάδα, τα ΜΕΑ διαμορφώθηκαν σε 1,1 δισ. ευρώ το Γ’ τρίμηνο 2023, μειωμένα κατά €0,6 δισ.4 σε τριμηνιαία βάση, αντανακλώντας την περαιτέρω εξυγίανση του δανειακού χαρτοφυλακίου της Τράπεζας μέσω συναλλαγών.

Ο δείκτης ΜΕΑ διαμορφώθηκε σε 3,6% στην Ελλάδα (3,7% σε επίπεδο Ομίλου), μειωμένος κατά ~170μ.β. σε σχέση με το προηγούμενο τρίμηνο και ~230μ.β. σε ετήσια βάση

Ο εγχώριος δείκτης κάλυψης ΜΕΑ από σωρευμένες προβλέψεις ενισχύθηκε περαιτέρω στο υψηλό επίπεδο του ~94% (δείκτης κάλυψης δανείων Σταδίου 3 στο 55%), με τον δείκτη των δανείων Σταδίου 2 να μειώνεται σε 10,7% και τον αντίστοιχο δείκτη κάλυψης από σωρευμένες προβλέψεις να διαμορφώνεται σε 7,1%, επίσης στα υψηλότερα επίπεδα του κλάδου.

Ο δείκτης CET15 ανήλθε σε 17,9%, με το Συνολικό Δείκτη Κεφαλαιακής Επάρκειας 5 να διαμορφώνεται σε 20,3%.

Ο δείκτης CET15 αυξήθηκε κατά ~60μ.β. σε τριμηνιαία βάση, ανερχόμενος σε 17,9% το Γ’ τρίμηνο 2023, ως αποτέλεσμα της ισχυρής οργανικής κερδοφορίας. Ο Συνολικός Δείκτης Κεφαλαιακής Επάρκειας 5 διαμορφώθηκε σε 20,3%, αυξημένος κατά ~200μ.β. σε σχέση με το προηγούμενο τρίμηνο.

Μετά την επιτυχή έκδοση ομολόγων μειωμένης εξασφάλισης (Tier II) ύψους €0,5 δισ. το Σεπτέμβριο 2023, ο δείκτης MREL του Ομίλου διαμορφώθηκε σε 24,5%, υπερβαίνοντας την ελάχιστη απαίτηση MREL του Ιανουαρίου του 2024 ύψους 22,7% κατά ~180μ.β.

Η μακροπρόθεσμη πιστοληπτική διαβάθμιση της ΕΤΕ αναβαθμίστηκε κατά 2 βαθμίδες σε ‘Ba1’ από τον αξιολογικό οίκο Moody’s και σε ‘BB’ από τον οίκο Fitch τον Σεπτέμβριο 2023, αντανακλώντας τις ευνοϊκές οικονομικές συνθήκες, καθώς και τη σημαντική βελτίωση της ποιότητας του δανειακού χαρτοφυλακίου και της κερδοφορίας της Τράπεζας.

Το μήνυμα του CEO της ΕΤΕ, Παύλου Μυλωνά

«Η παρούσα οικονομική συγκυρία στην Ελλάδα είναι ιδιαίτερα θετική. Η οικονομική δραστηριότητα παραμένει ισχυρή, παρά την επιβράδυνση -εξαιτίας της σύσφιγξης της νομισματικής πολιτικής- στην Ευρωζώνη, τον βασικό εμπορικό εταίρο της χώρας, αλλά και τις αρνητικές επιπτώσεις από τις πλημμύρες στην κεντρική Ελλάδα. Οι πρόσφατες αναβαθμίσεις της Ελλάδας στην επενδυτική βαθμίδα συνιστούν αναγνώριση των προσπαθειών που έχουν καταβληθεί για την ενίσχυση της ανταγωνιστικότητας της οικονομίας, τη σημαντική δημοσιονομική προσαρμογή, καθώς και την πολιτική δέσμευση για τη συνέχιση των μεταρρυθμίσεων. Αυτή η θετική συγκυρία προσελκύει τόσο εγχώριες, όσο και ξένες επενδύσεις», αναφέρει στο μήνυμά του ο διευθύνων σύμβουλος της ΕΤΕ, Παύλος Μυλωνάς.

«Μέσα σε αυτό το ευνοϊκό περιβάλλον, σε συνδυασμό με το συνεχιζόμενο πρόγραμμα μετασχηματισμού της και επωφελούμενη από τα εγγενή συγκριτικά πλεονεκτήματά της, η Εθνική ξεχώρισε. Το Γ’ τρίμηνο 2023 η τράπεζα συνέχισε να καταγράφει εντυπωσιακά αποτελέσματα, σημειώνοντας υψηλές επιδόσεις σε όλους τους τομείς δραστηριοτήτων της, με αφετηρία τον ισχυρό ισολογισμό της. Η διατήρηση της ανοδικής τάσης των οργανικών εσόδων συνδυάστηκε με τη λιτή διαχείριση των λειτουργικών δαπανών και τη σημαντική βελτίωση της ποιότητας του δανειακού χαρτοφυλακίου. Με τα αποτελέσματα να βελτιώνονται σημαντικά σε κάθε τρίμηνο του 2023, τα οργανικά κέρδη μετά από φόρους αυξήθηκαν στα €0,9 δισ. το εννεάμηνο, με το δείκτη απόδοσης ιδίων κεφαλαίων (core RoTE) να ανέρχεται σε 18%.

Η ισχυρή κερδοφορία είχε αποτέλεσμα τη σημαντική ενίσχυση των κεφαλαιακών δεικτών, οι οποίοι αυξήθηκαν κατά 60μ.β σε τριμηνιαία βάση και 220μ.β. από την αρχή του έτους, οδηγώντας τον δείκτη CET1 κοντά στο 18% και τον Συνολικό Δείκτη Κεφαλαιακής Επάρκειας άνω του 20%. Το πλεόνασμα κεφαλαίου προσφέρει στην Τράπεζα σημαντική στρατηγική ευελιξία, συμπεριλαμβανομένης της μελλοντικής διανομής κεφαλαίου στους μετόχους.

Τα σημαντικά πλεονεκτήματα του ισολογισμού μας εξακολουθούν να μας διαφοροποιούν. Παρά την ταχεία αύξηση των επιτοκίων, η πιστωτική επέκταση παρέμεινε υγιής, σημειώνοντας αύξηση κατά 5% σε ετήσια βάση, αντανακλώντας την ισχυρή ζήτηση επιχειρηματικών δανείων. Επιπλέον, η Τράπεζα δεν αντιμετώπισε καθαρές εισροές Μη Εξυπηρετούμενων Ανοιγμάτων κατά το τρίτο τρίμηνο, ενώ συμπεριλαμβανομένης της τελευταίας συναλλαγής μας, ο δείκτης Μη Εξυπηρετούμενων Ανοιγμάτων στην Ελλάδα μειώθηκε στο 3,6% και σε €1 δισ. περίπου, ή €0,1 δισ. μετά από προβλέψεις. Εξίσου σημαντικό είναι το γεγονός ότι η ρευστότητα της Τράπεζας, βασιζόμενη στη σταθερή καταθετική βάση, παρέμεινε ισχυρή, με την πλεονάζουσα ρευστότητα να αυξάνεται περαιτέρω.

Η Τράπεζα σκοπεύει να αξιοποιήσει αυτήν την ευνοϊκή συγκυρία για να επιταχύνει τον Μετασχηματισμό της. Βασική επιδίωξη είναι η ολοκλήρωση της επιτυχημένης στρατηγικής μας στον τομέα της Ψηφιακής Τραπεζικής και των συστημάτων Πληροφορικής. Μέσω αυτής, η Τράπεζα έχει διευρύνει σημαντικά τα ανταγωνιστικά της πλεονεκτήματα όσον αφορά την αποτελεσματικότητα και την ποιότητα εξυπηρέτησης των πελατών της. Τα ανωτέρω, σε συνδυασμό με την ισχυρή πελατειακή μας βάση, η οποία αντικατοπτρίζει την εμπιστοσύνη των πελατών, την οποία έχει κερδίσει η Εθνική με την πάροδο δεκαετιών, αποτελούν σημαντικά εφόδια για το μέλλον, διασφαλίζοντας ότι θα παραμείνουμε η Τράπεζα Πρώτης Επιλογής», καταλήγει ο Παύλος Μυλωνάς.