THEPOWERGAME

Παρά τη σημαντική αποκλιμάκωση των Μη Εξυπηρετούμενων Δανείων τα τελευταία χρόνια, η χώρα μας εξακολουθεί να κρατά τα σκήπτρα της αρνητικής πρωτιάς στην Ευρωζώνη.

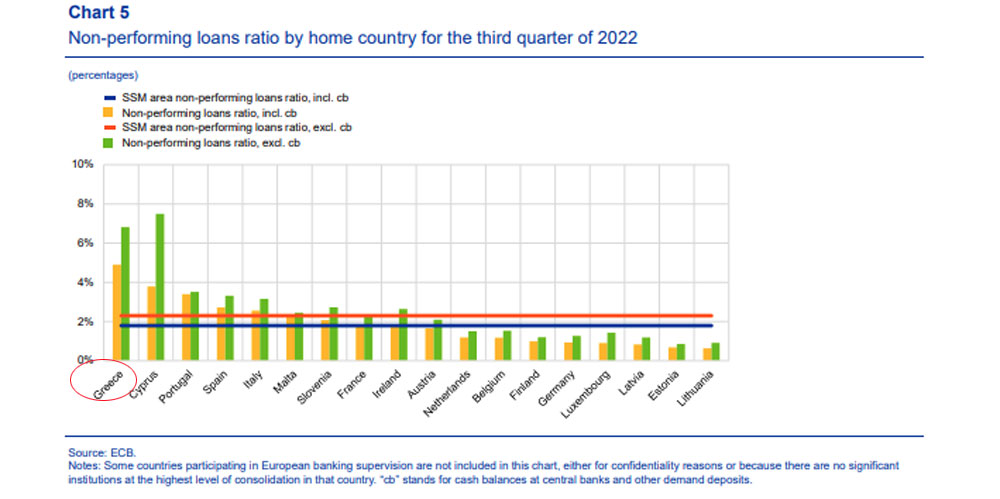

Σύμφωνα με τα τελευταία επίσημα στατιστικά στοιχεία της Ευρωπαϊκής Κεντρικής Τράπεζας για το τρίτο τρίμηνο του 2022, η Ελλάδα κατέχει τη δεύτερη θέση στη σύγκριση του συνολικού ποσοστού NPLs (χωρίς να υπολογίζονται τα διαθέσιμα ταμειακά υπόλοιπα – cash balance), με ποσοστό που διαμορφώνεται λίγο πιο πάνω από 6%, και δεύτερη ακολουθεί η Κύπρος με 7,50%.

Αν ληφθούν υπ’ όψιν τα cash balance, όπως τα ορίζει η ΕΚΤ (ταμειακά υπόλοιπα στην κεντρική τράπεζα και καταθέσεις όψεως), η Ελλάδα έρχεται στην πρώτη θέση, με συνολικό ποσοστό στο 4,5%, και ακολουθεί η Κύπρος οριακά χαμηλότερα με 4%.

Αμέσως μετά την Ελλάδα και την Κύπρο, ανεξαρτήτως cash balance ή όχι, έρχονται με σειρά οι Πορτογαλία, Ισπανία και Ιταλία. Η ισορροπία του ευρωπαϊκού μέσου όρου, που κυμαίνεται στο 2%- 2,50% οφείλεται στο αντίβαρο των χωρών όπως οι Λιθουανία, Λετονία και Εσθονία (0,85%).

ΕΚΤ: Τα επίσημα στοιχεία για NPLs και κόστος ρίσκου

Συνολικά στην Ευρωζώνη, σύμφωνα με την ΕΚΤ, το συγκεντρωτικό ποσοστό των NPLs χωρίς να ληφθούν υπ’ όψιν τα ταμειακά υπόλοιπα στις κεντρικές τράπεζες και οι καταθέσεις όψεως, υποχώρησε το τρίτο τρίμηνο πέρυσι στο 2,29% και η αποκλιμάκωση αυτή είχε αποτέλεσμα να μειωθούν τα υπόλοιπα των «κόκκινων» δανείων στην Ευρωζώνη στα 348 δισ. ευρώ (από 351 δισ. ευρώ το προηγούμενο της σύγκρισης τρίμηνο), παράλληλα με μία αύξηση δανείων και προκαταβολών στα 15,2 δισ. ευρώ (από 14,9 δισ. ευρώ).

Θετικά ερμηνεύονται, ωστόσο, η μείωση του κόστους κινδύνου σε συγκεντρωτικά πάντα ποσοστά στην Ευρωζώνη, που από 0,52% το β’ τρίμηνο, περιορίστηκε περαιτέρω στο 0,48% . Παρά το γεγονός ότι τα δάνεια της κατηγορίας stage 2 (ως προς το ρίσκο) στο σύνολο των δανείων στην Ευρωζώνη συνέχισαν μια οριακή άνοδο στο 9,79% (1,434 δισ. ευρώ) από 9,72% (1,391 δισ. ευρώ).

Παρά την τεράστια πρόοδο που έχει σημειώσει η χώρα, που κατάφερε να μειώσει τα «κόκκινα» δάνεια από 107 δισ. ευρώ το 2016 σε κάτω από 10 δισ. ευρώ στα τέλη του ’22, εξακολουθεί να υστερεί στις διάφορες συγκρίσεις με άλλες ευρωπαϊκές χώρες, έχοντας ακόμη δρόμο μπροστά της.

Γι’ αυτό και η Τράπεζα της Ελλάδος δεν τις αφήνει να εφησυχάζουν και με κάθε ευκαιρία κάνει ιδιαίτερες συστάσεις επαγρύπνησης, όχι μόνο προς την κατεύθυνση αποφυγής ενός νέου κύματος «κόκκινων» δανείων (υπό τη στενή και καθημερινή παρακολούθηση των δανειακών χαρτοφυλακίων), αλλά και προς την εντατικοποίηση της διαδικασίας περαιτέρω μείωσής τους.

Με ακόμη χαμηλότερο ποσοστό NPLs θα κλείσει το 2022

Αν και το 2022 κλείνει με μονοψήφιο ποσοστό για τις μεγάλες συστημικές τράπεζες, η πρόκληση των «κόκκινων» δανείων παραμένει (με στοιχεία γ’ τριμήνου: 8,7% Τράπεζα Πειραιώς, 8% Alpha Bank, 5,9% Εθνική και 5,6% Eurobank).

Την ίδια στιγμή, και ενώ ο «Ηρακλής» πλέον τελείωσε (ο «Ηρακλής» με το βασικό εργαλείο των τιτλοποιήσεων κατέβασε σημαντικά το ποσοστό των NPLs στην ελληνική αγορά), νέες κινήσεις προγραμματίζονται στη λογική αυτήν από τις τράπεζες, για δάνεια που παραμένουν στους ισολογισμούς τους, ενώ στο πλαίσιο του εξωδικαστικού υπάρχει μεγάλο περιθώριο για μια συνολική, ολιστική ρύθμιση για πάσης φύσεως ιδιωτικό χρέος.

Σύσσωμη η αγορά δίνει μια αίσθηση εντατικοποίησης των κινήσεων και του οπλοστασίου για την περαιτέρω μείωση επισφαλών απαιτήσεων.

Στο συναφές με τις τράπεζες περιβάλλον των servicers, στόχος είναι έπειτα από αποτελεσματική διαχείριση και επιτυχημένες ανακτήσεις, τα υγιή πλέον δάνεια (όσα γύρισαν σε «πράσινο») να γυρίσουν πάλι στην οικονομία, μέσα πάλι από εξειδικευμένα funds που θα τα αποκτήσουν.