Στις κορυφαίες της επενδυτικές επιλογές για το 2022 τοποθετεί η Bank of America σε νέα έκθεσή της, ευρωπαϊκές τράπεζες – μεταξύ των οποίων είναι και οι τρεις ελληνικές συστημικές – δίνοντας σύσταση buy , καθώς εκτιμά πως το νέο περιβάλλον των επιτοκίων καθώς και άλλοι σημαντικοί παράγοντες αναμένεται να οδηγήσουν σε ισχυρά κέρδη για τους επενδυτές.

Όπως σημειώνει η αμερικάνικη τράπεζα, οι τράπεζες είναι «εργοστάσια» που παράγουν καταθέσεις μηδενικού κόστους και μεγάλης διάρκειας. Αυτό τις καθιστά «κακές» επιχειρήσεις όταν τα επιτόκια είναι μηδενικά ή αρνητικά κατά μήκος της καμπύλης απόδοσης. Ήδη από φέτος, οι ευρωπαϊκές τράπεζες αναμένεται να γίνουν πολύ πιο κερδοφόρες και παραγωγικές και ακόμη περισσότερο το 2023.

Η BofA εκτιμά πως οι ευρωπαϊκές τράπεζες θα καταγράψουν 23 δισ. ευρώ αύξηση των εσόδων για κάθε 100 μ.β αύξηση στις καμπύλες αποδόσεων (επιτόκια), αξίας 4% των εσόδων του κλάδου το 2022 και 15% των κερδών προ φόρων. Όλα τα λειτουργικά έξοδα κεφαλαίου των καταθέσεων έχουν ήδη πραγματοποιηθεί, πράγμα που σημαίνει ότι η αύξηση των ταμειακών ροών θα φτάσει το 25%.

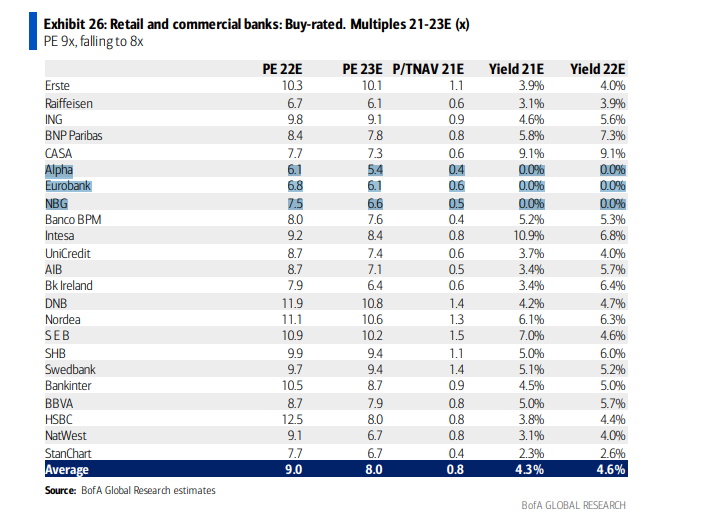

Την ίδια στιγμή, οι ευρωπαϊκές τράπεζες διαπραγματεύονται με πολύ χαμηλές αποτιμήσεις στα χρηματιστηριακά ταμπλό, με τον εκτιμώμενο δείκτη p/e το 2022 να διαμορφώνεται στο 9x, και ακόμη χαμηλότερα στο 8x το 2023.

Συνεπώς, ένα re-rating προς τους ιστορικούς μέσους όρους (και στο 11x περίπου) κατά τη διάρκεια του 2022, σημαίνει πως οι μετοχές των ευρωπαϊκών τραπεζών θα μπορούσαν να σημειώσουν ράλι φέτος της τάξης του 30%, επιπλέον της μερισματικής απόδοσης η οποία διαμορφώνεται στο 5 %. Ακόμη και η μερισματική απόδοση είναι 30% υψηλότερη από τον μέσο όρο των δύο δεκαετιών του 3,8%, όπως τονίζει η BofA.

Αξίζει να σημειώσουμε πως οι τρεις ελληνικές συστημικές τράπεζες (πλην της Πειραιώς) τοποθετούνται στη λίστα της BofA με τις μετοχές των ευρωπαίων τραπεζών στις οποίες διατηρεί σύσταση buy. H τιμή-στόχος για την Alpha Bank είναι στο 1,45 ευρώ, για την Eurobank στο 1,15 ευρώ και για την Εθνική Τράπεζα στα 3,3 ευρώ.

Οι καλύτερες προοπτικές επιτοκίων είναι ένας αρκετά σημαντικός λόγος για να αγοράσει κανείς τις μετοχές των ευρωπαϊκών τραπεζών, σημειώνει η αμερικάνικη τράπεζα. Ωστόσο, όπως προσθέτει, υπάρχουν και άλλοι σημαντικοί παράγοντες που θα οδηγήσουν σε υπεραπόδοση των τραπεζών – οι ισολογισμοί χαμηλού κινδύνου που διαθέτουν πλέον και η αύξηση του όγκου των δανείων που πρόκειται να επιταχυνθεί με βιώσιμο τρόπο.

Οι ευρωπαϊκές τράπεζες για πολλά χρόνια δεν σημείωσαν αύξηση δανείων. Αυτό οφείλεται στις αναδιαρθρώσεις – αποχωρήσεις από δραστηριότητες των αγορών και δραστηριότητες στο εξωτερικό για παράδειγμα – και τη χαμηλή υποκείμενη αύξηση των δανείων.

Αυτή η δεκαετία απομόχλευσης είναι πλέον πίσω μας, ωστόσο, όπως τονίζει η BofA: οι αναδιαρθρώσεις για τη δημιουργία κεφαλαίων έχουν ουσιαστικά ολοκληρωθεί και η υποκείμενη ανάπτυξη επιταχύνεται.

Τόσο τα καταναλωτικά δάνεια όσο και τα στεγαστικά και τα εταιρικά δάνεια, έχουν αρχίσει να ανακάμπτουν, μετά από μια απότομη επιβράδυνση όταν έληξαν τα περισσότερα προγράμματα κρατικών εγγυήσεων.

Η ανάκαμψη των καταναλωτικών δανείων είναι ιδιαίτερα σημαντική, όπως σημειώνει, διότι αυτά συνέβαλαν σε ένα τόσο υψηλό ποσοστό των εσόδων από δάνεια πριν από τηn COVID. Συνεπώς, η ανάκαμψή τους θα είναι μια πρόσθετη κινητήρια δύναμη για τα έσοδα του κλάδου τα οποία «χτυπήθηκαν» τα τελευταία δύο χρόνια.

Οι ισχυρές χρηματιστηριακές αγορές θα βοηθήσουν επίσης τα έσοδα των ευρωπαϊκών τραπεζών: σύμφωνα με επίσημα στοιχεία, τα υπό διαχείριση περιουσιακά στοιχεία στα τέλη Οκτωβρίου 2021 ήταν στα 21 τρις ευρώ, έχοντας σημειώσει ετήσια αύξηση της τάξης του 21%, με την ανοδική τάση να συνεχίζεται. Αυτό θα παράσχει έναν πρόσθετο ούριο άνεμο στις προμήθειες διαχείρισης περιουσιακών στοιχείων και η ισχυρότερη απόδοση τείνει επίσης να βοηθά τις πωλήσεις.

Όπως τονίζει η BofA, o συνδυασμός των επιτοκίων, των ισχυρών εταιρικών ισολογισμών, του κύματος συγχωνεύσεων και εξαγορών, των IPOs καθώς και της ανόδου των χρηματιστηρίων, σημαίνει ότι το 2022 θα είναι μία πολύ καλή χρονιά για τις ευρωπαϊκές τράπεζες.

Πέραν των παραπάνω, η εικόνα των εσόδων των ευρωπαϊκών τραπεζών είναι καλύτερη από ό,τι εδώ και πολλά χρόνια – και μάλιστα με βιώσιμο τρόπο. Αυτός είναι ο πυρήνας της θετικής της στάσης για τον κλάδο το 2022: τα μεγαλύτερα έσοδα δημιουργούν περισσότερες επιλογές και καθώς οι δείκτες αποτίμησης (p/e, p/bv) είναι σε χαμηλά επίπεδα, οι χρηματικές διανομές προς του μετόχους θα βρίσκονται ψηλά στην ατζέντα των διοικήσεων.

Σύμφωνα με υπολογισμούς της BofA, στα επόμενα δύο χρόνια οι χρηματικές διανομές θα αγγίξουν τα 134 δισ. ευρώ, ή το 14% της κεφαλαιοποίησης του κλάδου.

Έτσι, οι τράπεζες που επικεντρώνονται σε διανομές βιώσιμης κερδοφορίας και πλεονασματικού κεφαλαίου είναι αυτές που θα ανταμειφθούν περισσότερο από τους επενδυτές.