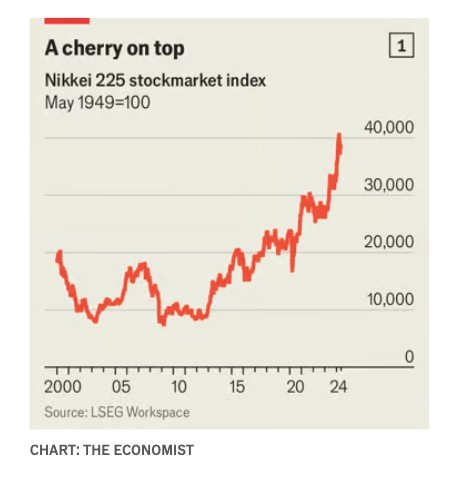

Οι ιαπωνικές επιχειρήσεις έχουν να δημιουργήσουν τόσο μεγάλο ενθουσιασμό από τη δεκαετία του 1980. Τα τελευταία δέκα περίπου χρόνια τα περιθώρια κέρδους των ιαπωνικών εταιρειών έχουν διπλασιαστεί. Δίνουν στους ιδιοκτήτες τους διπλάσια ποσά με τη μορφή μερισμάτων και επαναγοράς μετοχών απ’ ό,τι την προηγούμενη δεκαετία. Οι φιλικές προς τους μετόχους αλλαγές στην εταιρική διακυβέρνηση στην Ιαπωνία προκάλεσαν και πάλι συρροή ξένων επενδυτών στη χώρα. Έχοντας μαραζώσει για δεκαετίες, ο δείκτης Nikkei 225, ο οποίος παρακολουθεί την αξία των μεγαλύτερων εισηγμένων εταιρειών της χώρας, τον τελευταίο χρόνο αυξήθηκε κατά 25% (βλ. διάγραμμα 1). Τον Φεβρουάριο ξεπέρασε επιτέλους το ρεκόρ που είχε σημειώσει το 1989, λίγο πριν σκάσει η φούσκα της Ιαπωνίας.

Μεγάλο μέρος αυτής της επιτυχίας αντικατοπτρίζει τη μεταμόρφωση της Japan Inc τα τελευταία 35 χρόνια. Αντιμέτωποι με την οικονομική δυσπραγία στην πατρίδα τους, η οποία προκλήθηκε από την κατάρρευση του χρηματιστηρίου και τη γήρανση του πληθυσμού, οι βιομηχανικοί γίγαντες της Ιαπωνίας πέρασαν τις τελευταίες δεκαετίες αναζητώντας ανάπτυξη στο εξωτερικό. Το 1996 τα έσοδα που κατέγραψαν οι ξένες θυγατρικές των ιαπώνων κατασκευαστών ήταν μόλις το 7% των συνολικών τους πωλήσεων. Πέρυσι το ποσοστό αυτό έφθασε το ποσοστό ρεκόρ του 29%.

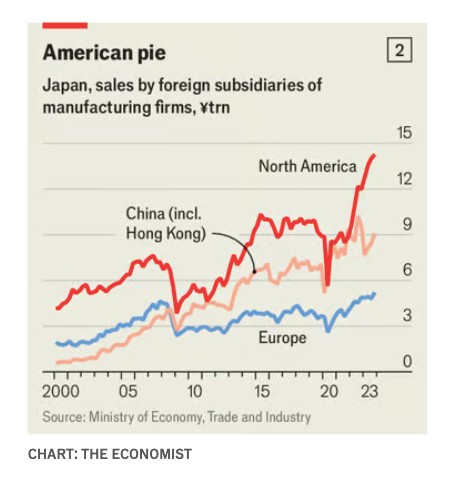

Δύο αγορές διαδραμάτισαν κεντρικό ρόλο σε αυτό το κύμα παγκόσμιας επέκτασης: η Αμερική και η Κίνα. Η Αμερική ήταν επί μακρόν ο μεγαλύτερος προορισμός για τους κατασκευαστές της Ιαπωνίας. Τα τελευταία χρόνια η Κίνα κατέχει ολοένα και μεγαλύτερο μερίδιο των επιχειρήσεων. Συνολικά, περισσότερες από τις μισές πωλήσεις που πραγματοποιούν οι θυγατρικές των ιαπωνικών επιχειρήσεων στο εξωτερικό προέρχονται από τη μία ή την άλλη από τις δύο υπερδυνάμεις. Επομένως, στελέχη των ιαπωνικών εταιριών είναι λογικό να βλέπουν με τρόμο την εντεινόμενη σινοαμερικανική αντιπαλότητα. Φοβούνται ότι η αναγκαστική επιλογή μεταξύ των δύο υπερδυνάμεων μπορεί να θέσει σε κίνδυνο την εταιρική αναγέννηση της Ιαπωνίας.

Ορισμένες εταιρείες εμφανίζονται έτοιμες να πάρουν το μέρος της Αμερικής. Μερικές μεταφέρουν την παραγωγή από την Κίνα, συχνά στη Νοτιοανατολική Ασία, σε μια προσπάθεια να διαφοροποιήσουν τις εφοδιαστικές τους αλυσίδες και να κατευνάσουν τους πελάτες που ανησυχούν για τους γεωπολιτικούς κινδύνους. Τον Σεπτέμβριο η Mitsubishi Motors ανακοίνωσε ότι θα σταματήσει να κατασκευάζει αυτοκίνητα στην Κίνα. Αντιθέτως, επεκτείνει την παραγωγή στην Ταϊλάνδη και την Ινδονησία.

Πολλοί κάνουν το ίδιο και στην ίδια την Αμερική. Σύμφωνα με την Good Jobs First, ένα παρατηρητήριο επιχορηγήσεων, η Toyota και η Panasonic είναι μεταξύ των εταιρειών που λαμβάνουν ήδη πάνω από 1 δισ. δολάρια η καθεμία σε επιδοτήσεις χάρη στις προσπάθειες των πολιτειών και των ομοσπονδιακών αρχών, από το 2021, να αναζωογονήσουν την αμερικανική παραγωγή. Ο Rahm Emanuel, πρεσβευτής της Αμερικής στο Τόκιο, φλερτάρει έντονα με τις ιαπωνικές επενδύσεις. Οι Αμερικανοί κυβερνήτες επισκέπτονται τακτικά την Ιαπωνία, με την ελπίδα να προσελκύσουν χρήματα και να δημιουργήσουν θέσεις εργασίας στις πολιτείες τους. Σε αντάλλαγμα για μια επένδυση 8 δισ. δολαρίων από την Toyota στην παραγωγή μπαταριών στη Βόρεια Καρολίνα, η πολιτεία παρείχε στην εταιρεία εκατοντάδες εκατομμύρια δολάρια σε φορολογικά κίνητρα και κίνητρα για υποδομές. Η συγκριτικά ισχυρή οικονομική ανάπτυξη της Αμερικής αυξάνει την ελκυστικότητά της ως επενδυτικού προορισμού για τις ιαπωνικές επιχειρήσεις. Τα τελευταία δύο χρόνια οι πωλήσεις των θυγατρικών τους στην Αμερική έχουν αυξηθεί κατακόρυφα (βλ. διάγραμμα 2).

Ωστόσο, τα αφεντικά της Ιαπωνίας γκρινιάζουν για τις απαιτήσεις όσον αφορά στο εγχώριο περιεχόμενο και τους περιορισμούς στις επενδύσεις τους στην Κίνα, που συνοδεύουν ορισμένες αμερικανικές επιδοτήσεις, ενώ φοβούνται την όλο και πιο ασταθή πολιτική της Αμερικής. Η φράση moshi tora, που στα ιαπωνικά σημαίνει «αν ο Trump», ακούγεται συχνά πυκνά στις αίθουσες συνεδριάσεων. Πολλοί ανησυχούν ότι, αν επανεκλεγεί τον Νοέμβριο, ο πρώην πρόεδρος της Αμερικής θα μπορούσε να διαλύσει το ισχύον καθεστώς επιδοτήσεων ή να το τροποποιήσει ώστε να προτιμήσει τις αμερικανικές επιχειρήσεις. Εν τω μεταξύ, η αντίθεση του κ. Biden στην εξαγορά της US Steel από τη Nippon Steel, μια ιαπωνική ανταγωνίστρια εταιρεία, έδειξε ότι ο προστατευτισμός είναι ανερχόμενος και στις δύο πλευρές του πολιτικού φάσματος. Η Αμερική γίνεται «εγωιστική», δηλώνει ένα στέλεχος της ιαπωνικής βιομηχανίας ημιαγωγών.

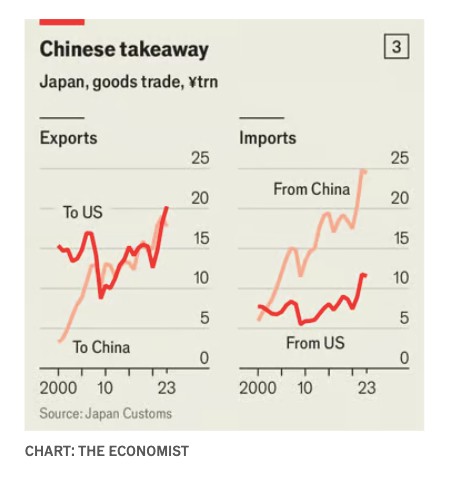

Ένας από τους λόγους για τους οποίους ελάχιστες ιαπωνικές εταιρείες είναι διατεθειμένες να διακόψουν τους δεσμούς τους με την Κίνα με τον τρόπο που το έκανε η Mitsubishi Motors είναι η δυσπιστία απέναντι στην Αμερική. Ακόμα και εκείνες που μειώνουν την κινεζική παραγωγή τους συχνά παραμένουν εξαρτημένες από τους προμηθευτές τους στην άλλη πλευρά της Ιαπωνικής Θάλασσας. Για πολλούς η κινεζική αγορά παραμένει πολύ προσοδοφόρα για να την εγκαταλείψουν. Τον Απρίλιο η Toyota και η Nissan συνεργάστηκαν αντίστοιχα με την Tencent και την Baidu, δύο κινεζικούς ψηφιακούς γίγαντες, σε μια προσπάθεια να ενισχύσουν τη δημοτικότητα των αυτοκινήτων τους μεταξύ των Κινέζων αυτοκινητιστών που λατρεύουν την τεχνολογία. Τα τελευταία δύο χρόνια οι ετήσιες εμπορικές συναλλαγές μεταξύ Ιαπωνίας και Κίνας ήταν περίπου κατά ένα τρίτο υψηλότερες απ’ ό,τι στα τέλη της δεκαετίας του 2010 (βλ. διάγραμμα 3). «Η Ιαπωνία δεν έχει την πολυτέλεια να ζήσει χωρίς την Κίνα», λέει ένα μέλος του διοικητικού συμβουλίου μιας μεγάλης ιαπωνικής εταιρείας.

Ένα μεγάλο πρόβλημα για τις ιαπωνικές επιχειρήσεις που σκοπεύουν να παραμείνουν στην Κίνα είναι ότι η Κίνα φαίνεται όλο και περισσότερο ικανή να ζήσει χωρίς την Ιαπωνία. Σε πολλούς κλάδους οι κινεζικές εταιρείες δυσκολεύουν όλο και περισσότερο τους Ιάπωνες αντιπάλους τους. Ένα στέλεχος της χημικής βιομηχανίας στο Τόκιο παραπονιέται ότι οι Κινέζοι ανταγωνιστές έχουν αποκτήσει πλεονέκτημα με την προμήθεια φθηνής ενέργειας και υλικών από τη Ρωσία, η οποία είναι εκτός ορίων για τις ιαπωνικές εταιρείες λόγω των κυρώσεων που σχετίζονται με την Ουκρανία. Ωστόσο, το κόστος δεν είναι το μόνο συγκριτικό πλεονέκτημα των κινεζικών επιχειρήσεων. Πολλές προσφέρουν όλο και πιο εξελιγμένα προϊόντα, ιδίως σε τομείς που κάποτε η Ιαπωνία κυριαρχούσε, όπως ο βιομηχανικός αυτοματισμός, οι μπαταρίες, η αυτοκινητοβιομηχανία και τα ηλεκτρονικά.

Τα κινεζικά αυτοκίνητα, ιδίως τα ηλεκτρικά, έχουν ξεπεράσει τα ιαπωνικά όχι μόνο στην πατρίδα τους, αλλά και σε άλλες ασιατικές αγορές. Η CATL, ένας κινεζικός κολοσσός μπαταριών, έχει ξεπεράσει τους ιαπωνικούς αντιπάλους, όπως η Panasonic. Τον Φεβρουάριο ο Junta Tsujinaga, διευθύνων σύμβουλος της Omron, μιας ιαπωνικής κατασκευάστριας εταιρείας βιομηχανικών ρομπότ, δήλωσε ότι η εταιρεία αντιμετωπίζει μεγαλύτερο ανταγωνισμό στην Κίνα από τις τοπικές εταιρείες. Φέτος θα περικόψει 2.000 θέσεις εργασίας από το παγκόσμιο εργατικό δυναμικό της.

Οι εταιρείες ημιαγωγών αιχμής της Ιαπωνίας μπορεί να είναι οι επόμενες. Καθώς η Αμερική αυστηροποιεί τους περιορισμούς της στις πωλήσεις προηγμένων τεχνολογιών στον γεωπολιτικό της αντίπαλο, η κινεζική κυβέρνηση εντείνει τις προσπάθειές της να μειώσει την εξάρτησή από ξένους προμηθευτές, στους τομείς των τσιπ, των υλικών και τα εργαλείων που χρησιμοποιούνται για την κατασκευή τους. Σύμφωνα με την εταιρεία Bernstein, το μερίδιο της εγχώριας αγοράς των Κινέζων κατασκευαστών εξοπλισμού που χρησιμοποιείται στην κατασκευή τσιπ αυξήθηκε από 4% το 2019 σε εκτιμώμενο 14% πέρυσι, κάτι που ανησυχεί ιδιαίτερα τους Ιάπωνες πρωταθλητές της βιομηχανίας τσιπ, όπως η Tokyo Electron, κατασκευάστρια εξοπλισμού για την επεξεργασία πλακετών πυριτίου και τέταρτη πολυτιμότερη εταιρεία της Ιαπωνίας, η οποία πραγματοποιεί σχεδόν τις μισές από τις συνολικές πωλήσεις της στην Κίνα. Οι ανησυχίες αυτές θα επιδεινωθούν εάν, όπως φαίνεται πολύ πιθανό, οι αμερικανικές κυρώσεις επεκταθούν στις παλαιότερες τεχνολογίες που οι ιαπωνικές εταιρείες εξακολουθούν να πωλούν στους Κινέζους αγοραστές.

Για να περιηγηθούν στο ναρκοπέδιο της αντιπαλότητας των μεγάλων δυνάμεων, ένας αυξανόμενος αριθμός ιαπωνικών επιχειρήσεων εξετάζουν διαφορετικά σενάρια για το πώς η πολιτική θα μπορούσε να διαταράξει τις επιχειρήσεις τους. Η «οικονομική ασφάλεια» είναι τελευταία πολύ της μόδας. Μια έρευνα του Institute of Geoeconomics, ενός κέντρου μελετών στο Τόκιο, σε μεγάλες ιαπωνικές εταιρείες διαπίστωσε ότι το 38% έχει δημιουργήσει τμήματα οικονομικής ασφάλειας. Τα τμήματα αυτά, τα οποία συχνά αναφέρονται απευθείας σε ένα μέλος του διοικητικού συμβουλίου, παρακολουθούν τους πολιτικούς κινδύνους για τις δραστηριότητες και τις εφοδιαστικές αλυσίδες της εταιρείας. Πολλές μεγάλες εταιρείες που είναι ιδιαίτερα εκτεθειμένες στους γεωπολιτικούς ανέμους λαμβάνουν χρήματα από την κυβέρνηση της Ιαπωνίας για την υποστήριξη τέτοιων προσπαθειών.

Η γνώση της θέσης τους μπορεί να αποτελέσει πηγή παρηγοριάς για τις ιαπωνικές επιχειρήσεις. Μια άλλη είναι η βελτίωση των σχέσεων μεταξύ των πλούσιων δημοκρατιών της Ανατολικής Ασίας. Οι κυβερνήσεις και οι επιχειρήσεις της Νότιας Κορέας και της Ταϊβάν αντιμετωπίζουν παρόμοιες προκλήσεις στη διατήρηση κρίσιμων οικονομικών σχέσεων τόσο με την Αμερική όσο και με την Κίνα. Στις 23 Μαΐου, σε συνέντευξή του στη Nikkei, μια ιαπωνική εφημερίδα, ο Chey Tae-Won, πρόεδρος του ομίλου SK, ενός νοτιοκορεατικού ομίλου με ηγετική θέση στα τσιπ μνήμης, δήλωσε ότι η εταιρεία του θα επεκτείνει τους δεσμούς με ιαπωνικές εταιρείες ημιαγωγών. Τον Φεβρουάριο η TSMC, η ταϊβανέζικη, κορυφαία κατασκευάστρια προηγμένων μικροεπεξεργαστών στον κόσμο, άνοιξε το πρώτο της εργοστάσιο στην Ιαπωνία και ανακοίνωσε σχέδια για την κατασκευή ενός δεύτερου.

Ένας όλο και πιο απρόβλεπτος εξωτερικός κόσμος οδηγεί επίσης ορισμένες ιαπωνικές εταιρείες να αποσυρθούν στην άνεση που τους προσφέρει η ίδια τους η χώρα. Βοηθάει το γεγονός ότι, ενώ οι μισθοί στη μεταποίηση έχουν εκτοξευθεί στην Κίνα, η υποτονική ανάπτυξη της Ιαπωνίας έχει καταστήσει τον επαναπατρισμό της παραγωγής σχετικά λιγότερο δαπανηρό απ’ ό,τι κάποτε. Η κυβέρνηση έχει επίσης χορηγήσει κάποιες επιδοτήσεις σε εκατοντάδες εταιρείες σε κλάδους που θεωρούνται ευαίσθητοι, συμπεριλαμβανομένων των εξαρτημάτων αεροσκαφών, των ιατρικών συσκευών και των σπάνιων γαιών (που χρησιμοποιούνται στα ηλεκτρονικά). Πέρυσι η Panasonic ανακοίνωσε ότι θα μεταφέρει μέρος της παραγωγής κλιματιστικών από την Κίνα στην Ιαπωνία. Τέτοιες κινήσεις μπορεί να ηρεμήσουν την Japan Inc. Ωστόσο, αν αυτές προμηνύουν ένα λιγότερο παγκοσμιοποιημένο μέλλον, μπορεί και να καθυστερήσουν την επιχειρηματική παλινόρθωση.

© 2024 The Economist Newspaper Limited. All rights reserved.

Άρθρο από τον Economist, το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από την www.powergame.gr. Το πρωτότυπο άρθρο, στα αγγλικά, βρίσκεται στο www.economist.com

Διαβάστε επίσης:

Τράπεζες: Σχέδιο 50 δισ. για επενδύσεις σε ιδιωτικές πιστώσεις

Τριγωνικές συναλλαγές και μαύρο χρήμα εντοπίστηκαν σε γονικές παροχές

Cenergy: Το σχέδιο για τη μονάδα στις ΗΠΑ και οι άλλες επενδύσεις