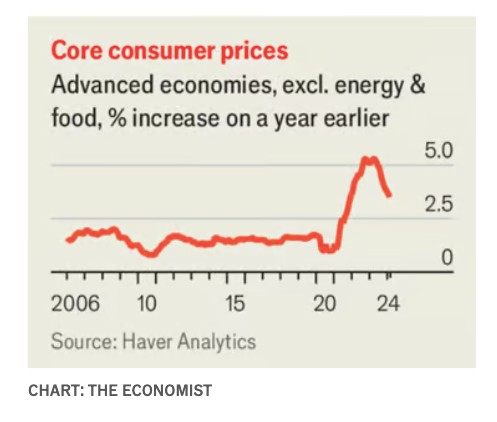

Πριν από λίγο καιρό ο πλούσιος κόσμος ήταν προετοιμασμένος για μια δαπανηρή μάχη με τον πληθωρισμό. Σήμερα όλοι βλέπουμε ότι ο πόλεμος έχει κερδηθεί αναίμακτα. Στις περισσότερες πλούσιες χώρες ο ετήσιος δομικός πληθωρισμός, ο οποίος δεν περιλαμβάνει τις ασταθείς τιμές των τροφίμων και της ενέργειας, έχει μειωθεί από τις κορυφές του 5%-8% σε ένα πιο ανεκτό 3%-5%. Σε πείσμα των απαισιόδοξων οικονομολόγων, δεν είχαμε οικονομική ύφεση. Η ανάπτυξη ποικίλλει, από ανθηρή (Αμερική), αξιοπρεπή (Αυστραλία, Καναδάς, Ιαπωνία) έως χλιαρή (Βρετανία, ευρωζώνη), αλλά πουθενά δεν έχει καταρρεύσει. Σε αντίθεση με τον αποπληθωρισμό της δεκαετίας του 1980, η ανεργία παρέμεινε σε χαμηλά επίπεδα. Άρα, η παγκόσμια οικονομία σώθηκε χωρίς θυσίες; Δυστυχώς, η απάντηση είναι όχι. Ο υψηλός πληθωρισμός έχει αφήσει τα σημάδια του.

Πριν από την πανδημία ο πλούσιος κόσμος απολάμβανε δεκαετίες χωρίς σοβαρά προβλήματα πληθωρισμού. Μετά την ανελέητη νομισματική σύσφιγξη της δεκαετίας του 1980, που ακολουθήθηκε από μια κίνηση προς ανεξάρτητες κεντρικές τράπεζες με στόχο τον πληθωρισμό, οι εκρήξεις των τιμών έμοιαζαν τόσο ξεπερασμένες όσο και τα μαξιλαράκια ώμου. Καθώς οι επιχειρήσεις και οι εργαζόμενοι άρχισαν να υποθέτουν ότι ο πληθωρισμός θα παραμείνει χαμηλός, κράτησαν τις τιμές και τους μισθούς υπό έλεγχο. Έτσι, οι προσδοκίες τους, υπό αυτήν την έννοια, αποδείχθηκαν αυτοεκπληρούμενες.

Δυστυχώς, η ιδέα ότι ο πληθωρισμός είχε πεθάνει αποτυπώθηκε και στο μυαλό των κεντρικών τραπεζιτών. Όταν οι τιμές άρχισαν να αυξάνονται το 2021, άργησαν τρομερά να αντιδράσουν. Τελικά αύξησαν τα επιτόκια πολύ υψηλότερα απ’ ό,τι είχαν αρχικά θεωρήσει απαραίτητο. Σήμερα ο ταχύτερος του αναμενομένου αποπληθωρισμός τούς επέτρεψε να ανασάνουν με ανακούφιση. Τον περασμένο μήνα ο Jerome Powell, ο πρόεδρος της Ομοσπονδιακής Τράπεζας των ΗΠΑ, δήλωσε ότι οι μειώσεις των επιτοκίων δεν είναι μακριά -αν και σε μια ομιλία του στις 3 Απριλίου φάνηκε πιο επιφυλακτικός. Ο Andrew Bailey, διοικητής της Τράπεζας της Αγγλίας, έκανε λόγο για ένα «όλο και θετικότερο αφήγημα».

Ωστόσο, τα προβλήματα των κεντρικών τραπεζιτών δεν έχουν τελειώσει. Ο πληθωρισμός παραμένει πάνω από τους στόχους τους. Στην Ευρώπη είναι πιθανό να μειωθεί περαιτέρω, αλλά κυρίως επειδή η οικονομία είναι αδύναμη. Στην Αμερική η μείωση του πληθωρισμού στον στόχο της Fed για το 2% πιθανόν να μην μπορεί να επιτευχθεί με τον τρέχοντα ρυθμό οικονομικής ανάπτυξης, ο οποίος τροφοδοτείται εν μέρει από ένα μη βιώσιμο δημόσιο έλλειμμα.

Το σημαντικότερο είναι ότι το κοινό είναι πιο ευαισθητοποιημένο στον κίνδυνο του πληθωρισμού απ’ ό,τι πριν από την πανδημία. Ορισμένες έρευνες δείχνουν αύξηση των μακροπρόθεσμων προσδοκιών για τον πληθωρισμό. Οι χρηματοπιστωτικές αγορές στην Αμερική και τη Βρετανία χρεώνουν ελάχιστα περισσότερο για τη μακροπρόθεσμη προστασία από τον πληθωρισμό απ’ ό,τι πριν. Οι προβλέψεις για τον μελλοντικό πληθωρισμό διίστανται όλο και περισσότερο, πράγμα που σημαίνει ότι περισσότεροι άνθρωποι αμφιβάλλουν για το αν θα επιτευχθούν οι πληθωριστικοί στόχοι. Με άλλα λόγια, τώρα που ο υψηλός πληθωρισμός δεν αποτελεί πλέον μακρινή ανάμνηση, η αξιοπιστία των κεντρικών τραπεζών φαίνεται εύθραυστη.

Αν ένα ακόμα σοκ, όπως η πανδημία, χτυπήσει, θα μπορούσε να καταρρεύσει. Η οριστική άνοδος των πληθωριστικών προσδοκιών θα προκαλούσε τη διατήρηση του πληθωρισμού μέχρι οι κεντρικές τράπεζες να επιφέρουν μια επώδυνη επιβράδυνση. Αυτό σχεδόν αποφεύχθηκε αυτήν τη φορά, αλλά είναι πιθανό να υπάρξουν περαιτέρω επεισόδια δοκιμασίας. Οι γεωπολιτικές εντάσεις, οι εμπορικοί πόλεμοι, η κλιματική αλλαγή και η προτίμηση των κυβερνήσεων στα μέτρα τόνωσης θα καταστήσουν τον πληθωρισμό πιο ευμετάβλητο απ’ ό,τι στις «κοιμισμένες» δεκαετίες μετά τη δεκαετία του 1980. Ο κίνδυνος είναι αμφίπλευρος: η Ευρώπη, ιδίως, εξακολουθεί να αντιμετωπίζει τον κίνδυνο ο πληθωρισμός να πέσει κάτω από τον στόχο του 2%, λόγω μιας αδύναμης οικονομίας.

Ο συνδυασμός ασταθούς πληθωρισμού και μειωμένης αξιοπιστίας σημαίνει ότι οι υπεύθυνοι χάραξης πολιτικής του πλούσιου κόσμου πρέπει να είναι ευέλικτοι. Θα πρέπει να προσαρμόζουν τα επιτόκια ταχύτερα και σε μεγαλύτερο βαθμό όταν ο πληθωρισμός παρουσιάζει διακυμάνσεις -και να ανέχονται την επακόλουθη οικονομική αστάθεια. Με τον τρόπο αυτόν, θα μοιάζουν λίγο με τους συναδέλφους τους στις αναδυόμενες αγορές. Χωρίς να έχουν πίσω τους ένα τόσο μακρύ ιστορικό χαμηλού πληθωρισμού, οι κεντρικές τράπεζες στη Βραζιλία, τη Χιλή και την Πολωνία αύξησαν απότομα τα επιτόκια το 2021. Έκτοτε όλες τα μείωσαν, καθώς ο πληθωρισμός μειώθηκε. «Κινηθείτε γρήγορα και δυναμικά»: αυτό είναι το εγχειρίδιο κανόνων που θα πρέπει να ακολουθήσουν οι κ. Powell και Bailey.

© 2024 The Economist Newspaper Limited. All rights reserved.

Άρθρο από τον Economist, το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από την www.powergame.gr. Το πρωτότυπο άρθρο, στα αγγλικά, βρίσκεται στο www.economist.com.