Πριν από δύο χρόνια σχεδόν όλοι συμφωνούσαν ότι μία από τις μεγάλες φούσκες έσκαγε. Η εποχή των χαμηλών επιτοκίων πλησίαζε στο τέλος της, κλονίζοντας τα θεμέλια σχεδόν όλων των περιουσιακών στοιχείων. Οι τιμές των μετοχών έπεφταν, τα κρατικά ομόλογα κατακρεουργούνταν, οι αγορές των κρυπτονομισμάτων βρίσκονταν σε ελεύθερη πτώση. Οι προφήτες κακών της Γουόλ Στριτ κόμπαζαν αυτάρεσκα. Η συναίνεση της προηγούμενης δεκαετίας -ότι ο πληθωρισμός είχε πεθάνει και το φθηνό χρήμα ήρθε για να μείνει- φαινόταν τόσο γελοία όσο και η γενικά αποδεκτή σκέψη οποιασδήποτε προηγούμενης χρηματοπιστωτικής μανίας. Το εκκρεμές ήταν έτοιμο να ταλαντευθεί: από την υπερβολή στον σκεπτικισμό, από την ανάληψη κινδύνων στην αποταμίευση μετρητών και από την απληστία στον φόβο. Χρειαζόταν πολύ χρόνο για να γυρίσει πίσω.

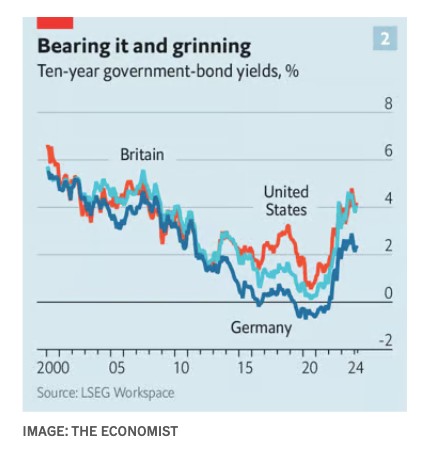

Ή μήπως όχι; Το χαμηλότερο σημείο των αμερικανικών μετοχών σημειώθηκε τον Οκτώβριο του 2022. Λιγότερο από 18 μήνες αργότερα, οι χρηματιστηριακές αγορές σε όλο τον κόσμο επέστρεψαν στα υψηλότερα επίπεδα όλων των εποχών (βλ. διάγραμμα 1). Ειδικά οι αμερικανικές βρίσκονται σε μια εντυπωσιακή πορεία, με τον δείκτη S&P 500 των μεγάλων επιχειρήσεων να έχει σημειώσει άνοδο τις 16 από τις τελευταίες 19 εβδομάδες. Μέσα σε λίγους μήνες η αξία της Nvidia, κατασκευάστριας υλισμικού απαραίτητου για την τεχνητή νοημοσύνη, αυξήθηκε κατά περισσότερο από 1 τρισ. δολάρια. Το Bitcoin σημείωσε ένα ακόμα ρεκόρ στις 11 Μαρτίου. Αποπροσανατολιστικά για όσους κατηγόρησαν την προηγούμενη μανία στα σχεδόν μηδενικά επιτόκια, τα παραπάνω έρχονται έπειτα από μια άγρια εκστρατεία των κεντρικών τραπεζιτών να ισορροπήσουν τα πράγματα σε πιο φυσιολογικά επίπεδα (βλ. διάγραμμα 2). Για άλλη μια φορά, κάθε συζήτηση σχετικά με τις αγορές επιστρέφει μοιραία στο ίδιο ερώτημα. Πρόκειται για φούσκα;

Για πολλούς, ο παραλληλισμός που έρχεται στο μυαλό δεν είναι η πιο πρόσφατη ανοδική αγορά, αλλά εκείνη στα τέλη της δεκαετίας του 1990, όταν η φούσκα των dotcom διογκώθηκε. Τότε, όπως και τώρα, η νέα τεχνολογία υποσχόταν να εκτοξεύσει την παραγωγικότητα και τα κέρδη στο φεγγάρι, με την τότε καινοτομία να είναι το Διαδίκτυο και όχι η τεχνητή νοημοσύνη. Οι ανοδικές αγορές της δεκαετίας του 1990 είχαν δίκιο ότι η πρόοδος στις τηλεπικοινωνίες θα μεταμόρφωνε τον κόσμο και θα γεννούσε μια νέα γενιά εταιρικών κολοσσών. Παρ’ όλα αυτά, πολλοί κατέληξαν να χάσουν τα πάντα -ακόμα και ποντάροντας σε επιχειρήσεις που έγιναν πρωτοφανώς επιτυχημένες. Το πιο χαρακτηριστικό παράδειγμα είναι η Cisco, η οποία, όπως και η Nvidia, έφτιαξε υλικό ζωτικής σημασίας για τη νέα εποχή της τεχνολογίας. Παρ’ όλο που στο πιο πρόσφατο οικονομικό έτος τα καθαρά κέρδη της ήταν 12,8 δισ. δολάρια, από 4,4 δισ. δολάρια το 2000 (και τα δύο σε σημερινά χρήματα), όσοι αγόρασαν μετοχές στο αποκορύφωμά τους τον Μάρτιο του 2000 και εξακολουθούν να τις κατέχουν σήμερα έχουν υποστεί απώλειες σε πραγματικές τιμές σχεδόν 66%.

Με άλλα λόγια, η Cisco αποτελεί την επιτομή της φούσκας. Οι εταιρείες φουσκώνουν όταν οι επενδυτές αγοράζουν περιουσιακά στοιχεία σε τιμές που δεν συνδέονται καθόλου με τα θεμελιώδη οικονομικά μεγέθη, όπως η προσφορά και η ζήτηση ή οι μελλοντικές ταμειακές ροές. Το ζήτημα της «αξίας» του περιουσιακού στοιχείου χάνεται από το παράθυρο. Το μόνο που έχει σημασία είναι αν μπορεί αργότερα να πωληθεί για περισσότερα. Αυτό με τη σειρά του εξαρτάται από το πόσους ανθρώπους μπορεί να προσελκύσει η κερδοσκοπική φρενίτιδα και πόσο μπορεί να διαρκέσει -με άλλα λόγια, από το πόσο το πλήθος τρελαίνεται. Μόλις οι αγοραστές τελειώσουν, η τρέλα διαλύεται και δεν υπάρχει τίποτα που να συγκρατήσει τις τιμές. Η πρόβλεψη του μεγέθους της επακόλουθης πτώσης είναι ένα παιχνίδι τόσο ανόητο όσο και η προσπάθεια να χρονομετρηθεί η παραμονή στην κορυφή.

Τα καλά νέα είναι ότι αυτού του είδους η μανία είναι μακριά. Ερευνητές της τράπεζας Goldman Sachs ανέλυσαν τις αποτιμήσεις των δέκα μεγαλύτερων μετοχών του αμερικανικού δείκτη S&P 500, γύρω από τις οποίες περιστράφηκε μεγάλο μέρος της «τρέλας» για την ΤΝ. Με τιμές κατά μέσο όρο 25 φορές τα αναμενόμενα κέρδη τους για το επόμενο έτος, βρίσκονται στην ακριβή πλευρά, αλλά είναι φθηνότερες απ’ ό,τι πέρυσι και αποτελούν ευκαιρία σε σύγκριση με το αποκορύφωμα της φούσκας των dotcom, όταν οι τιμές ήταν 43 φορές τα κέρδη.

Υπάρχουν κι άλλα σημάδια που μαρτυρούν ότι, παρά την εκτίναξη των τιμών των μετοχών, η ευφορία απουσιάζει. Η τελευταία μηνιαία έρευνα της Bank of America για τους διαχειριστές κεφαλαίων τούς βρίσκει πιο αισιόδοξους απ’ ό,τι εδώ και περίπου δύο χρόνια, αλλά όχι ιδιαίτερα αισιόδοξους με βάση τα μακροπρόθεσμα πρότυπα. Ο μέσος όρος των ταμειακών διαθεσίμων τους είναι χαμηλός, αλλά όχι εξαιρετικά χαμηλός, πράγμα που σημαίνει ότι δεν έχουν επενδύσει στην αγορά ό,τι διαθέτουν (και επίσης δεν συσσωρεύουν μετρητά εν αναμονή μιας πτώσης, όπως έκαναν στα τέλη της δεκαετίας του 1990). Μεταξύ των μικροεπενδυτών, του πλήθους που συνήθως συντηρεί το τελικό και πιο επικίνδυνο στάδιο μιας φούσκας, η λαίλαπα των τεχνολογικών κεφαλαίων και των δημοφιλών μετοχών (meme stocks) που παρατηρήθηκε το 2021 δεν έχει επαναληφθεί.

Πώς θα ήταν, λοιπόν, αν τα πράγματα έπαιρναν μια ευφορική τροπή; Ένα ισχυρό σήμα θα ήταν τα κέρδη που μέχρι στιγμής έχουν συγκεντρωθεί γύρω από λίγες μετοχές μεγάλης κεφαλαιοποίησης να εξαπλωθούν ευρύτερα στην αγορά. Στο σερί νίκης των τελευταίων μηνών δεν κυριάρχησαν οι «υπέροχοι επτά» τεχνολογικοί γίγαντες της Αμερικής, αλλά μόνο τέσσερις από αυτούς. Η Amazon, η Meta, η Microsoft και η Nvidia έχουν αφήσει πίσω τους τις υπόλοιπες 496 μετοχές του S&P 500. Αυτές οι άλλες, με τη σειρά τους, έχουν ανακάμψει από την καταστροφή του 2022 πολύ καλύτερα από τις μικρότερες εταιρείες που εκπροσωπούνται στον δείκτη Russell 2000 (βλ. διάγραμμα 3). Αν οι επενδυτές αρχίσουν να μην είναι προσεκτικοί, αναμείνατε να ξεκινήσουν να ποντάρουν σε πιο ριψοκίνδυνες μικρομεσαίες εταιρείες, αλλά και σε γίγαντες -ιδιαίτερα σε εκείνες τις εταιρείες που καταφέρνουν να βάζουν τα γράμματα «ΤΝ» στις ετήσιες εκθέσεις τους.

Ένα επακόλουθο είναι ότι ο αγωγός των αρχικών δημόσιων προσφορών (IPOs) θα έπρεπε επιτέλους να αρχίσει να αναβλύζει. Τόσο το 1999 όσο και το 2021 ξεκίνησαν, με την άνοδο των τιμών των μετοχών και τους ενθουσιώδεις επενδυτές να αποδεικνύονται ακαταμάχητοι για τα αφεντικά των εταιρειών που αναζητούσαν κεφάλαια. Ένα αινιγματικό χαρακτηριστικό της σημερινής ανοδικής αγοράς είναι ότι έλαβε χώρα εν μέσω ξηρασίας αρχικών δημόσιων προσφορών. Η εταιρεία συμβούλων ΕΥ εκτιμά ότι οι εταιρείες που εισήχθησαν στο χρηματιστήριο στην Αμερική συγκέντρωσαν μόλις 23 δισ. δολάρια το 2023, σε σύγκριση με 156 δισ. δολάρια το 2021. Ίσως τα αφεντικά των εταιρειών να ανησυχούν απλώς περισσότερο για τις οικονομικές αντιξοότητες απ’ ό,τι οι επενδυτές. Σε μια ευφορική αγορά μια τέτοια ψυχραιμία είναι αδύνατον να διατηρηθεί.

Παρόμοιοι κίνδυνοι απειλούν τους επαγγελματίες διαχειριστές κεφαλαίων, των οποίων η δουλειά είναι να νικήσουν την αγορά, είτε πιστεύουν ότι κινείται ορθολογικά είτε όχι. Εάν οι μετοχές φαίνονται επικίνδυνα υπερτιμημένες, είναι λογικό να αποφεύγονται. Ωστόσο, σε μια φούσκα η αποφυγή υπερτιμημένων μετοχών -οι οποίες, άλλωστε, είναι αυτές που ανεβαίνουν περισσότερο- αρχίζει να μοιάζει ύποπτα με συνηθισμένη μετριότητα. Όταν η φρενίτιδα των dotcom έφτασε στο αποκορύφωμά της, ο Julian Robertson, ένας από τους πιο σεβαστούς διαχειριστές hedge-funds του 20ού αιώνα, αντιστάθηκε με σθένος στην αγορά μετοχών τεχνολογίας. Οι επενδυτές του τελικά εξεγέρθηκαν και απέσυραν τα χρήματά τους, αναγκάζοντας το fund του να κλείσει ακριβώς τη στιγμή που ξεκινούσε το κραχ. Άρα, άλλο ένα σημάδι ότι μια φούσκα είναι έτοιμη να σκάσει είναι ότι μερικές από τις πιο δυσοίωνες φωνές της αγοράς απολύονται.

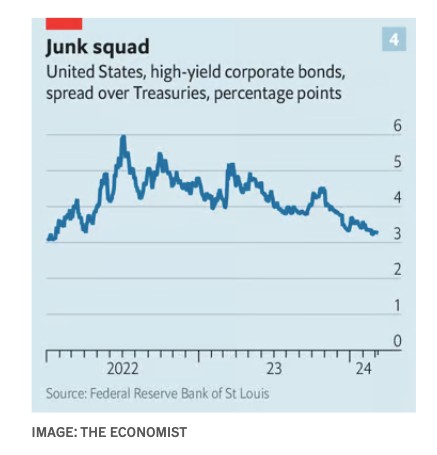

Οι επενδυτές δεν φαίνονται ακόμη αρκετά ενθουσιασμένοι για να συμβεί κάτι τέτοιο. Ωστόσο, όπως και το 2021, το φθηνότερο χρέος θα μπορούσε να τους βοηθήσει να αποκτήσουν διάθεση. Οι δανειστές διοχετεύουν χρήματα προς τους ριψοκίνδυνους εταιρικούς δανειολήπτες υψηλής απόδοσης (ή «σκουπίδια»), μειώνοντας το περιθώριο που πληρώνουν πάνω από την απόδοση του κρατικού χρέους (βλ. διάγραμμα 4). Όταν οι αξιωματούχοι της Ομοσπονδιακής Τράπεζας των ΗΠΑ συνεδριάσουν στις 20 Μαρτίου, οποιοσδήποτε υπαινιγμός για μειώσεις επιτοκίων θα μπορούσε να είναι η ώθηση που αναζητούν οι επενδυτές. Για καλό και για κακό, ας έχετε πρόχειρο κανένα αναλγητικό για την κατάβαση.

© 2024 The Economist Newspaper Limited. All rights reserved.

Άρθρο από τον Economist, το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από την www.powergame.gr. Το πρωτότυπο άρθρο, στα αγγλικά, βρίσκεται στο www.economist.com