Όλοι θέλουν περισσότερα μέταλλα. Τους τελευταίους μήνες η Βρετανία συνήψε συμφωνία με τη Ζάμπια, η Ιαπωνία με τη Ναμίμπια και η ΕΕ έδωσε τα χέρια με τη Χιλή. Οι διαπραγματευτές της ΕΕ ξεκίνησαν επίσης συνομιλίες με τη Λαϊκή Δημοκρατία του Κονγκό. Οι Αμερικανοί, από την άλλη, επισκέφθηκαν τη Μογγολία. Αυτή η διάσπαρτη εκστρατεία, η οποία στοχεύει επίσης τις Φιλιππίνες και τη Σαουδική Αραβία, έχει έναν και μοναδικό στόχο: την απόκτηση των ορυκτών που απαιτούνται για την ταχεία απεξάρτηση από τον άνθρακα.

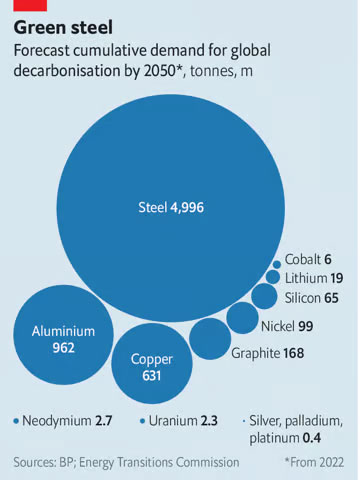

Εβδομήντα δύο χώρες, οι οποίες αντιπροσωπεύουν τα τέσσερα πέμπτα των παγκόσμιων εκπομπών, έχουν θέσει στόχους για επίτευξη μηδενικού ισοζυγίου. Σύμφωνα με την Επιτροπή Ενεργειακών Μεταβάσεων (ETC), ένα κέντρο μελετών, οι στόχοι αυτοί θα απαιτήσουν 15 φορές τη σημερινή αιολική ισχύ, 25 φορές περισσότερη ηλιακή ενέργεια, τριπλασιασμό του μεγέθους του δικτύου και 60πλάσια αύξηση του στόλου των ηλεκτρικών οχημάτων έως το 2050. Έως το 2030 η ζήτηση χαλκού και νικελίου ενδέχεται να αυξηθεί κατά 50-70%, κοβαλτίου και νεοδυμίου κατά 150% και γραφίτη και λιθίου κατά έξι έως επτά φορές. Ο Διεθνής Οργανισμός Ενέργειας προβλέπει ότι, συνολικά, ένας ουδέτερος ως προς τον άνθρακα κόσμος το 2050 θα απαιτεί 35 εκατομμύρια τόνους «πράσινων» μετάλλων ετησίως. Προσθέτοντας στο μείγμα το αλουμίνιο και τον χάλυβα, η Επιτροπή Ενεργειακών Μεταβάσεων προβλέπει ότι η ζήτηση από τώρα μέχρι τότε θα φθάσει τους 6,5 δισ. τόνους.

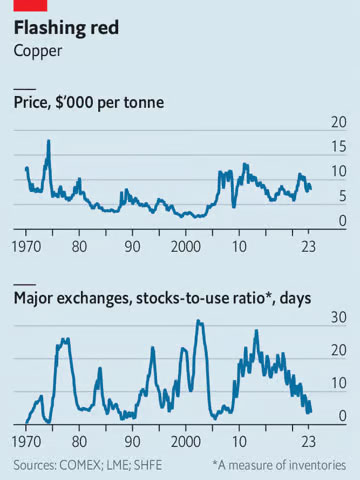

Εξ ου και οι αναλυτές και οι υπεύθυνοι χάραξης πολιτικής ανησυχούν για την πιθανότητα μιας κρίσης προσφοράς προς το τέλος της δεκαετίας. Η Επιτροπή Ενεργειακών Μεταβάσεων αναμένει ελλείψεις που θα τινάξουν την αγορά στον αέρα μέχρι το 2030: περίπου 10%-15% για χαλκό και νικέλιο και 30%-45% για άλλα μέταλλα μπαταριών. Όταν τα μειούμενα αποθέματα θα προκαλούν άνοδο των τιμών, οι παραγωγοί θα αυξάνουν την παραγωγή και οι πελάτες θα χρησιμοποιούν τα σπάνια υλικά πιο αποτελεσματικά ή θα στραφούν σε φθηνότερες εναλλακτικές λύσεις. Ωστόσο, η ζήτηση που θα παραμείνει ανεκπλήρωτη έπειτα από αυτό θα καταστραφεί, καθώς οι επίδοξοι αγοραστές που δεν μπορούν ή δεν θέλουν να πληρώσουν υψηλότερες τιμές θα αναγκαστούν να εγκαταλείψουν την αγορά. Η υπερβολική καταστροφή της ζήτησης θα σκοτώσει την «πράσινη» μετάβαση. Το ερώτημα, λοιπόν, είναι απλό. Μπορεί να ελαχιστοποιηθεί η κρίση;

Ας ξεκινήσουμε εξετάζοντας τα εν λόγω μέταλλα. Τρία από αυτά χρησιμοποιούνται ήδη ευρέως στη βιομηχανία: το αλουμίνιο και ο χάλυβας αποτελούν τη ραχοκοκαλιά των πάνελ και των ανεμογεννητριών, ενώ ο χαλκός είναι ζωτικής σημασίας για τα πάντα, από τα καλώδια μέχρι τα αυτοκίνητα. Στη συνέχεια ακολουθούν αυτά που τροφοδοτούν τα ηλεκτρικά οχήματα: το κοβάλτιο, το λίθιο και το νικέλιο, που αποτελούν τις καθόδους των μπαταριών, και ο γραφίτης, το κύριο στοιχείο ανόδου. Εκτός από το νικέλιο, το οποίο είναι επίσης συστατικό του ανοξείδωτου χάλυβα, όλα έχουν μόνο εξειδικευμένες εφαρμογές. Η τελευταία ομάδα περιλαμβάνει μαγνητικές σπάνιες γαίες, όπως το νεοδύμιο, που βρίσκονται σε κινητήρες και γεννήτριες στροβίλων. Αυτές απαιτούνται σε ελάχιστες μόνο ποσότητες.

© The Economist

Η αναζήτηση τέτοιων μετάλλων καθίσταται ελαφρώς λιγότερο επείγουσα λόγω ενός δυσάρεστου γεγονότος: οι πολιτικές για το κλίμα είναι απίθανο να περιορίσουν την υπερθέρμανση του πλανήτη στον 1,5°C πάνω από τα προβιομηχανικά επίπεδα, όπως υποθέτουν οι περισσότερες προβλέψεις. Επιπλέον, πολλοί μελλοντολόγοι υποθέτουν επίσης ότι η ζήτηση για «πράσινο» εξοπλισμό, και συνεπώς για μέταλλα, θα αυξηθεί γραμμικά, παρ’ όλο που ορισμένες χώρες θα αρχίσουν αναμφίβολα να τρέχουν στα τελευταία μέτρα. Οι προβλέψεις για καθαρό μηδέν μπορεί επομένως να είναι πιο αξιόπιστες για το 2050, παρά για το 2030. Ο χάλυβας, για τον οποίο οι «πράσινες» χρήσεις θα παραμείνουν σταγόνα στον ωκεανό, θα παραμείνει πιθανώς άφθονος. Η προσφορά κοβαλτίου, παραπροϊόντος άλλων περιζήτητων μετάλλων, μπορεί να ξεπεράσει για πάντα τη ζήτηση.

Ωστόσο, πολλές δυσκολίες παραμένουν. Οι χρησμοί της βιομηχανίας που εξετάστηκαν από τον Economist προβλέπουν, μέχρι το 2030, κενά προσφοράς χαλκού ύψους 2-4 εκατ. τόνων ή 6%-12% της δυνητικής ζήτησης. Προβλέπουν επίσης έλλειμμα λιθίου της τάξεως των 50.000-100.000 τόνων, δηλαδή έλλειμμα 2%-4%. Το νικέλιο και ο γραφίτης -που θεωρητικά υπάρχουν σε αφθονία- θα μπορούσαν να προκαλέσουν προβλήματα, επειδή οι μπαταρίες απαιτούν μια καθαρότητα υλικού που είναι δυσεύρετη. Για την αναβάθμιση του βωξίτη σε αλουμίνιο υπάρχουν ελάχιστα μεταλλουργεία. Σχεδόν κανείς δεν παράγει νεοδύμιο εκτός της Κίνας.

Αυτά τα προβλήματα θα είναι δύσκολο να ξεπεραστούν. Ωστόσο, διαπιστώνουμε ότι τρεις μοχλοί μπορούν να μειώσουν την πίεση χωρίς να καταστρέψουν τη μετάβαση. Πρώτον, οι παραγωγοί μπορούν να αυξήσουν την προσφορά από τις υπάρχουσες πηγές, κάτι που μπορεί να γίνει άμεσα, αλλά θα παράγει περιορισμένες ποσότητες μετάλλου. Δεύτερον, οι επιχειρήσεις μπορούν να ανοίξουν νέα ορυχεία, κάτι που μπορεί να λύσει το πρόβλημα, αλλά θα πάρει χρόνο. Οι περιορισμοί αυτών των δύο μοχλών καθιστούν τον τρίτο σημαντικότερο όλων, τουλάχιστον κατά τη διάρκεια της επόμενης δεκαετίας: την εξεύρεση τρόπων για την παράκαμψη των «πράσινων» συμφορήσεων.

Ανακύκλωση και όχι μόνο

Γρήγορα κέρδη θα μπορούσαν να προκύψουν από την επαναχρησιμοποίηση περισσότερων υλικών. Τα κέρδη αυτά θα είναι μεγαλύτερα για το αλουμίνιο, τον χαλκό και το νικέλιο. Όλα ανακυκλώνονται ευρέως, αλλά οι υψηλότερες τιμές θα δώσουν κίνητρο για δαπάνες σε μια άχαρη, κατακερματισμένη βιομηχανία. Η ΒΗΡ, μια μεγάλη μεταλλευτική εταιρεία, υποστηρίζει μια νεοσύστατη επιχείρηση ανακύκλωσης νικελίου στην Τανζανία. Ο Huw McKay, επικεφαλής οικονομολόγος της εταιρείας, εκτιμά ότι το σκραπ, από 35% σήμερα, μπορεί σε μια δεκαετία να αντιπροσωπεύει το 50% της συνολικής προσφοράς χαλκού. Η Rio Tinto, ένας άλλος εξορυκτικός γίγαντας, επενδύει σε κέντρα ανακύκλωσης αλουμινίου. Πέρυσι νεοφυείς επιχειρήσεις που επικεντρώνονται στην ανακύκλωση μετάλλων μπαταριών συγκέντρωσαν το ποσό ρεκόρ των 500 εκατ. δολαρίων.

© The Economist

Περισσότερα θα μπορούσαν να προκύψουν από την επανεκκίνηση αδρανών ορυχείων. Δεν υπάρχουν και πολλά: η μεταπανδημική αύξηση της ζήτησης έχει ήδη μειώσει τη χαλάρωση. Ακόμα και αν οι τιμές διπλασιαστούν, οι καμπύλες κόστους για τον χαλκό και το νικέλιο δείχνουν ότι μόνο λίγα ορυχεία θα επαναλειτουργήσουν. Ωστόσο, το αλουμίνιο αποτελεί σημαντική εξαίρεση. Από τον Δεκέμβριο του 2021 η εκτίναξη του ενεργειακού κόστους έχει προκαλέσει το κλείσιμο 1,4 εκατ. τόνων ετήσιας δυναμικότητας τήξης (2% της παγκόσμιας) στην Ευρώπη. Όπως εκτιμά ο Graeme Train της εταιρείας εμπορίας μετάλλων και ενέργειας Trafigura, μια άνοδος των τιμών κατά 25% θα μπορούσε να επαναφέρει ένα μεγάλο μέρος αυτής της παραγωγής.

Η μεγαλύτερη ελπίδα βρίσκεται στις τεχνολογίες που εξάγουν μετάλλευμα από δύσκολα κοιτάσματα. Νέες εταιρείες αναπτύσσουν χημικές διεργασίες, γνωστές ως «έκπλυση ουράς», που εξάγουν χαλκό από μεταλλεύματα με χαμηλή περιεκτικότητα σε μέταλλο, καθιστώντας τα απόβλητα άξια εκμετάλλευσης. Η χρήση της τεχνολογίας σε κλίμακα θα μπορούσε να αποφέρει επιπλέον 1 εκατ. τόνους χαλκού ετησίως χωρίς μεγάλο κόστος, λέει ο Daniel Malchuk της Jetti Resources, μιας τέτοιας εταιρείας. Εν τω μεταξύ, στην Ινδονησία, τη μεγαλύτερη παραγωγό νικελίου στον κόσμο, οι μεταλλωρύχοι χρησιμοποιούν «όξινη έκπλυση υψηλής πίεσης» για να μετατρέψουν τα χαμηλής ποιότητας μεταλλεύματα σε υλικό κατάλληλο για ηλεκτρικά αυτοκίνητα. Τρία εργοστάσια αξίας δισεκατομμυρίων δολαρίων έχουν ήδη κατασκευαστεί, ενώ έχουν ανακοινωθεί πρόσθετα έργα αξίας σχεδόν 20 δισεκατομμυρίων δολαρίων. Η Daria Efanova της εταιρείας εμπορίας Sucden εκτιμά ότι η Ινδονησία θα μπορούσε να παράγει περίπου 400.000 τόνους νικελίου υψηλής ποιότητας μέχρι το 2030, καλύπτοντας μέρος του κενού εφοδιασμού των 900.000 τόνων που προβλέπει.

Ωστόσο, αυτές οι νέες τεχνικές είναι αβέβαιες και σε ορισμένες περιπτώσεις παρουσιάζουν μειονεκτήματα, όπως ρύπανση. Η προκύπτουσα προσφορά δεν μπορεί να θεωρηθεί δεδομένη. Η έναρξη νέων ορυχείων, ο δεύτερος μοχλός, θα έφερνε μεγαλύτερα κέρδη, έστω και αργά. Η εταιρεία συμβούλων McKinsey υπολογίζει ότι αν τα 382 έργα κοβαλτίου, χαλκού, λιθίου και νικελίου που έχουν τουλάχιστον ξεκινήσει μια προ-μελέτη σκοπιμότητας ολοκληρωθούν μέχρι το 2030, οι αγορές θα διατηρήσουν μια σχετική ισορροπία. Τα έργα αυτά θα αντιπροσώπευαν μια τεράστια αύξηση της παραγωγής: σήμερα λειτουργούν παγκοσμίως περίπου 500 ορυχεία κοβαλτίου, χαλκού, λιθίου και νικελίου. Για να ανοίξουν εγκαίρως, θα πρέπει να ξεπεράσουν αρκετές δυσκολίες.

Η πρώτη είναι η έλλειψη χρημάτων. Η McKinsey εκτιμά ότι για να καλυφθούν τα κενά προσφοράς που προβλέπονται έως το 2030, οι ετήσιες κεφαλαιουχικές δαπάνες στην εξόρυξη πρέπει να διπλασιαστούν σε 300 δισ. δολάρια. Η CRU, μια άλλη εταιρεία συμβούλων, εκτιμά ότι οι δαπάνες για τον χαλκό μόνο πρέπει να φθάσουν τα 22 δισ. δολάρια το 2027, σε σύγκριση με τον μέσο όρο των 15 δισ. δολαρίων την περίοδο 2016-21. Οι επενδύσεις των μεγάλων ανθρακωρύχων αυξάνονται, αλλά όχι αρκετά γρήγορα. Θα χρειαστεί χρόνος για να φανεί η διαφορά, δεδομένου ότι η διάνοιξη νέων ορυχείων χρειάζεται χρόνο -από τέσσερα έως επτά έτη για το λίθιο, έως 17 κατά μέσο όρο για τον χαλκό-, ενώ οι καθυστερήσεις επιδεινώνονται από την έλλειψη αδειών. Υποκινούμενες από τους ακτιβιστές, οι κυβερνήσεις και οι ρυθμιστικές Αρχές μπλοκάρουν όλο και περισσότερο τα έργα για περιβαλλοντικούς λόγους. Μεταξύ 2017 και 2021, τα νέα ορυχεία στη Χιλή χρειάστηκαν κατά μέσο όρο 311 ημέρες για να λάβουν έγκριση, σε σύγκριση με 139 ημέρες την περίοδο 2002-2006. Εν τω μεταξύ, η περιεκτικότητα των μεταλλευμάτων χαλκού που εξορύσσονται στις ήρεμες χώρες μειώνεται σε μέταλλο, αναγκάζοντας τους μεταλλωρύχους να αναζητήσουν πιο επικίνδυνες τοποθεσίες. Τα δύο τρίτα της νέας προσφοράς που προγραμματίζεται έως το 2030 βρίσκονται σε χώρες που το 2020 κατατάσσονται κάτω από την 50ή θέση στον δείκτη «διευκόλυνσης της επιχειρηματικής δραστηριότητας» της Παγκόσμιας Τράπεζας. Το Reko Diq, ένα έργο υπό την ηγεσία της καναδικής εταιρείας Barrick Gold, που περιέχει ένα από τα μεγαλύτερα ανεκμετάλλευτα κοιτάσματα χαλκού στον κόσμο, βρίσκεται μεταξύ Ιράν και Πακιστάν.

Όλα αυτά σημαίνουν ότι η νέα προσφορά μπορεί να αποτελέσει λύση μόνο μακροπρόθεσμα, ίσως έπειτα από μια περίοδο υψηλών τιμών. Έτσι, το μεγαλύτερο μέρος της προσαρμογής κατά την επόμενη δεκαετία θα αφορά τη ζήτηση -τον τρίτο μοχλό. Αυτή η πλευρά της εξίσωσης, η οποία είναι πιο δύσκολο να μοντελοποιηθεί απ’ ό,τι η μελλοντική παραγωγή, είναι ελάχιστα κατανοητή. Ωστόσο, είναι πιθανώς πιο ευέλικτη απ’ ό,τι γίνεται αντιληπτό συνήθως.

Οι κατασκευαστές αυτοκινήτων και μπαταριών είναι ένας τύπος αγοραστή που η αγορά μετάλλων δεν έχει ξαναδεί. Οι επιχειρήσεις αυτές, οι οποίες είναι εξαιρετικά καινοτόμες, ευαίσθητες στις τιμές και αποφεύγουν τον κίνδυνο, παρακάμπτουν τα προβλήματα με το πρώτο σημάδι συμπίεσης της προσφοράς. Έχουν ήδη πετύχει πολλά μέσω της «οικονομίας», δηλαδή της συνεχούς ανακάλυψης μικρών τρόπων για να χρησιμοποιούν λιγότερο μέταλλο. Η τυπική μπαταρία ενός ηλεκτρικού αυτοκινήτου περιέχει σήμερα μόλις 69 κιλά χαλκού, από 80 το 2020. Ο Simon Morris της CRU εκτιμά ότι η επόμενη γενιά μπορεί να χρειάζεται μόλις 21-50 κιλά, εξοικονομώντας έως και 2 εκατ. τόνους χαλκού ετησίως έως το 2035. Πιστεύει ότι μέχρι το 2027 η ένταση λιθίου των μπαταριών μπορεί να μειωθεί στο μισό.

Μέσω της υποκατάστασης μπορούν να επιτευχθούν ακόμα περισσότερα. Οι χημικές ενώσεις νικελίου-μαγγανίου-κοβαλτίου, που περιέχουν τόσο κοβάλτιο, όσο και νικέλιο, γνωστές ως NMC 111, καταργούνται σταδιακά υπέρ των NMC 721 και 811, οι οποίες περιέχουν περισσότερο νικέλιο, αλλά ελάχιστο κοβάλτιο. Αυτές αντιπροσωπεύουν το ένα τέταρτο των καθόδων των μπαταριών των ηλεκτρικών οχημάτων, από μηδέν το 2017. Εν τω μεταξύ, το φθηνότερο αλλά λιγότερο πυκνό σε ενέργεια μείγμα φωσφορικού σιδήρου λιθίου (LFP) κατακτά τώρα την αναπτυσσόμενη κινεζική αγορά, όπου οι κάτοικοι των πόλεων ανησυχούν λιγότερο για τη μικρότερη αυτονομία οδήγησης. Πράγματι, το LFP αντιπροσωπεύει πλέον το 30% των καθόδων των ηλεκτρικών οχημάτων παγκοσμίως.

Οι άνοδοι γραφίτη αποτελούν επίσης προσμίξεις με πυρίτιο, το οποίο υπάρχει σε υπεραφθονία. Τον Μάρτιο η Tesla δήλωσε ότι θα κατασκευάσει κινητήρα που δεν θα χρειάζεται σπάνιες γαίες. Οι μπαταρίες ιόντων νατρίου, οι οποίες αντικαθιστούν το λίθιο με νάτριο, το έκτο πιο άφθονο στοιχείο στη Γη, μπορεί με τον καιρό να θριαμβεύσουν. Λόγω της χαμηλής ενεργειακής πυκνότητάς τους, θα χρησιμοποιηθούν αρχικά για σταθερή αποθήκευση, όπου ο όγκος είναι λιγότερο περιοριστικός.

Οι προτιμήσεις των πελατών θα παίξουν κι αυτές ρόλο με τη σειρά τους. Σήμερα οι άνθρωποι θέλουν να μπορούν να οδηγήσουν το ηλεκτρικό αυτοκίνητό τους για 600 χιλιόμετρα με μία μόνο φόρτιση -αλλά ελάχιστοι ταξιδεύουν συχνά τέτοιες αποστάσεις. Καθώς το λίθιο λιγοστεύει, οι αυτοκινητοβιομηχανίες μπορεί να σχεδιάσουν οχήματα μικρότερης αυτονομίας, η οποία θα μπορεί να επεκταθεί με την τοποθέτηση μιας φορητής μπαταρίας, μειώνοντας ριζικά το μέγεθος της τυπικής μπαταρίας. Στη σωστή τιμή, η υιοθέτηση θα μπορούσε να είναι γρήγορη.

Το κύριο πρόβλημα είναι ο χαλκός, ο οποίος δεν μπορεί να αφαιρεθεί εύκολα από τα δίκτυα. Ωστόσο, κι εδώ οι αλλαγές στην κατανάλωση θα μπορούσαν να βοηθήσουν. Η CRU εκτιμά ότι η «πράσινη» ζήτηση ως ποσοστό της συνολικής ζήτησης χαλκού θα αυξηθεί από 7% τώρα σε 21% το 2030 -ένα μεγαλύτερο κομμάτι, αλλά ακόμα ένα κλάσμα. Αυτό αφήνει πολλά γραμμάρια χαλκού που θα μπορούσαν να μεταφερθούν σε «πράσινες» εφαρμογές όταν προκύψουν κενά στην προσφορά. Καθώς το κόστος του μετάλλου αυξάνεται, οι πωλήσεις τηλεφώνων και πλυντηρίων ρούχων, που επίσης περιέχουν χαλκό, θα μειωθούν πιθανώς νωρίτερα από εκείνες των καλωδίων και των ηλιακών συλλεκτών -ιδιαίτερα αν η αγορά καθαρής τεχνολογίας στηριχθεί σε επιδοτήσεις και κυβερνητικές παραγγελίες.

Μέχρι τα τέλη της δεκαετίας του 2030 θα υπάρχουν πιθανώς αρκετά νέα ορυχεία και ανακύκλωση για να προχωρήσει η μετάβαση σύμφωνα με τον προγραμματισμό. Το ερώτημα είναι πόση όχληση θα υπάρξει στο μεσοδιάστημα. Τα πράγματα θα είναι δύσκολα. Δεδομένου ότι η προσφορά θα είναι συγκεντρωμένη σε λίγες χώρες, τοπικές αναταραχές, γεωπολιτικές συγκρούσεις ή ακόμα και κακές καιρικές συνθήκες θα μπορούσαν να πλήξουν τις αγορές: προσομοιώσεις της τράπεζας Liberum Capital δείχνουν ότι μια απεργία των ανθρακωρύχων στο Περού ή τρεις μήνες ξηρασίας στην Ινδονησία θα οδηγούσαν τις αγορές χαλκού ή νικελίου το 2028 σε ελλείμματα προσφοράς της τάξεως του 5%-15%. Όμως, με επινοητικούς αγοραστές, σταθερές κυβερνήσεις και λίγη τύχη, τα «πράσινα» μέταλλα δεν χρειάζεται να προκαλέσουν συντριβή των ηλεκτρικών αυτοκινήτων.

© 2023 The Economist Newspaper Limited. All rights reserved.

Άρθρο από τον Economist, το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από την www.powergame.gr. Το πρωτότυπο άρθρο, στα αγγλικά, βρίσκεται στο www.economist.com