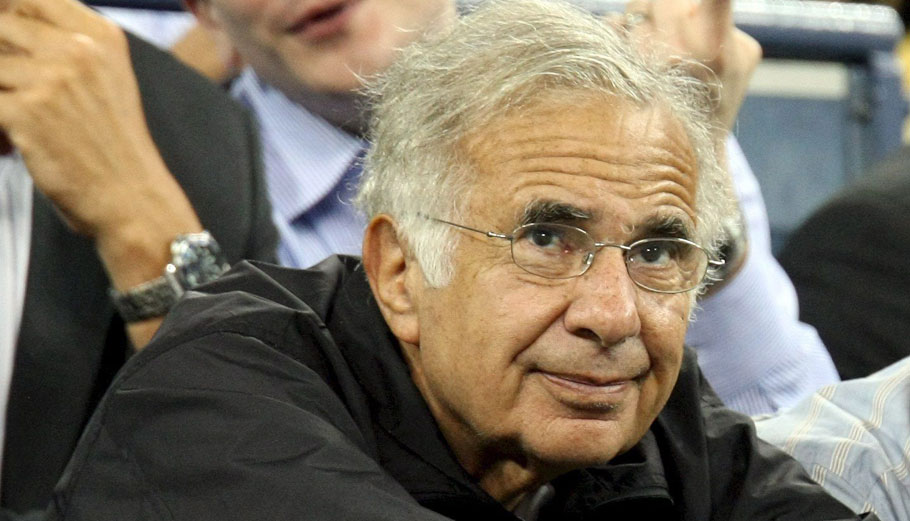

Ο Carl Icahn κατέχει το 1,4% της Illumina, ενός γίγαντα της γονιδιωματικής με χρηματιστηριακή αξία 34 δισ. δολάρια. Το ταπεινό μερίδιο του κ. Icahn υποκρύπτει τη φιλοδοξία του. Ως ο γηραιότερος άνδρας των ακτιβιστικών επενδύσεων, ο 87χρονος στοχεύει να μετατρέψει μικρές συμμετοχές σε σημαντική επιρροή. Ο κ. Icahn έχει διορίσει τρεις διευθυντές στο διοικητικό συμβούλιο της Illumina, η τιμή της μετοχής της οποίας έχει πέσει κατά 60% από την κορύφωσή της το 2021, εν μέρει λόγω των «ανήθικων» συμφωνιών της. Στις 25 Μαΐου, μετά τη δημοσίευση του Economist, η εκστρατεία του κ. Icahn κατά των αφεντικών της εταιρείας (16 επιστολές, με αναφορές στον Shakespeare και τον Lincoln) θα κορυφωθεί στην ετήσια γενική συνέλευση της εταιρείας. Πρόκειται για ένα από τα πιο καυτά εισιτήρια της φετινής «περιόδου εκλογής μελών» (proxy season), όταν οι περισσότερες αμερικανικές επιχειρήσεις εκλέγουν τα διοικητικά τους συμβούλια.

Έπειτα από μια θλιβερή χρονιά, όταν τα funds των ακτιβιστών έχασαν το 16% της αξίας τους, καθώς οι χρηματιστηριακές αγορές κατέρρευσαν, πολλοί παρατηρητές ανέμεναν μια εαρινή επίθεση. Οι διαχειριστές κεφαλαίων είχαν πολλά να κάνουν στο τέλος του 2022, εκμεταλλευόμενοι καταποντισμένες αποτιμήσεις των χρηματιστηρίων. Οι νέοι κανόνες εταιρικής διακυβέρνησης, που εισήχθησαν τον περασμένο Σεπτέμβριο, διευκολύνουν τους αντιφρονούντες επενδυτές να αποκτήσουν θέσεις στο διοικητικό συμβούλιο, υποχρεώνοντας τις εταιρείες να συμπεριλάβουν όλους τους υποψηφίους στα ψηφοδέλτια εκλογής μελών και επιτρέποντας στους μετόχους να συνδυάζουν τους προτεινόμενους από την εταιρεία και από τους αρνητές της, αντί να επιλέγουν εναλλακτικές λίστες. «Αν με ρωτούσαν τον Δεκέμβριο, θα έλεγα ότι αυτή θα είναι μια περίοδος εκλογής μελών που θα αφήσει εποχή», λέει ο Kai Liekefett της δικηγορικής εταιρείας Sidley Austin.

Πέντε μήνες μετά, τα πράγματα φαίνονται, με την πρώτη ματιά, λιγότερο εποχιακά. Το πρώτο τρίμηνο του 2023 ο αριθμός των νέων εκστρατειών ακτιβιστών στην Αμερική ήταν κατά ένα τρίτο μικρότερος απ’ ό,τι έναν χρόνο νωρίτερα, σύμφωνα με την επενδυτική τράπεζα Lazard. Με τις συναλλαγές να είναι οι πιο υποτονικές εδώ και μια δεκαετία, τα «συναλλακτικά» κεφάλαια, οι βραχυπρόθεσμοι επενδυτές που αγωνίζονται για οτιδήποτε, από την απόσχιση μονάδων μέχρι την πώληση ολόκληρης της εταιρείας, βρίσκουν μικρή απήχηση. Ελάχιστες μεγάλες μάχες κατέληξαν σε αμφισβητούμενες ψηφοφορίες για θέσεις στο διοικητικό συμβούλιο.

Ωστόσο, η ηρεμία μπορεί να είναι απατηλή. Ένας λόγος είναι ότι πολλοί στόχοι, ανησυχώντας ότι οι νέοι κανόνες ευνοούν τους ακτιβιστές, έχουν επιδιώξει ανακωχή, αντί να διακινδυνεύσουν έναν επώδυνο διαπληκτισμό μεταξύ των μελών. Τον Φεβρουάριο η Trian, μια ομάδα ακτιβιστών υπό τον Nelson Peltz, τερμάτισε τη μάχη της κατά της Disney, όταν ο κολοσσός της ψυχαγωγίας παρουσίασε ένα σχέδιο αναδιάρθρωσης. Η Elliott Management, ένας άλλος κολοσσός ακτιβιστών, ακύρωσε τα σχέδιά της να προτείνει διευθυντές στο διοικητικό συμβούλιο της Salesforce τον Μάρτιο, δύο μήνες αφότου η εταιρεία λογισμικού διόρισε το αφεντικό της ValueAct, ενός άλλου γνωστού fund, στο διοικητικό της συμβούλιο. Αυτόν τον μήνα η Shake Shack, μια εταιρεία λιανικής πώλησης γρήγορου φαγητού, ανακοίνωσε συμφωνία διακανονισμού με την Engaged Capital, ένα μικρότερο ακτιβιστικό fund. Τέτοιες ανακωχές μπορεί να είναι λιγότερο διασκεδαστικές για τους εξωτερικούς παρατηρητές από τα καμώματα του κ. Icahn, αλλά για τους ακτιβιστές είναι νίκες.

Δεκαπέντε χρόνια χαμηλών επιτοκίων και φθηνού χρήματος έχουν δημιουργήσει ένα περιβάλλον πλούσιο σε στόχους. Καθώς το κόστος κεφαλαίου αυξάνεται, οι ακτιβιστές εντοπίζουν πολλές ομάδες διαχείρισης που θα μπορούσαν να εφαρμόσουν περισσότερη πειθαρχία. Στις 11 Μαΐου η Elliott αποκάλυψε ότι κατέχει το 10% της Goodyear, μιας εταιρείας κατασκευής ελαστικών με χρηματιστηριακή αξία περίπου 4 δισ. δολάρια, μαζί με ένα σχέδιο πώλησης καταστημάτων λιανικής πώλησης και ενίσχυσης των περιθωρίων κέρδους. Τέσσερις ημέρες αργότερα, το hedge fund ανακοίνωσε ότι κατέχει 13% της NRG, μιας ενεργειακής εταιρείας αξίας 8 δισ. δολαρίων, χαρακτηρίζοντας την πρόσφατη εξαγορά της Vivint, μιας εταιρείας οικιακής ασφάλειας, «τη χειρότερη συμφωνία» που έχει δει ο τομέας της ενέργειας και των υπηρεσιών κοινής ωφέλειας την τελευταία δεκαετία. Και οι δύο εκστρατείες επιχειρούν να εστιάσουν το μυαλό των διαχειριστών και να εξορθολογήσουν τις λειτουργίες των εταιρειών. Οι τιμές των μετοχών της Goodyear και της NRG σημείωσαν άλμα 21% και 3%, αντίστοιχα, στην είδηση των συμμετοχών της Elliott.

Οι ακτιβιστές κυνηγούν επίσης μεγαλύτερα θηράματα. Οι εκστρατείες που αφορούν εταιρείες με κεφαλαιοποίηση άνω των 50 δισ. δολαρίων αποτέλεσαν μερίδιο ρεκόρ της δραστηριότητας κατά το πρώτο τρίμηνο του 2023. Ορισμένα funds στοχεύουν σε εταιρείες τεχνολογίας, οι οποίες αντιπροσώπευαν πέρυσι το ένα τέταρτο των εκστρατειών στην Αμερική. Η υποχώρηση της τεχνολογίας από την έκρηξη που προκάλεσε η πανδημία σε όλα τα ψηφιακά πράγματα δίνει στους ακτιβιστές την ευκαιρία να επιβάλουν περικοπές κόστους ή να αποβάλουν μη κερδοφόρες επιχειρήσεις. Οι τεράστιες κεφαλαιοποιήσεις των τεχνολογικών κολοσσών -η Salesforce αξίζει 200 δισ. δολάρια- επιτρέπουν στους ακτιβιστές να αναπτύξουν μεγάλα ποσά χωρίς να ξεπεράσουν τα όρια ιδιοκτησίας που θα προκαλούσαν την αποκάλυψη των συμμετοχών τους, πριν είναι έτοιμοι να ξεκινήσουν το δημόσιο μέρος των εκστρατειών τους.

Ούτε καν η μεγαλύτερη από τις μεγάλες τεχνολογικές επιχειρήσεις, που μέχρι τώρα γλίτωνε σε μεγάλο βαθμό από τη βέργα των ακτιβιστών, δεν είναι ασφαλής. Αυτόν τον μήνα το Pershing Square και το Third Point, δύο hedge funds, αποκάλυψαν επενδύσεις στην Alphabet, τη μητρική εταιρεία της Google, αξίας 1,5 τρισ. δολαρίων. Το Third Point επιμένει ότι η συμμετοχή του δεν αποτελεί ακτιβιστική εκστρατεία. Αυτό και το Pershing μπορούν ακόμα να επωφεληθούν από τις προηγούμενες προσπάθειες του TCI, ενός άλλου fund που βρίσκεται ήδη σε πολεμική πορεία κατά του υψηλού κόστους της Alphabet και των δαπανηρών αποστολών της στο φεγγάρι.

Οι Αμερικανοί ακτιβιστές θα εξάγουν επίσης όλο και περισσότερο την εκδοχή του καπιταλισμού των μετόχων τους στο εξωτερικό. Εκτός από τους μεγάλους περιφερειακούς παίκτες, όπως το Cevian Capital στην Ευρώπη, οι Αμερικανοί διαχειριστές κεφαλαίων υψηλού προφίλ έχουν γίνει οικεία πρόσωπα στους επιχειρηματικούς κύκλους του κόσμου, γεγονός που τους διευκολύνει να συνεργαστούν με άλλους μετόχους. Ακόμα και όταν οι νέες εκστρατείες στην Αμερική λιγόστεψαν στις αρχές του έτους, η δραστηριότητα στην Ευρώπη και την Ασία αυξήθηκε κατακόρυφα.

Δείτε την Ιαπωνία. Πολλοί από αυτούς που έδωσαν μάχες εκεί στο παρελθόν, όπως ο T. Boone Pickens, ένας εταιρικός επιδρομέας που τα έβαλε με την Koito Manufacturing τη δεκαετία του 1980, ή η TCI, η οποία το 2008 εγκατέλειψε την επένδυσή της στην J-Power, μια ηλεκτρική εταιρεία κοινής ωφέλειας, επέστρεψαν με μώλωπες. Τώρα, χάρη στις μεταρρυθμίσεις της εταιρικής διακυβέρνησης την τελευταία δεκαετία, η Japan Inc. δεν είχε άλλη επιλογή από το να γίνει πιο δεκτική. Οι νέες κατευθυντήριες γραμμές του χρηματιστηρίου θα φτάνουν στο σημείο να ζητούν από τις εταιρείες που αξίζουν λιγότερο από τη λογιστική αξία των ιδίων κεφαλαίων τους να γνωστοποιούν τις πρωτοβουλίες τους για βελτίωση.

Οι ακτιβιστές δεν υπερισχύουν πάντα. Στις 25 Μαΐου η ValueAct έχασε μια μάχη για την εκλογή τεσσάρων διευθυντών στο διοικητικό συμβούλιο της Seven & Ι, του ιαπωνικού ομίλου που κατέχει την αλυσίδα καταστημάτων εικοσιτετράωρης λειτουργίας 7-Eleven. Αυτόν τον μήνα ο ίδιος ο κ. Icahn έγινε στόχος επίθεσης ακτιβιστών. Ένας short-seller, η Hindenburg Research, ισχυρίζεται ότι το εισηγμένο όχημά του, η Icahn Enterprises, είναι υπερτιμημένο. Σε απάντηση της επίθεσης, ο κ. Icahn αρνήθηκε τους ισχυρισμούς της Hindenburg και υπερασπίστηκε το στυλ επένδυσης στο οποίο πρωτοστάτησε. Οι ακτιβιστές, υποστήριξε, «παραβιάζουν τα τείχη» των κακοδιοικούμενων εταιρειών. Ανεξάρτητα από το αν η ίδια η εταιρεία του κ. Icahn αξίζει ή όχι την ακτιβιστική μεταχείριση, πολλές άλλες σίγουρα την αξίζουν.

© 2023 The Economist Newspaper Limited. All rights reserved.

Άρθρο από τον Economist, το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από την www.powergame.gr. Το πρωτότυπο άρθρο, στα αγγλικά, βρίσκεται στο www.economist.com