Οι οικονομίες της Δύσης πέρασαν κάμποσους μήνες μέσα στη νευρικότητα. Πρώτα ήρθε η νευραλγική κρίση στον τραπεζικό τομέα. Στη συνέχεια ήρθε η ακόμα ανεπίλυτη προοπτική της χρεοκοπίας της αμερικανικής κυβέρνησης για το υποτιθέμενο μηδενικού κινδύνου χρέος της. Πολλοί ανησυχούν τώρα για το ποιοι άλλοι κρυφοί κίνδυνοι ελλοχεύουν.

Ένας εύλογος τομέας ανησυχίας είναι τα μεγάλα χρέη που έχουν συσσωρεύσει οι μη χρηματοπιστωτικές επιχειρήσεις τις τελευταίες δεκαετίες, χάρη στα χαμηλά επιτόκια. Από το 2000 το χρέος των μη χρηματοπιστωτικών επιχειρήσεων σε Αμερική και Ευρώπη έχει αυξηθεί από 12,7 τρισ. δολάρια σε 38,1 τρισ., από 68% σε 90% του συνδυασμένου ΑΕΠ τους. Τα καλά νέα είναι ότι τα ανθεκτικά κέρδη και τα χρέη με σταθερό επιτόκιο σημαίνουν ότι η προοπτική ενός κατακλυσμού στη Δύση που θα τροφοδοτηθεί από το εταιρικό χρέος παραμένει, προς το παρόν, καθησυχαστικά μικρή. Τα κακά νέα είναι ότι οι επιχειρήσεις θα βρεθούν σύντομα να ξυπνάνε από ένα επώδυνο hangover χρέους, που θα περιορίσει τις επιλογές τους στα επόμενα χρόνια.

Διάγραμμα 1 © Economist

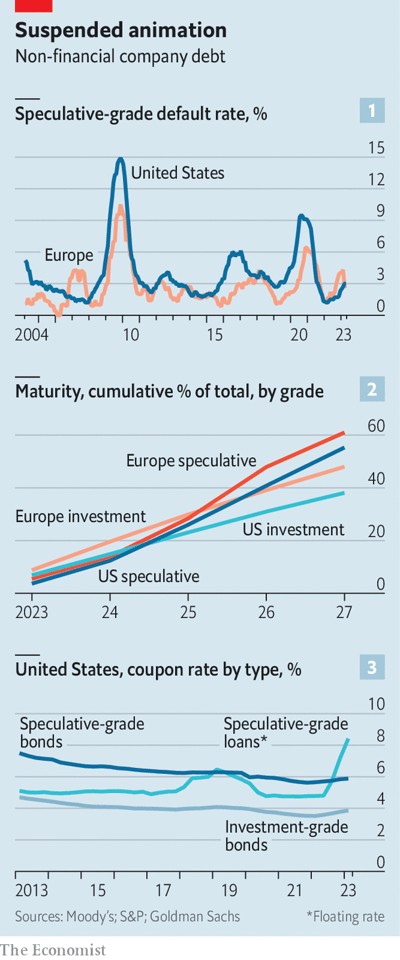

Ο σωρός του εταιρικού χρέους της Δύσης έχει μέχρι στιγμής αποδειχθεί λιγότερο ασταθής απ’ ό,τι πολλοί φοβόντουσαν. Και στις δύο πλευρές του Ατλαντικού περίπου το ένα τρίτο του χρέους που καλύπτεται από τους οίκους αξιολόγησης θεωρείται κερδοσκοπικό, λιγότερο φιλικά γνωστό ως «σκουπίδια», με αμφίβολες προοπτικές αποπληρωμής. Το ποσοστό αθέτησης γι’ αυτά τα χρέη παραμένει σε ένα άνετο 3%, τόσο στην Αμερική, όσο και στην Ευρώπη (βλ. διάγραμμα 1). Μια αιχμή της εποχής της πανδημίας στις υποβαθμίσεις από την πιο καθησυχαστική επενδυτική βαθμίδα στην κερδοσκοπική έχει επίσης αντιστραφεί σε μεγάλο βαθμό.

Η εξήγηση για την ανθεκτικότητα είναι διττή. Πρώτον, τα καλύτερα από τα αναμενόμενα εταιρικά κέρδη. Σύμφωνα με τους υπολογισμούς του Economist, τα κέρδη προ φόρων, τόκων και αποσβέσεων των εισηγμένων μη χρηματοπιστωτικών επιχειρήσεων στην Αμερική και την Ευρώπη το τελευταίο τρίμηνο του 2022 ήταν κατά 32% υψηλότερα σε σχέση με την ίδια περίοδο του 2019. Κάποιο μέρος από αυτό οφείλεται στα υπέρογκα κέρδη της ενεργειακής βιομηχανίας, αλλά όχι όλο. Εταιρείες, από τη McDonald’s έως τη Ford, ξεπέρασαν κατά πολύ τις προσδοκίες των αναλυτών όσον αφορά τα κέρδη το πρώτο τρίμηνο του τρέχοντος έτους. Η Procter & Gamble, ο γίγαντας των καταναλωτικών αγαθών, και άλλες έχουν προστατεύσει με επιτυχία τα κέρδη τους απέναντι στον πληθωρισμό κόστους, ανεβάζοντας τις τιμές και μειώνοντας τις δαπάνες. Αυτή η κίνηση άφησε άφθονα χρήματα για να συνεχίσουν να πληρώνουν τους τόκους τους.

Ο δεύτερος παράγοντας είναι η διάρθρωση του εταιρικού χρέους. Η Savita Subramanian της Bank of America σημειώνει ότι στα χρόνια μετά τη χρηματοπιστωτική κρίση του 2007-09 πολλές επιχειρήσεις άρχισαν να επιλέγουν μακροπρόθεσμα χρέη σταθερού επιτοκίου. Σήμερα, σύμφωνα με τον οίκο αξιολόγησης S&P Global, τα τρία τέταρτα του μη χρηματοπιστωτικού εταιρικού χρέους στην Αμερική και την Ευρώπη είναι σταθερού επιτοκίου. Τα χαμηλά επιτόκια στο αποκορύφωμα της πανδημίας δημιούργησαν την ευκαιρία να «κλειδώσουν» φθηνό χρέος για πολλά χρόνια. Μόνο το ένα τέταρτο του συνολικού όγκου χρέους των αμερικανικών και ευρωπαϊκών επιχειρήσεων θα λήξει τα επόμενα τρία χρόνια (βλ. διάγραμμα 2). Το μέσο επιτόκιο έκδοσης (coupon) που πληρώνουν στην πραγματικότητα οι εκδότες για τα αμερικανικά εταιρικά ομόλογα επενδυτικής βαθμίδας είναι σήμερα 3,9%, πολύ κάτω από την απόδοση του 5,3% που τιμολογεί η αγορά αυτήν τη στιγμή (βλ. διάγραμμα 3). Για τα κερδοσκοπικά ομόλογα υψηλής απόδοσης το μέσο επιτόκιο έκδοσης είναι 5,9%, σε σύγκριση με την απόδοση της αγοράς, που είναι 8,4%.

Το επόμενο πρωινό

Όλα αυτά ακούγονται παρηγορητικά. Ωστόσο, οι επιχειρήσεις και οι επενδυτές τους καλό θα ήταν να μη χαλαρώσουν υπερβολικά. Η αύξηση του ΑΕΠ στην Αμερική και την Ευρώπη συνεχίζει να επιβραδύνεται. Οι εκτιμήσεις των αναλυτών δείχνουν ότι τα συνολικά τριμηνιαία κέρδη μειώθηκαν το πρώτο τρίμηνο του τρέχοντος έτους για τις εισηγμένες μη χρηματοπιστωτικές επιχειρήσεις, τόσο στην Αμερική, όσο και στην Ευρώπη. Η Ομοσπονδιακή Τράπεζα των ΗΠΑ και οι Ευρωπαίοι ομόλογοί της εξακολουθούν να αυξάνουν τα επιτόκια. Στις 3 Απριλίου η Multi-Color Corporation, μια αμερικανική εταιρεία παραγωγής ετικετών, εξέδωσε ομόλογα ύψους 300 εκατ. δολαρίων, με βαρύ επιτόκιο έκδοσης 9,5%. Επιχειρήσεις όπως η Carnival, μια εταιρεία εκμετάλλευσης κρουαζιερόπλοιων, αξιοποιούν τα ταμειακά αποθέματα που δημιουργήθηκαν κατά τη διάρκεια της πανδημίας για να καθυστερήσουν την αναχρηματοδότηση με υψηλότερα επιτόκια. Ωστόσο, αυτά τα αποθέματα μειώνονται σταθερά.

© Economst

Η επιβάρυνση θα ξεκινήσει από το πιο χαλαρό άκρο του φάσματος του χρέους. Σύμφωνα με την S&P Global, στην Αμερική και την Ευρώπη σταθερό επιτόκιο έχει λιγότερο από το μισό του χρέους κερδοσκοπικής διαβάθμισης, σε σύγκριση με τα πέντε έκτα του χρέους επενδυτικής διαβάθμισης. Η τράπεζα Goldman Sachs εκτιμά ότι το μέσο επιτόκιο των δανείων κερδοσκοπικής βαθμίδας με κυμαινόμενο επιτόκιο στην Αμερική έχει ήδη εκτοξευθεί στο 8,4%, από 4,8% πριν από έναν χρόνο.

Το χρέος κυμαινόμενου επιτοκίου τείνει να επικρατεί μεταξύ των πιο υπερχρεωμένων επιχειρήσεων και είναι ιδιαίτερα συνηθισμένο σε επιχειρήσεις που υποστηρίζονται από ιδιωτικά επενδυτικά κεφάλαια (ΡΕ). Παρ’ όλο που ορισμένα ιδιωτικά επενδυτικά κεφάλαια αντισταθμίζουν τα υψηλότερα επιτόκια, η συμπίεση έχει ήδη αρχίσει. Σύμφωνα με την S&P Global, oι πτωχεύσεις επιχειρήσεων που ανήκουν σε ιδιωτικά επενδυτικά κεφάλαια στην Αμερική είναι μέχρι στιγμής σε τροχιά διπλασιασμού σε σχέση με πέρυσι. Στις 14 Μαΐου η Envision Healthcare, πάροχος ιατρών σε νοσοκομεία, κήρυξε πτώχευση. Η ΚΚΡ, ένας γίγαντας ιδιωτικών επενδυτικών κεφαλαίων, πλήρωσε 10 δισ. δολάρια για την επιχείρηση το 2018, συμπεριλαμβανομένου του χρέους. Αναμένεται να χάσει την επένδυση ύψους 3,5 δισ. δολαρίων στο μετοχικό της κεφάλαιο.

Αυτό θα επηρεάσει δυσάρεστα την πορεία των συνταξιοδοτικών ταμείων, των ασφαλιστικών εταιρειών και των φιλανθρωπικών ιδρυμάτων, που έχουν εμπιστευθεί χρήματα στους βαρόνους των ιδιωτικών επενδυτικών κεφαλαίων -για να μην αναφέρουμε τους ίδιους τους χρηματοδότες. Ευτυχώς, για την οικονομία ευρύτερα, οι επιπτώσεις είναι πιθανό να περιοριστούν. Σύμφωνα με την ΕΥ, στην Αμερική πέρυσι οι επιχειρήσεις που υποστηρίζονται από ιδιωτικά επενδυτικά κεφάλαια απασχολούσαν περίπου 12 εκατ. εργαζομένους. Οι εισηγμένες επιχειρήσεις απασχολούσαν 41 εκατ. εργαζομένους.

Πράγματι, η επίδραση της αύξησης των επιτοκίων στις μεγάλες εισηγμένες επιχειρήσεις, των οποίων τα χρέη είναι κυρίως επενδυτικής βαθμίδας, είναι αυτή που μπορεί να έχει τις μεγαλύτερες συνέπειες, τόσο για τους επενδυτές, όσο και για την οικονομία. Ο δείκτης S&P 500 των μεγάλων αμερικανικών εταιρειών αντιπροσωπεύει το 70% της απασχόλησης, το 76% των κεφαλαιακών επενδύσεων και το 83% της κεφαλαιοποίησης όλων των εισηγμένων εταιρειών της χώρας. Ο αντίστοιχος δείκτης STOXX 600 στην Ευρώπη έχει παρόμοιο βάρος στην περιοχή του.

Κατά τα έτη πριν από την πανδημία οι μη χρηματοπιστωτικές επιχειρήσεις των εν λόγω δεικτών ξόδευαν σταθερά περισσότερα μετρητά για κεφαλαιακές επενδύσεις και πληρωμές μετόχων απ’ ό,τι παρήγαγαν από τις δραστηριότητές τους, με το κενό να καλύπτεται από χρέος (βλ. διάγραμμα 4). Αν όμως επιθυμούν να αποφύγουν μια διαρκή επιβάρυνση της κερδοφορίας από τα υψηλότερα επιτόκια, θα πρέπει σύντομα να αρχίσουν να αποπληρώνουν αυτά τα χρέη. Σύμφωνα με τις εκτιμήσεις μας, με τα σημερινά επίπεδα χρέους, κάθε ποσοστιαία μονάδα αύξησης των επιτοκίων θα εξανεμίσει περίπου το 4% των συνδυασμένων κερδών αυτών των επιχειρήσεων.

Πολλές επιχειρήσεις δεν θα έχουν άλλη επιλογή από το να μειώσουν τα μερίσματα και τις επαναγορές μετοχών, συμπιέζοντας τις αποδόσεις των επενδυτών, κάτι που θα αποδειχθεί ιδιαίτερα επώδυνο στην πνευματική καρδιά του καπιταλισμού των μετόχων. Τα υψηλά ποσοστά πληρωμών στην Αμερική -63% των λειτουργικών ταμειακών ροών, σε σύγκριση με 41% στην Ευρώπη- έχουν συμβάλει στην αύξηση των τιμών των μετοχών σε σχέση με τα κέρδη πάνω από εκείνες άλλων αγορών. Ξαφνικά, ο δανεισμός χρημάτων για να δοθούν στους μετόχους έχει λιγότερο νόημα σε έναν κόσμο υψηλότερων επιτοκίων, υποστηρίζει ο Lotfi Karoui της Goldman Sachs.

Πολλές εταιρείες θα αναγκαστούν επίσης να περιορίσουν τις επενδυτικές τους φιλοδοξίες. Οι εταιρείες ημιαγωγών, που κολυμπούν στην πλεονάζουσα παραγωγική ικανότητα, έχουν ήδη περικόψει τα σχέδια δαπανών. Η Disney, ο τιτάνας των μέσων ενημέρωσης, με μεγάλα χρέη, μειώνει τις επενδύσεις στις υπηρεσίες streaming και τα θεματικά πάρκα της. Από την απανθρακοποίηση έως την αυτοματοποίηση και την τεχνητή νοημοσύνη, οι επιχειρήσεις αντιμετωπίζουν έναν ακριβό κατάλογο εργασιών την επόμενη δεκαετία. Μπορεί να δουν τις μεγάλες φιλοδοξίες τους σε αυτούς τους τομείς να εκτροχιάζονται από τις ασυδοσίες του παρελθόντος, όπερ σημαίνει άσχημα νέα για τους περισσότερους από τους επενδυτές τους.

© 2023 The Economist Newspaper Limited. All rights reserved.

Άρθρο από τον Economist, το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από την www.powergame.gr. Το πρωτότυπο άρθρο, στα αγγλικά, βρίσκεται στο www.economist.com