Όλοι μπορούν να κρίνουν εκ του ασφαλούς, αλλά τα διδάγματα αποκομίζονται μόνο με έναν τρόπο. Μετά από μια έντονη ανοδική πορεία από τα μέσα Οκτωβρίου, οι χρηματιστηριακές αγορές πήραν πάλι την κατιούσα. Από τις 14 Δεκεμβρίου ο δείκτης S&P 500 έχασε 5%, όταν η Ομοσπονδιακή Τράπεζα των ΗΠΑ αύξησε τα επιτόκια κατά μισή ποσοστιαία μονάδα και ο πρόεδρός της Jerome Powell δήλωσε ότι οι υπεύθυνοι χάραξης πολιτικής δεν σχεδιάζουν να αρχίσουν να μειώνουν τα επιτόκια έως ότου βεβαιωθούν ότι ο πληθωρισμός κινείται στο 2%. «Το παρελθόν μας προειδοποιεί κατά της πρόωρης χαλάρωσης της πολιτικής», δήλωσε.

Το τέλος του φθηνού χρήματος προκάλεσε οδυρμό στις αγορές το 2022. Οι επενδυτές ελπίζουν ότι το χάος θα τελειώσει σύντομα και ότι ήδη στα μέσα του 2023 μπορεί να έρθει μια μείωση των επιτοκίων. Ωστόσο, η προειδοποίηση του κ. Powell ακούγεται σαν μια προσπάθεια να εμπεδωθεί η ιδέα ότι η αισιοδοξία είναι άστοχη.

Δεν είναι πρώτη φορά. Οι αγορές έχουν καταρρεύσει μετά τις περισσότερες συνεδριάσεις της Fed φέτος, καθώς οι επενδυτές θορυβούνται από τον επιθετικό τόνο του κ. Powell. Σε κάθε μία από τις πέντε χειρότερες εβδομάδες για τις αμερικανικές μετοχές το 2022, οι μετοχές έπεσαν κατά περίπου 5%.

Όλες τους έλαβαν χώρα αμέσως πριν ή μετά από μια συνεδρίαση της Fed. Καθώς ο πληθωρισμός, που αρχικά εξαπολύθηκε από τα μέτρα στήριξης, αποδείχθηκε πιο επίμονος από ό,τι αναμενόταν, η όλο και πιο επιθετική κεντρική τράπεζα επέβαλε τερατώδεις αυξήσεις επιτοκίων, ενώ οι επενδυτές συνέχιζαν να ελπίζουν ότι θα μπορούσε να χαλαρώσει.

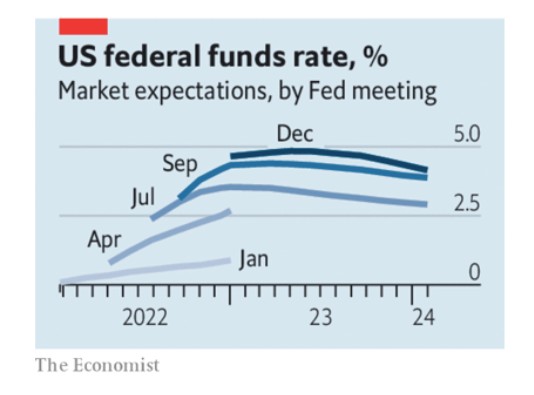

Όταν το χρηματιστήριο έφτασε στην κορύφωση του στην Αμερική στις 3 Ιανουαρίου, οι αγορές ομολόγων πίστευαν ότι το ανώτερο όριο του επιτοκίου πολιτικής της Fed στο 0,25% θα αυξανόταν μέχρι το τέλος του έτους κατά μόλις 0,75 ποσοστιαίες μονάδες. Βρίσκεται στο 4,5%.

Η έντονη σύσφιξη της νομισματικής πολιτικής ήταν το έναυσμα για μεγάλο μέρος των αναταράξεων που συγκλόνισαν τα χρηματοπιστωτικά ιδρύματα το 2022. Η κατάρρευση των τιμών των μετοχών της τεχνολογίας ήταν τόσο βίαιη που η Meta έχασε δύο φορές περισσότερο από το ένα τέταρτο της αξίας της σε μία μόνο ημέρα διαπραγμάτευσης.

Η κατρακύλα στις αγορές ομολόγων ήταν τόσο ακραία που οι εταιρικές εκδόσεις και οι αγορές δανείων μπλόκαραν την άνοιξη. Τα βρετανικά συνταξιοδοτικά ταμεία βρέθηκαν σε αναταραχή το φθινόπωρο από τις κινήσεις στις τιμές των ομολόγων του δημοσίου, ενώ η κατάρρευση των κρυπτονομισμάτων αποκάλυψε αυτό που οι αμερικανικές αρχές αποκαλούν «μαζική απάτη ετών» στην FXT, ένα χρηματιστήριο κρυπτονομισμάτων, την οποία διέπραξε ο Sam Bankman-Fried, ένα πρώην παιδί-θαύμα.

Στις 20 Δεκεμβρίου η Τράπεζα της Ιαπωνίας αναστάτωσε τις αγορές τροποποιώντας την πολιτική της για την επιβολή ανώτατων μακροπρόθεσμων επιτοκίων. Κάθε περίπτωση είχε τις ιδιαιτερότητές της, αλλά όλες αποκαλύφθηκαν όταν η εποχή του φτηνού χρήματος έφτασε στο τέλος της.

Θα είναι πιο ήρεμα τα πράγματα το 2023; Τα επιτόκια, στο μεγαλύτερο μέρος του πλούσιου κόσμου, είναι υψηλότερα από ό,τι εδώ και 15 χρόνια, οπότε μεγάλο μέρος του σοκ των επιτοκίων μπορεί να φαίνεται ότι ανήκει με ασφάλεια στο παρελθόν.

Ο πληθωρισμός φαίνεται να υποχωρεί, τουλάχιστον στην Αμερική. Αν και πολλές χώρες στην Ευρώπη εξακολουθούν να παλεύουν με το υψηλό ενεργειακό κόστος, η αύξηση των τιμών φαίνεται να έχει επιβραδυνθεί κι εκεί. Ίσως η προσαρμογή, αν και επώδυνη, να έχει σε μεγάλο βαθμό ολοκληρωθεί.

Μια τέτοια σκέψη θα μπορούσε κάλλιστα να αποδειχθεί λανθασμένη. Κατ’ αρχάς, το χάσμα ανάμεσα σε αυτά που η Fed λέει ότι θα κάνει και σε αυτά που περιμένουν οι επενδυτές από αυτήν παραμένει. Η κεντρική τράπεζα εκτιμά ότι μπορεί να χρειαστεί να αυξήσει τα επιτόκια πάνω από το 5% το 2023 και να τα αφήσει εκεί.

Οι προσδοκίες των επενδυτών είναι διαφορετικές. Παρά τις προειδοποιήσεις του κ. Powell, ποντάρουν σε μια πιο ήπια κορύφωση και συνεχίζουν να πιστεύουν ότι η πρώτη μείωση των επιτοκίων μπορεί να έρθει ήδη το καλοκαίρι.

Εν ολίγοις, οι υπεύθυνοι χάραξης πολιτικής και οι επενδυτές εξακολουθούν να διαφωνούν ως προς τα πιο σημαντικά ερωτήματα. Πόσο επίμονος θα είναι ο πληθωρισμός; Σε ποιο επίπεδο θα κορυφωθούν τα επιτόκια; Πότε οι κεντρικοί τραπεζίτες θα αρχίσουν τη χαλάρωση;

Μια άλλη πηγή αβεβαιότητας είναι αν η Αμερική θα εισέλθει σε ύφεση και, αν ναι, πότε. Η Fed εκτιμά ότι μπορεί να τη γλιτώσει, προβλέποντας αργή ανάπτυξη 0,4-1% το 2023 και πληθωρισμό γύρω στο 2,9-3,5%. Εάν η ύφεση χτυπήσει, οι επενδυτές δεν θα είναι έτοιμοι. Οι αναλυτές λένε ότι τα κέρδη θα μπορούσαν κάλλιστα να αυξηθούν κατά 7,6% το 2023, πολύ πάνω από το ονομαστικό ΑΕΠ.

Τέλος, οι επιπτώσεις του σοκ των επιτοκίων εξακολουθούν να επηρεάζουν τις τιμές των περιουσιακών στοιχείων. Μέχρι στιγμής, μόνο οι πιο γρήγορες και νευρικές αγορές περιουσιακών στοιχείων, όπως οι μετοχές, τα ομόλογα και τα κρυπτονομίσματα, έχουν προσαρμοστεί.

Αυτές οι κινήσεις εξακολουθούν να αφομοιώνονται από τα χρηματοπιστωτικά ιδρύματα. Μόνο στην κρυπτογράφηση έχουν κινδυνεύσει πραγματικά μεγάλες επιχειρήσεις, με ορισμένες πλατφόρμες δανεισμού, ανταλλακτήρια και hedge funds να χρεοκοπούν.

Ωστόσο, το σοκ των επιτοκίων θα μπορούσε να αποκαλύψει επιπλέον ρωγμές σε άλλα σημεία του χρηματοπιστωτικού συστήματος, κάνοντας τον πόνο μεγαλύτερο. Οι τιμές δεν έχουν ακόμα προσαρμοστεί στις αγορές που είναι πιο αργές στην απομείωση των περιουσιακών στοιχείων, όπως τα ιδιωτικά επενδυτικά κεφάλαια και τα ακίνητα.

Επισφαλές πέρασμα

Το σοκ των επιτοκίων κυριάρχησε στις χρηματοπιστωτικές αγορές το 2022. Δεν είναι περίεργο που οι επενδυτές επιθυμούν να δοθεί ένα τέλος. Ωστόσο, οι μεγάλες συζητήσεις σχετικά με τον πληθωρισμό και τα επιτόκια παραμένουν άλυτες, οι ελπίδες των επενδυτών για την ανάπτυξη και τα κέρδη φαίνονται υπερβολικά ρόδινες και οι επιπτώσεις των αυξήσεων των επιτοκίων δεν έχουν ακόμη διεισδύσει σε όλες τις γωνιές του χρηματοπιστωτικού συστήματος. Ό,τι κι αν επιλέξουν να πιστέψουν οι επενδυτές, το χάος του 2022 θα μπορούσε κάλλιστα να τους ακολουθήσει στο νέο έτος.

© 2022 The Economist Newspaper Limited. All rights reserved.

Άρθρο από τον Economist, το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από την www.powergame.gr. Το πρωτότυπο άρθρο, στα αγγλικά, βρίσκεται στο www.economist.com.