Οι όμιλοι δεν θα μπορούσαν να είναι περισσότερο απαρχαιωμένοι. Οι διαφοροποιημένες βιομηχανικές αυτοκρατορίες του παρελθόντος διδάσκονται ως περιπτωσιολογικές μελέτες υποαπόδοσης, εσφαλμένων διοικητικών κινήτρων και κακής κατανομής κεφαλαίων.

Τα αφεντικά φοβούνται ότι μια «έκπτωση του ομίλου» -η διαφορά μεταξύ της αγοραίας αξίας μιας επιχείρησης και της υποθετικής αξίας των συστατικών της μερών – θα προσκαλέσει τους ακτιβιστές επενδυτές να διεκδικήσουν εκποιήσεις. Η εστίαση είναι πλέον η idée fixe της βιομηχανικής οργάνωσης.

Ελάχιστοι ήταν εκείνοι που ξαφνιάστηκαν όταν η General Electric, ένα πρότυπο για την καταστροφή του πλούτου των μετόχων λόγω επέκτασης, ανακοίνωσε ότι σχεδιάζει να σπάσει στα τρία τον Νοέμβριο του 2021. Αυτή η διάσπαση, η οποία είναι πιθανό να ολοκληρωθεί το 2024, δεν είναι καθόλου καινοτόμα. Η Johnson & Johnson, η 3Μ και η Kellogg βρίσκονται όλες υπό διάσπαση. Η γερμανική Thyssenkrupp και η Siemens ολοκλήρωσαν πρόσφατα μεγάλες εκποιήσεις.

Ο ιαπωνικός βιομηχανικός γίγαντας Toshiba απέφυγε οριακά τη διάσπαση νωρίτερα φέτος. Ο όμιλος αποδείχθηκε πιο ανθεκτικός στον αναπτυσσόμενο κόσμο. Αλλά ακόμα και εκεί κάποιες αυτοκρατορίες δέχονται επιθέσεις. Στην Κίνα, για παράδειγμα, η Fosun, ένας παγκόσμιος όμιλος εξαγορών, πωλεί περιουσιακά στοιχεία προκειμένου να αντιμετωπίσει το δυσβάσταχτο χρέος της.

Ωστόσο, ενώ ορισμένα παλαιά στελέχη του συνδρόμου της «ομιλοειδίτιδας» βρίσκονται σε ύφεση, έχουν εμφανιστεί νέα. Οι δημόσιες και ιδιωτικές αγορές έχουν επενδύσει την πίστη τους -και το κεφάλαιό τους- σε εκτεταμένες αυτοκρατορίες χτισμένες πάνω στις δύο μηχανές που έχουν ωθήσει τη σύγχρονη οικονομία τις τελευταίες δεκαετίες: την ψηφιακή τεχνολογία και το φθηνό χρέος.

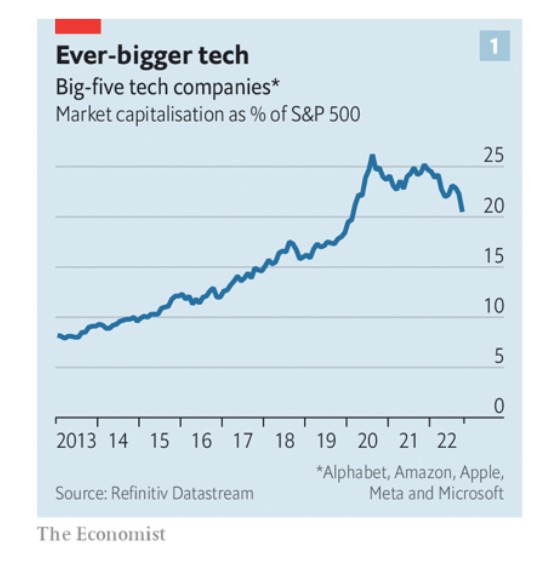

Το ένα πέμπτο της αγοραίας αξίας του δείκτη S&P 500 των μεγάλων αμερικανικών επιχειρήσεων βρίσκεται σε πέντε γιγαντιαίες εταιρείες τεχνολογίας – την Alphabet, την Amazon, την Apple, την Meta και την Microsoft- οι οποίες έχουν δαπανήσει μέρος των κερδών τους κυνηγώντας τη διαφοροποίηση.

Ταυτόχρονα, τα χαμηλά επιτόκια και η έκρηξη των περιουσιακών στοιχείων που διαχειρίζονται εταιρείες ιδιωτικών κεφαλαίων, όπως η Apollo, η Blackstone και η KKR, έχουν δημιουργήσει τεράστια και διαφοροποιημένα επενδυτικά χαρτοφυλάκια με πλειοψηφικές συμμετοχές σε επιχειρήσεις: μόνο το 2021, οι βαρόνοι των εξαγορών ξόδεψαν περισσότερα από 1,1 τρισ. δολάρια παγκοσμίως.

Οι CEOs της τεχνολογίας αντιδρούν σε κάθε αναφορά της λέξης “C”. Επιμένουν ότι η διαφοροποίησή τους τροφοδοτείται από τη λογική και την κερδοφορία της ψηφιακής οικονομίας, και όχι από την επιθυμία να διαχειριστούν ένα ισορροπημένο χαρτοφυλάκιο διακριτών θυγατρικών, όπως στους ομίλους παλαιάς κοπής.

Η επιρροή της μηχανικής και η πρόσβαση σε δεδομένα παρέχουν οικονομίες κλίμακας και εμβέλειας στην ανάπτυξη προϊόντων. Οι συνέργειες από την πλευρά της ζήτησης προκύπτουν από την ομαδοποίηση και τα «ψηφιακά οικοσυστήματα».

Τα αφεντικά της ΙΤΤ, που κάποτε ήταν ένας από τους μεγαλύτερους διαφοροποιημένους αμερικανικούς ομίλους, ενθάρρυναν τους υπαλλήλους και τους προμηθευτές να νοικιάζουν αυτοκίνητα από την Avis, ένα από τα τμήματά της.

Οι δεσμοί μεταξύ των προϊόντων στις μεγάλες τεχνολογικές εταιρείες είναι πολύ ισχυρότεροι: Τα ρολόγια και τα ακουστικά της Apple, οι τηλεοπτικές σειρές και οι λίστες αναπαραγωγής της, αποτελούν μέρος του οικοσυστήματος του iPhone – η αγορά κέιλ και τσαγιού kombucha στα Whole Foods είναι φθηνότερη αν είστε μέλος του Prime, του προγράμματος μελών της Amazon.

Αν ρίξετε μια πιο προσεκτική ματιά θα δείτε ότι οι ομοιότητες αφθονούν. Τα τεράστια κέρδη από τις βασικές δραστηριότητες των εταιρειών τεχνολογίας έχουν χρηματοδοτήσει μια άνευ προηγουμένου αρπαγή χώρου. Η δεσπόζουσα θέση της Amazon στο cloud computing, που αρχικά προοριζόταν για την υποστήριξη της αγοράς ηλεκτρονικού εμπορίου, συμβάλει τώρα στο μεγαλύτερο μέρος των κερδών και χρηματοδοτεί μεγάλα στοιχήματα στην ψυχαγωγία (όπως η εξαγορά της MGM, ιδιοκτήτριας του franchise του James Bond, ύψους 8,5 δισ. δολαρίων), την υγεία (συμφωνία ύψους 3,9 δισ. δολαρίων για την εξαγορά της One Medical, παρόχου πρωτοβάθμιας περίθαλψης) και το διάστημα (η Amazon σχεδιάζει να επενδύσει περισσότερα από 10 δισ. δολάρια στους δορυφόρους Kuiper).

Οι κερδοφόρες επιχειρήσεις της Alphabet για την αναζήτηση-διαφήμιση και το YouTube επιδοτούν μια ζημιογόνο επιχείρηση cloud και μια μονάδα μεγαλεπήβολων σχεδίων, οι οποίες μαζί έχασαν περισσότερα από 2 δισ. δολάρια το πιο πρόσφατο τρίμηνο. Το αποτέλεσμα είναι ότι οι μεγάλες τεχνολογικές εταιρείες ανταγωνίζονται σε μεγάλο βαθμό πλέον η μια την άλλη σε πολλούς κλάδους.

Αλλά και οι εταιρείες ιδιωτικών συμμετοχών έχουν αρχίσει να μοιάζουν με τους εκτεταμένους ομίλους που κάποτε διέλυαν. Τα χαμηλά επιτόκια δημιούργησαν κολοσσούς εναλλακτικών επενδύσεων που διαχειρίζονται τρισεκατομμύρια δολάρια σε ιδιωτικές μετοχές, πιστώσεις, ακίνητα και περιουσιακά στοιχεία υποδομών.

Οι προσπάθειες για την άντληση πηγών μόνιμου κεφαλαίου προκαλούν συγκρίσεις με την Berkshire Hathaway, τη διαφοροποιημένη εταιρεία χαρτοφυλακίου του Warren Buffett, αξίας 640 δισ. δολαρίων. Οι βραχίονες εξαγοράς των χρηματοπιστωτικών ομίλων αποτελούν τεράστιες δεξαμενές κεφαλαίων που επενδύονται σε πολλούς τομείς: οι εταιρείες χαρτοφυλακίου της Apollo απασχολούν υπερδιπλάσιους εργαζόμενους σε σχέση με τη General Electric.

H μαγεία πλέον ξεθωριάζει για τους νέους ομίλους. Η χρηματοοικονομική μηχανική είναι πλέον αυτή που έχει αυξήσει τις αποδόσεις των ιδιωτικών μετοχών και όχι η επιχειρησιακή τεχνογνωσία. Σύμφωνα με μελέτη της εταιρείας συμβούλων Bain, η διεύρυνση των περιθωρίων κέρδους αντιπροσώπευε μόνο το 6% της δημιουργίας αξίας με ιδιωτικά κεφάλαια κατά τη διάρκεια των τελευταίων πέντε ετών.

Οι εξαγορές με μόχλευση σε υψηλές αποτιμήσεις θα πλήξουν τις αποδόσεις ορισμένων μεγάλων κεφαλαίων. Ελλείψει φτηνού χρήματος, οι υπεύθυνοι για τις συμφωνίες είτε θα βασιστούν στα ήδη υπάρχοντα μη κατανεμημένα κεφάλαια, είτε θα δοκιμάσουν την τύχη τους ως συνετοί διαχειριστές ομίλων, ικανοί να κλείνουν συμφωνίες και να αναπτύσσουν επιχειρήσεις. Οι περισσότεροι θα δυσκολευτούν σε αυτή τη μετάβαση.

Η πραγματική έκταση των προβλημάτων των εταιρειών ιδιωτικών συμμετοχών μπορεί να παραμείνει θολή για κάποιο χρονικό διάστημα, αλλά ο λογαριασμός θα έρθει, επειδή τα κεφάλαιά τους είναι εκ σχεδιασμού περιορισμένου χρόνου. Τελικά, οι διαχειριστές των κεφαλαίων θα αναγκαστούν να πουλήσουν τα περιουσιακά στοιχεία και να επιστρέψουν μετρητά στους επενδυτές. Οι εταιρείες με χαμηλές επιδόσεις θα βρεθούν σε αδυναμία να αντλήσουν νέα κεφάλαια.

Τα αφεντικά των τεχνολογικών γιγάντων δεν αντιμετωπίζουν έναν τέτοιο αυτόματο μηχανισμό πειθάρχησης. Όσο οι βασικές δραστηριότητες των εταιρειών έβγαζαν χρήμα, οι επενδυτές έκαναν τα χατίρια τους και ανέχονταν τις μειωμένες αποδόσεις κεφαλαίου σε ορισμένες εταιρείες. Συνολικά για τις πέντε μεγάλες εταιρείες, η απόδοση αυτή έχει μειωθεί περισσότερο από το μισό τα τελευταία πέντε χρόνια.

Καθώς οι μηχανές κέρδους των εταιρειών τεχνολογίας δέχονται πιέσεις – τα κέρδη από διαφημίσεις και υπολογιστικό νέφος αντιμετωπίζουν κυκλικές αντιδράσεις και αυξημένο ανταγωνισμό – οι επενδυτές αμφισβητούν τη λογική των χαρτοφυλακίων των εταιρειών, λέει η Emilie Feldman της Σχολής Wharton του Πανεπιστημίου της Πενσυλβάνια.

Οι μετοχές της Alphabet, της Amazon και της Meta έχουν χάσει πάνω από 10% της αξίας τους από τις τελευταίες τριμηνιαίες εκθέσεις των εταιρειών στα τέλη Οκτωβρίου. Ο Mark Zuckerberg, ιδρυτής και διευθύνων σύμβουλος της Meta, τα άκουσε για τα καλά από τους επενδυτές σχετικά με τους μεγαλεπήβολους στόχους που χάνουν χρήματα και το διογκωμένο, δαπανηρό εργατικό δυναμικό. Οι αντίπαλοί του στην Alphabet και την Amazon, Sundar Pichai και Andy Jassy, μπορεί πολύ σύντομα να έχουν την ίδια «τύχη».

Ως έμμισθοι, οι κ.κ. Pichai και Jassy ασκούν ελάχιστη επίσημη εξουσία στα διοικητικά τους συμβούλια. Αυτό μπορεί να τους κάνει δεκτικούς στις εκκλήσεις για μεγαλύτερη εστίαση. Ο κ. Zuckerberg, ο οποίος είναι ο άρχοντας της Meta χάρη στις μετοχές διπλής κατηγορίας, φαίνεται να μην ακούει τις φωνές των επενδυτών. Θέλει να συνεχίσει να ξοδεύει ίσως 15 δισ. δολάρια ετησίως για να επεκτείνει το ψηφιακό του βασίλειο στο Μetaverse. Όσον αφορά τα συμπτώματα του συνδρόμου της «ομιλοειδίτιδας», κανένα δεν είναι πιο κλασικό από ένα αφεντικό χωρίς λογοδοσία με φιλοδοξίες για την οικοδόμηση μιας αυτοκρατορίας.

© 2022 The Economist Newspaper Limited. All rights reserved.

Άρθρο από τον Economist το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από την www.powergame.gr. Το πρωτότυπο άρθρο, στα αγγλικά βρίσκεται στο www.economist.com