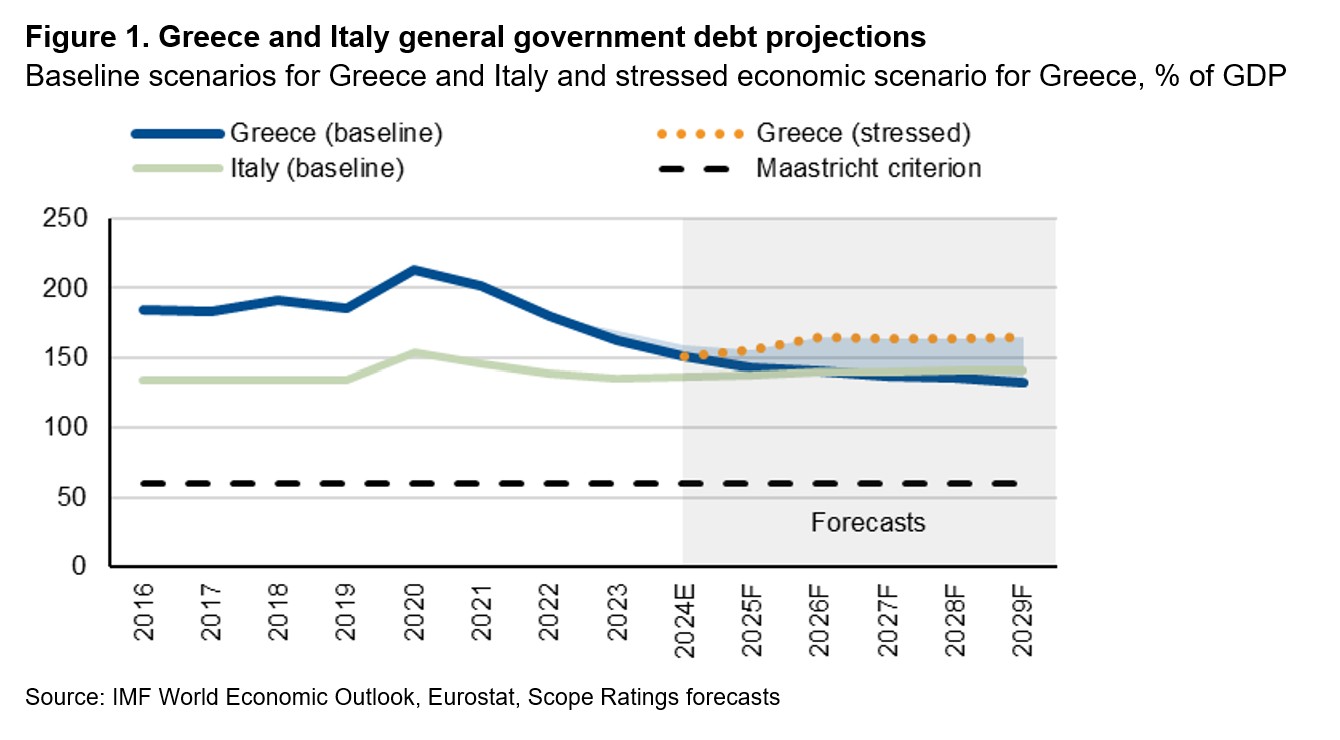

Ευοίωνες είναι οι προβλέψεις της Scope για το ελληνικό χρέος σε βάθος πενταετίας, με τη μείωση να αναμένεται να φτάσει το 2029, στο 132,8% του ΑΕΠ. Έτσι, σε αυτή την περίπτωση, το ποσοστό του 2029 θα αντιπροσωπεύει το χαμηλότερο ποσοστό χρέους προς το ΑΕΠ της Ελλάδας από την αρχή της ελληνικής κρίσης το 2009.

Πιο αναλυτικά, η Scope αναμένει ότι ο δείκτης χρέους της γενικής κυβέρνησης της Ελλάδας θα μειωθεί στο 150,5% του ΑΕΠ έως το τέλος του τρέχοντος έτους και στο 132,8% έως το 2029, από το ανώτατο επίπεδο του 207% το 2020. Μάλιστα, εάν επιβεβαιωθούν οι προβλέψεις, το ελληνικό χρέος θα βρεθεί κάτω από το ποσοστό χρέους της Ιταλίας (με υψηλότερη αξιολόγηση BBB+) έως το 2027. Οι προβλέψεις της Scope λαμβάνουν υπόψη την αναμενόμενη πρόωρη αποπληρωμή φέτος των δόσεων του ελληνικού δανείου ύψους 7,9 δισ. ευρώ που λήγουν το 2026, το 2027 και το 2028.

© Scope

Οι προβλέψεις του γερμανικού οίκου για το χρέος αναγνωρίζουν την πρόσφατη δημοσιονομική υπεραπόδοση. Αναμένει ότι η ελληνική κυβέρνηση θα επιτύχει ή και θα υπερβεί ελαφρώς τον στόχο της για πρωτογενές πλεόνασμα 2,1% του ΑΕΠ το 2024. Η Scope επικαιροποίησε την παραδοχή της για το πρωτογενές δημοσιονομικό πλεόνασμα κατά μέσο όρο 2,5% του ΑΕΠ την περίοδο 2025-27, το υπόλοιπο της θητείας του Κυριάκου Μητσοτάκη.

Οι παραδοχές της Scope λαμβάνουν επίσης υπόψη το Μεσοπρόθεσμο Σχέδιο Δημοσιονομικού Προγράμματος της Ελλάδας που υποβλήθηκε πρόσφατα στην Κομισιόν. Ο προϋπολογισμός προτείνει καθαρά 2,9 δισ. ευρώ μόνιμων επεκτατικών μέτρων διακριτικής ευχέρειας (ή 1,2% του ΑΕΠ) για το επόμενο έτος μετά από εκτιμώμενα 1,8 δισ. ευρώ (0,8% του ΑΕΠ) για το 2024.

Οι δημοσιονομικές προσαρμογές αφορούν κυρίως την πλευρά των δαπανών, με έμφαση στη μεταρρύθμιση των μισθών του δημόσιου τομέα και στις αυξήσεις των συντάξεων. Περιλαμβάνουν όμως και μειώσεις των εισφορών κοινωνικής ασφάλισης κατά 1% από τον Ιανουάριο του 2025. Η δημοσιονομική προσαρμογή χρησιμοποιεί κυρίως τον διαθέσιμο δημοσιονομικό χώρο μετά την πρόσφατη θετική εξέλιξη των εσόδων από την ευνοϊκή ανάπτυξη και τη βελτίωση της φορολογικής συμμόρφωσης.

Η διαρκής προτεραιότητα στα αυξημένα πρωτογενή πλεονάσματα ακόμη και μετά την έξοδο από την ενισχυμένη εποπτεία διάσωσης αποτέλεσε έκπληξη και ενίσχυσε την εμπιστοσύνη μας στην κυβέρνηση για την επίτευξη δημοσιονομικών ελλειμμάτων 0,5% του ΑΕΠ κατά μέσο όρο ετησίως κατά το 2024-26, πριν από τις επόμενες βουλευτικές εκλογές.

Scope: Άνω του μέσου όρου της Ευρωζώνης η οικονομική ανάπτυξη της Ελλάδας

Οι εκτιμήσεις του οίκου για τα επίπεδα του δημόσιου χρέους προϋποθέτουν αύξηση της παραγωγής κατά 2,4% για φέτος και 1,9% για το 2025, ελαφρώς αναθεωρημένη προς τα πάνω από τις εκτιμήσεις του Ιουλίου. Εάν υλοποιηθεί, η οικονομική ανάπτυξη της Ελλάδας θα ξεπεράσει εκείνη της Eυρωζώνης, την οποία εκτιμάει σε περίπου 1% για φέτος και 1,5% το 2025.

Η πρόσφατη ανάπτυξη πάνω από την τάση για την Ελλάδα τροφοδοτήθηκε από τα ισχυρά έσοδα από τον τουρισμό, την εύρωστη ιδιωτική κατανάλωση (αξιοποιώντας τις εναπομείνασες αποταμιεύσεις από την πανδημική κρίση) και τις καλύτερες επενδύσεις λόγω της ενισχυμένης εμπιστοσύνης των επενδυτών. Η μέση εκτίμησή για ανάπτυξη 1,4% από το 2026 έως το 2029 υποθέτει αισιόδοξα ότι δεν θα υπάρξει ουσιαστική κρίση έως το 2029 και ότι δεν θα υπάρξει ετήσια ύφεση σε αυτόν τον ορίζοντα.

Η Ελλάδα έχει διατηρήσει την πρόοδο στις μεταρρυθμίσεις και τις επενδύσεις του προγράμματος «Ελλάδα 2.0», του Σχεδίου Ανάκαμψης και Ανθεκτικότητας (ΣΑΑ) και της Πολιτικής Συνοχής της ΕΕ. Στις 16 Οκτωβρίου, η Κομισιόν εκταμίευσε την τέταρτη πληρωμή ύψους 998,6 εκατ. ευρώ σε επιχορηγήσεις από το σχέδιο ανάκαμψης και ανθεκτικότητας της Ελλάδας ύψους 35,9 δισ. ευρώ. Μέχρι σήμερα έχει καταβληθεί συνολικά το 51% της συνολικής χρηματοδότησης του ΣΑΑ.

Ενώ οι επενδύσεις σήμερα είναι υψηλότερες από ό,τι πριν από την πανδημία, παραμένουν χαμηλές, μόλις στο 14% της παραγωγής του έτους έως το δεύτερο τρίμηνο του 2024. Αυτό είναι κάτω από τον μέσο όρο της ζώνης του ευρώ που είναι 21%.

Η ενίσχυση της ευελιξίας της αγοράς εργασίας παραμένει προτεραιότητα. Η ανεργία είχε μειωθεί στο 9,5% του ενεργού εργατικού δυναμικού μέχρι τον Αύγουστο του τρέχοντος έτους, από τις μέγιστες τιμές του 20,4% τον Ιούνιο του 2020. Αν και η ανεργία βρίσκεται κοντά στο χαμηλότερο επίπεδό της από το 2009, παραμένει σημαντικά υψηλότερη από τον μέσο όρο της ΕΕ που είναι 5,9%. Ο οίκος εκτιμάει ότι η ελληνική ανεργία θα διαμορφωθεί κατά μέσο όρο στο 10% φέτος και στο 9,6% το 2025.

Πιο ανθεκτικό το ελληνικό τραπεζικό σύστημα

Οι ελληνικές τράπεζες έχουν σημειώσει περαιτέρω πρόοδο στη μείωση των μη εξυπηρετούμενων δανείων (NPLs). Τα ενοποιημένα μη εξυπηρετούμενα δάνεια σε επίπεδο συστήματος είχαν μειωθεί στο 6,9% τον Ιούνιο του τρέχοντος έτους από 49,1% τον Ιούνιο του 2017, αν και ο δείκτης παραμένει πάνω από το 1,9% του μέσου όρου της ΕΕ. Η Scope αναμένει ότι τα ελληνικά μη εξυπηρετούμενα δάνεια θα συνεχίσουν να μειώνονται, καθώς οι τράπεζες παραμένουν προσηλωμένες στην περαιτέρω εξυγίανση των ισολογισμών τους.

Οι σημαντικές τοποθετήσεις των τραπεζών σε εγχώρια κρατικά ομόλογα και οι κρατικές εγγυήσεις στο πλαίσιο του προγράμματος τιτλοποίησης Ηρακλής ενισχύουν τη σχέση κράτους-τραπεζών. Αυτό εξακολουθεί να αποτελεί πιστωτικό πρόβλημα, αν και οι διασυνδέσεις έχουν μειωθεί καθώς η κυβέρνηση αποχωρεί από τις συμμετοχές της στις τράπεζες.

Το ΤΧΣ ολοκλήρωσε πρόσφατα την πώληση του 10% του 18,4% της συμμετοχής του στην Εθνική Τράπεζα μέσω δημόσιας προσφοράς μετοχών. Το ΤΧΣ αναμένει να μεταβιβάσει το τελικό 8,4% στο κρατικό επενδυτικό ταμείο. Το ΤΧΣ πούλησε το τελικό 8,9781% της συμμετοχής του στην Alpha Services and Holdings στην UniCredit τον Νοέμβριο του περασμένου έτους και πούλησε το τελικό 27% της συμμετοχής του στην Τράπεζα Πειραιώς τον Μάρτιο του τρέχοντος έτους. Η εναπομένουσα συμμετοχή του είναι το 72,5% της μικρότερης Attica Bank.

Προκλήσεις για την πιστοληπτική αξιολόγηση της Ελλάδας

Η Scope τον Ιούλιο επιβεβαίωσε την αξιολόγηση BBB- επενδυτικής βαθμίδας της Ελλάδας και άλλαξε τις προοπτικές σε θετικές από σταθερές για να λάβει υπόψη τις ευνοϊκές εξελίξεις. Παρ’ όλα αυτά, η πιστοληπτική αξιολόγηση της Ελλάδας εξακολουθεί να αντιμετωπίζει προκλήσεις λόγω του αυξημένου δείκτη δημόσιου χρέους της, ο οποίος είναι ο δεύτερος υψηλότερος από τα 40 κράτη με δημόσια αξιολόγηση του Scope μετά την Ιαπωνία.

Καθώς η Ελλάδα χρηματοδοτείται από τις αγορές και αποπληρώνει νωρίτερα τα δάνεια διάσωσης και καθώς η Ευρωπαϊκή Κεντρική Τράπεζα συνεχίζει την ποσοτική σύσφιξη, η δομή του χρέους της αποδυναμώνεται σταδιακά. Οι καθαρές πληρωμές τόκων αυξάνονται καθώς το κράτος αναχρηματοδοτείται μέσω ακριβότερων εκδόσεων στην αγορά, από 6,3% των εσόδων φέτος σε προβλεπόμενο 7,9% έως το 2029. Η μακρά σταθμισμένη μέση διάρκεια του χρέους των 19,2 ετών επίσης μειώνεται σταδιακά.

Η επόμενη προγραμματισμένη δημοσίευσή της Scope σχετικά με την αξιολόγηση του ελληνικού δημοσίου αναμένεται στις 6 Δεκεμβρίου.

Διαβάστε επίσης

“Μπόνους” έως 130 ευρώ για όσους βγουν στη σύνταξη το 2025

Nvidia: Deal με τον μεγιστάνα Αμπάνι για υποδομές AI στην Ινδία