Ψήφο εμπιστοσύνης στις ελληνικές συστημικές τράπεζες και συνολικά στην ελληνική οικονομία δίνει η UBS, που αναθεωρεί προς τα πάνω αρκετές από τις προηγούμενες εκτιμήσεις της. Οδηγός για τις εκτιμήσεις της UBS τα οικονομικά αποτελέσματα των τραπεζών για το β’ τρίμηνο, αλλά και η πιο συνεπής είσπραξη φόρων από το ελληνικό κράτος. Θετικές είναι οι προβλέψεις της και για τις αποδόσεις των ελληνικών ομολόγων.

Για τις τράπεζες, η UBS σημειώνει πως διατηρεί τη σύσταση «buy» που κρατάει από τον Ιούνιο και αυτό γιατί:

- Oι τράπεζες έχουν βγει δυναμικά από από την κρίση, έχοντας καταβάλει πρόσφατα μέρισμα για πρώτη φορά εδώ και περισσότερο από μια δεκαετία, με την ελβετική τράπεζα μάλιστα να βλέπει σημαντικές δυνατότητες για διανομές, πιθανότατα πάνω από και πάνω από τα συντηρητικά σχέδια πληρωμών των συστημικών.

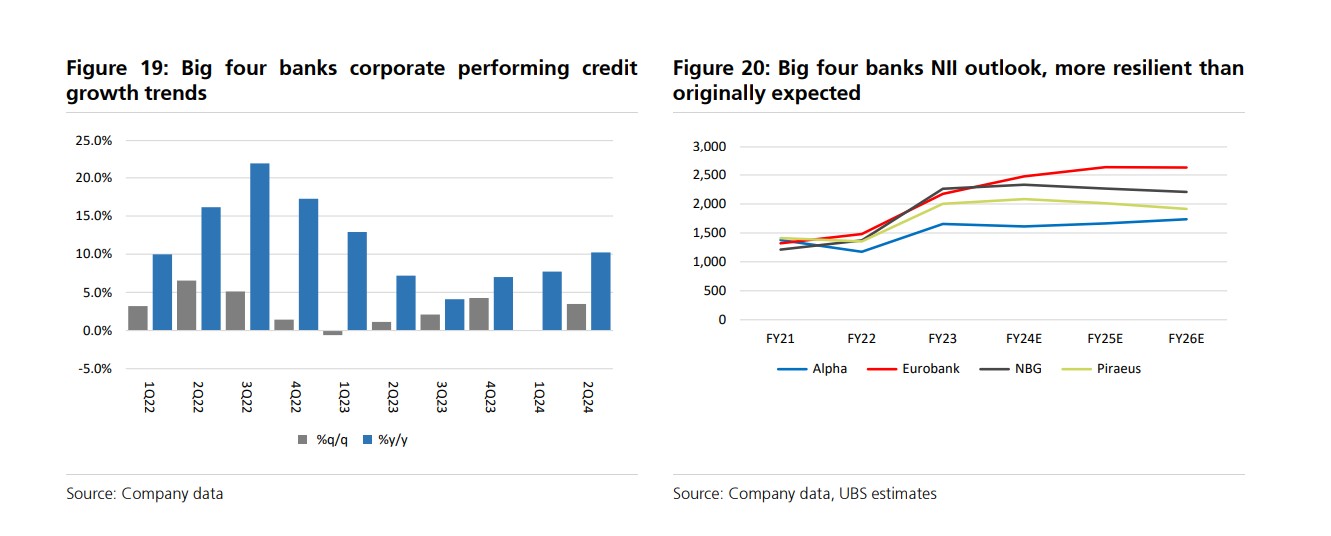

- Οι συστημικές τράπεζες είναι μεγάλοι ωφελημένοι από έναν ισχυρό κύκλο εταιρικών πιστώσεων, καθώς οι εταιρικές πιστώσεις θα αυξηθούν κατά 8,7% ετησίως το 2023-2026.

- Τρίτον, οι τράπεζες εμφανίζονται ως μερικές από τις φθηνότερες τόσο στις ευρωπαϊκές τράπεζες όσο και στο πλαίσιο των ευρωπαϊκών οικονομιών, ιδίως σε σχέση με τον δείκτη P/TNAV έναντι του ROTE. Παρόλο που έχει αξιολογήσεις «buy» και για τις τέσσερις προτιμάει την Εθνική Τράπεζα, λόγω του ποιοτικού franchise με υψηλή κερδοφορία και πλεονάζοντα κεφάλαια και την Πειραιώς, με δυνατότητα επαναξιολόγησης, και καθώς είναι η μεγαλύτερη ελληνική τράπεζα με σταθερή κερδοφορία, αφού βγήκε ισχυρότερη από την κρίση.

UBS: Βλέπει δημοσιονομική υπεραπόδοση το 2024 και αύξηση του ΑΕΠ το 2025 στο 3%

Περνώντας συνολικότερα στην ελληνική οικονομία, η UBS αξιολογεί ότι το ΑΕΠ παραμένει σε καλό δρόμο για να φθάσει την πάνω από τη συναίνεσή της για 2,5% το 2024, παρά την πρόσφατη αδυναμία των δεικτών της Ευρωζώνης (PMI, Ifo). Δεύτερον, θεωρεί ότι το 2024 διαμορφώνεται ως ένα ακόμη έτος δημοσιονομικής υπεραπόδοσης, δεδομένης της καλύτερης είσπραξη των φόρων από το ελληνικό κράτος. Αυτό έχει επίσης αποτυπωθεί στις πρόσφατες κυβερνητικές προς τα πάνω αναθεωρήσεις του στόχου για πρωτογενές πλεόνασμα του προϋπολογισμού για το 2024 και το 2025.

Σημειώνεται επίσης, ότι οι επενδύσεις αναμένεται να επωφεληθούν από την τρίτη εκταμίευση κονδυλίων του Ταμείου Σταθερότητας και Ανάπτυξης προς την Ελλάδα (2,3 δισ. ευρώ), με αποτέλεσμα η συνολική απορρόφηση να ανέλθει σε 17,2 δισ. ευρώ από το κονδύλιο των 36 δισ. ευρώ του RRF, ενώ τα έσοδα από τον τουρισμό αναμένεται να φθάσουν τα 22 δισ. ευρώ φέτος, ή περίπου 7% πάνω από τις περσινές εισροές. Ακόμα προσθέτει, ότι τα στοιχεία υψηλής συχνότητας για το 3ο τρίμηνο δραστηριότητας (ΠΕ, κύκλος εργασιών των επιχειρήσεων) δείχνουν περαιτέρω αύξηση της δραστηριότητας.

Ως τελευταίο σημείο η UBS υπογραμμίζει, ότι ενώ οι οικονομικές επιδόσεις της Ελλάδας είναι πιθανό να παραμείνουν εξαρτημένες από την πορεία της Ευρωζώνης, οι ευαισθησίες του παρελθόντος για την ανάπτυξη ενδέχεται να υπερτονίζουν αυτή τη σχέση, δεδομένου του σημερινού ρόλου των κονδυλίων της ΕΕ και τη δραματικά καλύτερη τρέχουσα δημοσιονομική κατάσταση και το ενισχυμένο τραπεζικό σύστημα. Η UBS αναμένει ακόμα αύξηση του ΑΕΠ το 2025 στο 3%.

Προβλέπει επιπλέον, ότι ο λόγος του δημόσιου χρέους προς το ΑΕΠ θα μειωθεί περαιτέρω με ταχείς ρυθμούς: εκτιμάει συγκεκριμένα, ότι ο λόγος θα διαμορφωθεί στο 152% του ΑΕΠ και στο 144% του ΑΕΠ στο τέλος του 2024 και στο τέλος του 2025 αντίστοιχα. Οι εκτιμήσεις της κυβέρνησης είναι κάπως πιο συντηρητικές στο 149% για το τέλος του 2025, αλλά ακόμη και στις δικές της προβλέψεις μέχρι το 2028 το δημόσιο χρέος προς το ΑΕΠ θα μειωθεί στο 133% του ΑΕΠ μέχρι το 2028.

Τα ελληνικά ομόλογα

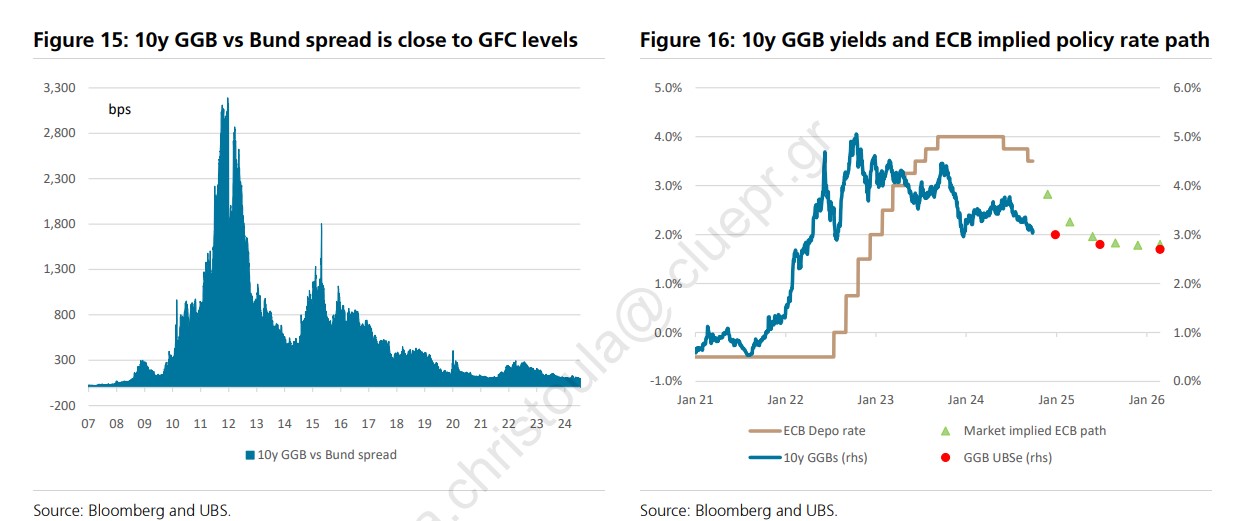

Η επιστροφή της Ελλάδας στην κατηγορία της επενδυτικής βαθμίδας στις αρχές του έτους, μαζί με με τις επακόλουθες αναβαθμίσεις των προοπτικών από σταθερές σε θετικές από την S&P στις 19 και τη Moody’s στις 15 Σεπτεμβρίου (αν και διατήρησε την αξιολόγηση της Ελλάδας μια βαθμίδα κάτω από την επενδυτική κατηγορίας), άνοιξε το δρόμο για περαιτέρω συμπίεση των περιθωρίων των αποδόσεων της ελληνικών ομολόγων σε σχέση με τα spreads των γερμανικών ομολόγων.

Τα 10ετή ελληνικά spreads διαπραγματεύονται περίπου στις 100 μ.β., επιστρέφοντας σχεδόν στα επίπεδα πριν από την παγκόσμια χρηματοπιστωτική κρίση. Τα ελληνικά ομόλογα έχουν ανακάμψει σημαντικά, ενισχυμένα από τις ισχυρές οικονομικές επιδόσεις της χώρας.

Η θετική δυναμική στα ομόλογα προβλέπεται ότι θα συνεχιστεί και η πρόσθετη χαλάρωση της πολιτικής της ΕΚΤ και οι αυξανόμενες προσδοκίες για επιτάχυνση των μειώσεων των επιτοκίων, μετά τη μείωση κατά 50 μ.β. της Fed στη συνεδρίαση του Σεπτεμβρίου, θα πρέπει να στηρίξουν τις διάρκειες των ευρωπαϊκών ομολόγων.

Ο ετήσιος στόχος της UBS για τα 10ετή ελληνικά ομόλογα είναι 3% έως το τέλος του τρέχοντος έτους και 2,7% έως το τέλος του 2025. Από την άλλη, η δημοσιονομική αβεβαιότητα της Γαλλίας θα διατηρήσει τις πιέσεις στα spreads των ευρωπαϊκών ομολόγων. Όμως η ελβετική τράπεζα σημειώνει ότι είναι δύσκολο τα spreads της Ελλάδας να συμπιεστούν σημαντικά από αυτό το σημείο και πιστεύει ότι θα παραμείνουν σε ένα εύρος τιμών γύρω από το επίπεδο των 100 μ.β. μέχρι το τέλος του έτους.

Διαβάστε επίσης

Θεοδωρόπουλος: Φορολογικά κίνητρα για μεγάλες επενδύσεις στην Ελλάδα

Εθνική: 42% υψηλότερη η τιμή διάθεσης από το προηγούμενο placement

Sunlight: Οι στόχοι της εταιρείας στη παραγωγή μπαταριών λιθίου