Ο πληθωρισμός παραμένει ένα από τα πιο καυτά οικονομικά θέματα αυτή τη στιγμή, επηρεάζοντας νοικοκυριά και εταιρείες και δυσκολεύοντας πολύ τους κεντρικούς τραπεζίτες, σημειώνει η ING. Για μεγάλο χρονικό διάστημα, οι κεντρικοί τραπεζίτες είχαν χαρακτηρίσει την επιτάχυνση του πληθωρισμού ως «παροδικό», αποδίδοντας την άνοδο στις επιπτώσεις του reopening μετά τα lockdown της Covid. Με τον πληθωρισμό να αυξάνεται για δεύτερη συνεχόμενη χρονιά, θα μπορούσε ακόμα να χαρακτηριστεί ως «παροδικός» με την έννοια ότι οφείλεται κυρίως σε παγκόσμιους παράγοντες όπως το άνοιγμα των οικονομιών, οι διαταραχές της εφοδιαστικής αλυσίδας, ο πόλεμος στην Ουκρανία και ο αντίκτυπός του στην τιμές ενέργειας και εμπορευμάτων. Ωστόσο, όπως επισημαίνει η ολλανδική τράπεζα, σίγουρα δεν είναι «παροδικός» με την έννοια του προσωρινού. Στον δυτικό κόσμο, ειδικότερα, ο υψηλός πληθωρισμός έχει γίνει μια τεράστια ανησυχία. Οι ρυθμοί πληθωρισμού, όπως αυτοί της δεκαετίας του 1970, πιθανότατα θα είναι παροδικοί, ενώ οι υψηλότερες τιμές όχι.

Οι περισσότερες κεντρικές τράπεζες και πολλοί αναλυτές είχαν λανθασμένες προβλέψεις για τον πληθωρισμό εδώ και πολύ καιρό. Ο κύριος λόγος για αυτά τα λάθη προβλέψεων ήταν οι τιμές της ενέργειας και των βασικών εμπορευμάτων, οι οποίες αυξήθηκαν κατά το τελευταίο έτος. Ωστόσο, τα σφάλματα πρόβλεψης σχετίζονταν επίσης με την υποτίμηση των επιπτώσεων μετακύλησης, δηλαδή με την προθυμία και την ικανότητα των εταιρειών να χρεώνουν πραγματικά υψηλότερες τιμές.

Μακροπρόθεσμα, ωστόσο, όπως τονίζει η ING, άλλοι παράγοντες θα είναι πιο σημαντικοί στη διαμόρφωση των προοπτικών για τον πληθωρισμό, όπως η κορύφωση της παγκοσμιοποίησης (δηλαδή, λιγότερο παγκόσμιο εμπόριο, λιγότερη καθοδική πίεση στις παγκόσμιες τιμές των αγαθών), τα δημογραφικά στοιχεία και η απαλλαγή από τον άνθρακα. «Πιστεύουμε ότι όλοι αυτοί οι διαρθρωτικοί παράγοντες θα ωθήσουν τον πληθωρισμό παγκοσμίως σε υψηλότερα επίπεδα από ό,τι την περασμένη δεκαετία. Η υψηλότερη αύξηση των μισθών βραχυπρόθεσμα θα προσθέσει επίσης τη δυναμική του πληθωρισμού», τονίζει η τράπεζα.

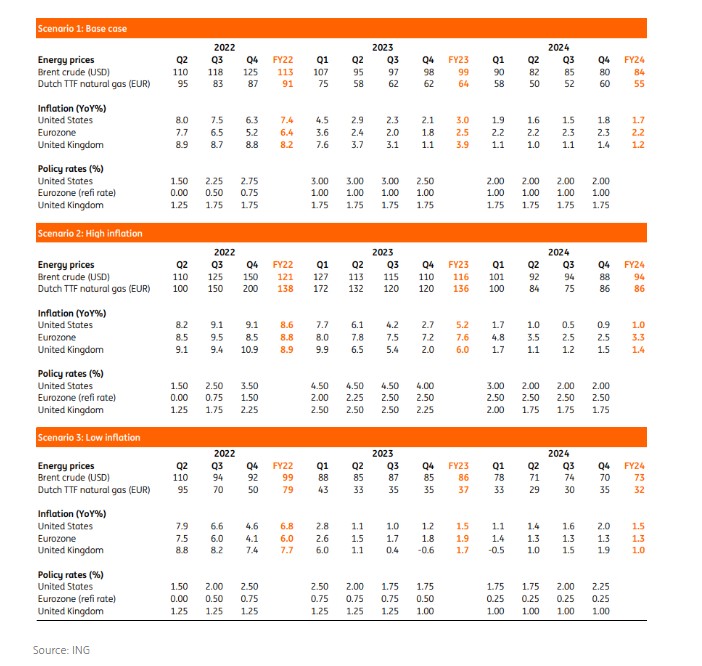

Αν και, όπως σημειώνει, είναι δύσκολο να κάνει κανείς προβλέψεις, έχει αναπτύξει τρία σενάρια για την εξέλιξη του πληθωρισμού τα επόμενα δύο χρόνια.

- Το βασικό σενάριο

Στο βασικό της σενάριο η ING υποθέτει ότι οι τιμές της ενέργειας θα παραμείνουν υψηλές το 2022, αλλά θα αρχίσουν να μειώνονται το 2023, ίσως και λόγω της σταδιακής αποκλιμάκωσης στον πόλεμο Ρωσίας-Ουκρανίας. Οι τιμές της ενέργειας θα αρχίσουν να ασκούν αρνητικά αποτελέσματα βάσης στον μετρούμενο πληθωρισμό από τα τέλη του τρέχοντος έτους.

Ωστόσο, υπάρχουν πολλές πιέσεις και οι επιπτώσεις θα διατηρήσουν τον πληθωρισμός σε υψηλά επίπεδα κατά το υπόλοιπο του τρέχοντος έτους. Οι ελλείψεις εργαζομένων στις ΗΠΑ σημαίνουν ότι υπάρχουν πλέον σχεδόν δύο κενές θέσεις για κάθε άνεργο εργαζόμενο και η πίεση στους μισθούς θα σημαίνει ότι ο πληθωρισμός των υπηρεσιών παραμένει επίμονος. Οι αυξανόμενες τιμές των κατοικιών έχουν επίσης ανεβάσει τον πληθωρισμό στις ΗΠΑ, αλλά οι αυξήσεις των επιτοκίων της Fed θα πρέπει να αρχίσουν να «χαλαρώνουν» την αγορά κατοικίας και τη ζήτηση για καταναλωτικά δάνεια. Ο πιο αδύναμος πληθωρισμός των τιμών των κατοικιών θα αρχίσει να πιέζει τον συνολικό πληθωρισμό προς τα κάτω το 2023.

Εν τω μεταξύ, η βελτίωση των αλυσίδων εφοδιασμού θα μειώσει τις τιμές των νέων αυτοκινήτων το 2023 και το 2024 και υπάρχουν ήδη ενδείξεις ότι οι τιμές των μεταχειρισμένων αυτοκινήτων έχουν ήδη κορυφωθεί. Η μειωμένη ζήτηση των καταναλωτών για αγαθά, με τον κλάδο των υπηρεσιών να έχει «ανοίξει» ξανά, θα συμβάλει επίσης στην άμβλυνση μιας πηγής πίεσης προσφοράς του περασμένου έτους. Αυτό, σε συνδυασμό με την ασθενέστερη ιδιωτική κατανάλωση στην ευρωζώνη λόγω υψηλότερων τιμών ενέργειας/εμπορευμάτων, θα μειώσει την ικανότητα των εταιρειών να μετακυλήσουν υψηλότερα κόστη. Οι απαιτήσεις για υψηλότερους μισθούς στην Ευρώπη θα ικανοποιηθούν μόνο εν μέρει, διατηρώντας την αύξηση των μισθών μεταξύ 2% και 3% σε ετήσια βάση.

Σε αυτό το σενάριο η Fed θα αυξήσει τα επιτόκια ελαφρώς πάνω από τα ουδέτερα επίπεδα, αλλά η Ευρωπαϊκή Κεντρική Τράπεζα θα προχωρήσει πιο προσεκτικά. Και στις δύο περιπτώσεις, η διαδικασία εξομάλυνσης θα τελειώσει γύρω στο τέλος του έτους και θα διατηρήσει τις κεντρικές τράπεζες σε κατάσταση «αναμονής» το μεγαλύτερο μέρος του 2023.

- Σενάριο υψηλού πληθωρισμού

Υπάρχουν ωστόσο διάφοροι παράγοντες που θα μπορούσαν να διατηρήσουν τον πληθωρισμό υψηλότερο για μεγαλύτερο χρονικό διάστημα, και σε αυτό το σενάριο η ING υποθέτει ότι:

- Ο πόλεμος Ρωσίας-Ουκρανίας διαρκεί χρόνια και η Ευρώπη πρέπει να κάνει την πλήρη μετάβαση μακριά από τη ρωσική ενέργεια και τα εμπορεύματα. Οι τιμές του πετρελαίου ολοκληρώνουν το έτος στα 150 δολάρια/βαρέλι εάν επιβληθούν δευτερεύουσες κυρώσεις στο ρωσικό αργό. Οι τιμές του φυσικού αερίου για τον επόμενο χειμώνα θα αυξηθούν έντονα εάν διαταραχθούν σημαντικά οι ροές από τη Ρωσία προς την Ευρώπη. Αλλά αν οι τιμές της ενέργειας δεν συνεχίσουν να ανεβαίνουν υψηλότερα τα επόμενα χρόνια, τουλάχιστον όχι με τον ίδιο ρυθμό, τότε είναι πιθανό να έχουμε αρνητικά αποτελέσματα βάσης του πληθωρισμού από το πετρέλαιο/φυσικό αέριο, αν και αργότερα από ό,τι στο βασικό σενάριο.

- Η στρατηγική της Κίνας για μηδενικό Covid συνεχίζεται για το άμεσο μέλλον, ασκώντας μεγαλύτερη πίεση στις αλυσίδες εφοδιασμού, ενώ η Δύση ανησυχεί ολοένα και περισσότερο για έναν άξονα Κίνας-Ρωσίας. Κατά συνέπεια, οι δυτικές οικονομίες προσπαθούν να επαναφέρουν περισσότερη παραγωγή στις «εγχώριες» αγορές.

- Οι ακαμψίες στην αγορά εργασίας γίνονται πιο διαρθρωτικές, τα προβλήματα προσφοράς εξακολουθούν να υφίστανται και οι εργαζόμενοι αναπτύσσουν όρεξη για αυξήσεις μισθών με περισσότερη συνδικαλιστική πίεση.

- Η δημοσιονομική πολιτική παραμένει ιδιαίτερα υποστηρικτική, αντισταθμίζοντας τον αντίκτυπο των υψηλότερων τιμών στο διαθέσιμο εισόδημα.

Οι κεντρικές τράπεζες, ειδικά η Fed, θα κινηθούν πιο επιθετικά φέτος, αλλά ο πληθωρισμός αποτυγχάνει να μειωθεί ακόμη και με μια μικρή επιβράδυνση/ύφεση το 2023 (αν και δεν προκαλεί έντονη αύξηση της ανεργίας). Αυτό έχει ως αποτέλεσμα ακόμη πιο επιθετικές αυξήσεις επιτοκίων ενώ ο πληθωρισμός τελικά θα μειωθεί, αν και όχι πριν από το 2024.

- Σενάριο χαμηλού πληθωρισμού

Εδώ, μια σημαντική αποκλιμάκωση στον πόλεμο διευκολύνει το… reopening μεταξύ Ρωσίας και Δύσης. Οι τιμές της ενέργειας και των εμπορευμάτων μειώνονται σημαντικά. Η Κίνα χαλαρώνει τη στρατηγική της για το μηδενικό Covid πιο γρήγορα από ό,τι αναμενόταν, ενώ υιοθετεί επίσης δυτικά εμβόλια για να απομονωθεί από μελλοντικά κύματα μόλυνσης. Οι τριβές της εφοδιαστικής αλυσίδας χαλαρώνουν, ιδιαίτερα όταν συνδυαστούν με ταχεία μείωση της ζήτησης διαρκών αγαθών. Τα αγαθά που σημείωσαν ραγδαίες αυξήσεις τιμών το 2021 παρουσιάζουν απόλυτη πτώση των τιμών, με ορισμένες εταιρείες του λιανικού εμπορίου να είναι αντιμέτωπες με υπερβολικό απόθεμα καθώς οι αποστολές φθάνουν με καθυστέρηση.

Εν τω μεταξύ, η έλλειψη ειδικευμένων εργαζομένων επιλύεται με την αύξηση του ποσοστού συμμετοχής στις αγορές εργασίας, γεγονός που θα μπορούσε να μειώσει τις μισθολογικές πιέσεις. Οι κεντρικές τράπεζες αντέδρασαν υπερβολικά στην ομαλοποίηση της πολιτικής τους, ωθώντας πολλές οικονομίες στο χείλος της ύφεσης μέχρι το τέλος του έτους και η δημοσιονομική πολιτική γίνεται και πάλι περιοριστική.

Σε αυτό το σενάριο, οι κεντρικές τράπεζες εφαρμόζουν την ίδια ομαλοποίηση όπως στο βασικό σενάριο, σταματώντας τις αυξήσεις επιτοκίων κάπως νωρίτερα και αρχίζοντας ουσιαστικά να μειώνουν ξανά τα επιτόκια το δεύτερο εξάμηνο του 2023.