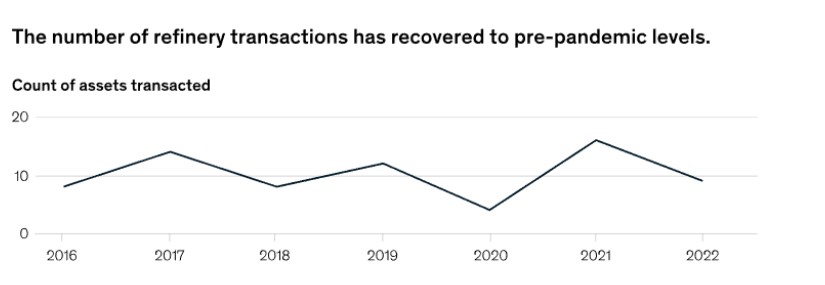

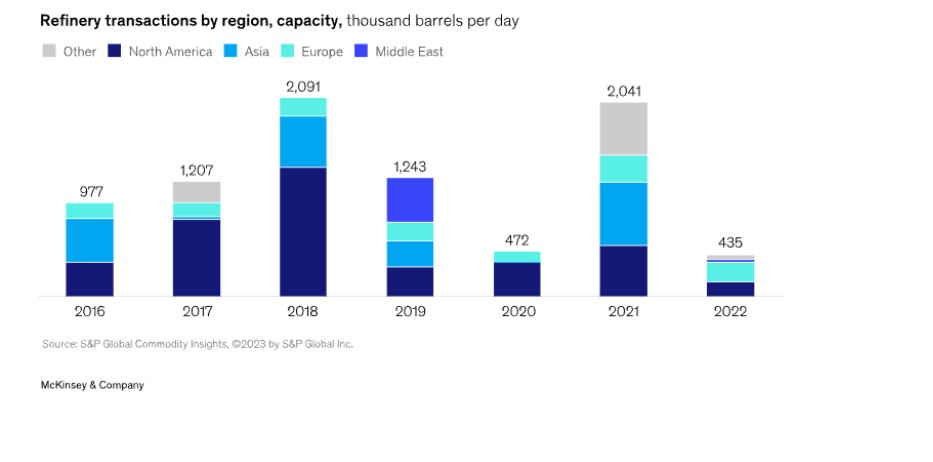

Την ώρα που φουντώνουν οι συζητήσεις για μετοχοποίηση της Helleniq Energy, η εταιρεία συμβούλων McKinsey υποστηρίζει σε ανάλυσή της πως πολλά διυλιστήρια αποτιμώνται σήμερα σε χαμηλότερα επίπεδα σε σύγκριση με την προηγούμενη δεκαετία. Το 2021 και το 2022, σημειώνει η εταιρεία συμβούλων, πραγματοποιήθηκε μεγάλος αριθμός συναλλαγών, καθώς 25 διυλιστήρια άλλαξαν ιδιοκτήτες, αριθμός που αντιστοιχεί σε δυναμικότητα 2,5 εκατ. βαρέλια ανά ημέρα.

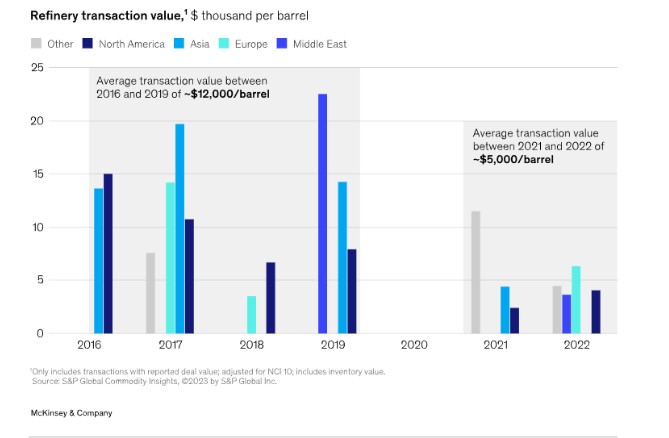

Το μεγάλο ενδιαφέρον για εξαγορές δεν έχει καταφέρει να ανατρέψει την παγκόσμια πτώση των αποτιμήσεων. Ειδικότερα, ενώ η μέση αξία των συμφωνιών εξαγορών μεταξύ 2016 και 2019 ήταν 12.000 δολάρια ανά βαρέλι, μεταξύ 2021 και 2022 υποχώρησε στα μόλις 5.000 δολάρια ανά βαρέλι, μια μείωση άνω του 50%.

Σε αυτό το κλίμα εξελίσσεται το σχέδιο ΤΑΙΠΕΔ και ομίλου Λάτση, μετά και τη ρύθμιση που ψηφίστηκε πρόσφατα στη Βουλή, η οποία παρέχει στο Ταμείο τη δυνατότητα για ταχύτερες συναλλαγές που συνδέονται με το Χρηματιστήριο. Οι δύο μέτοχοι της Helleniq Energy, η Paneuropean Oil & Industrial (όμιλος Λάτση) και το ΤΑΙΠΕΔ, επιδιώκουν μεγαλύτερη εισροή ιδιωτικών κεφαλαίων στον όμιλο της Helleniq Energy, καθώς και την από κοινού διάθεση ποσοστού μέσω του ΧΑ. Σήμερα το ΤΑΙΠΕΔ κατέχει το 35,48% της Helleniq Energy και η Paneuropean Oil το 47,12%.

Στην έκθεση της McKinsey επισημαίνεται πως παρά τα δυσάρεστα στοιχεία για τις αποτιμήσεις, οι επενδύσεις στα διυλιστήρια μπορούν ακόμη να αποτελέσουν μια στρατηγική τοποθέτηση για τολμηρούς επενδυτές. Οι επενδύσεις αυτές μπορούν να αποφέρουν βραχυπρόθεσμα κέρδη, ενώ προσφέρουν και ευκαιρίες για την εξασφάλιση «πράσινων» περιουσιακών στοιχείων μακροπρόθεσμα. Καθώς ο κόσμος εξακολουθεί να βασίζεται σε μεγάλο βαθμό στη διύλιση αργού πετρελαίου για τον εφοδιασμό με καύσιμα, την επόμενη δεκαετία θα δούμε πιθανότατα συνεχή κέρδη στον τομέα αυτόν.

Επιπλέον, η απόκτηση διυλιστηρίων σήμερα παρέχει μια επιλογή χαμηλού κόστους για τη συμμετοχή στην παραγωγή ανανεώσιμων καυσίμων ή άλλων «πράσινων» ευκαιριών παραγωγής στο μέλλον. Όλοι οι διεθνείς όμιλοι, αλλά και οι ελληνικοί (Helleniq Energy και Motor Oil), πραγματοποιούν πολύ μεγάλες επενδύσεις σε μονάδες Ανανεώσιμων Πηγών Ενέργειας (ΑΠΕ), σε «πράσινα» καύσιμα κ.λπ., προκειμένου να ανταποκριθούν στις νέες συνθήκες.

Παρ’ όλο που δεν κατασκευάζονται νέα διυλιστήρια -και πολλά έκλεισαν μετά την πανδημία COVID-19-, η ζήτηση για προϊόντα αργού πετρελαίου εξακολουθεί να είναι υψηλή. Τα περιθώρια διύλισης στην Ακτή του Κόλπου των ΗΠΑ προβλέπεται να είναι κατά μέσο όρο 19 δολάρια ανά βαρέλι αργού πετρελαίου (bbl) μεταξύ 2022 και 2025, έναντι ιστορικού μέσου όρου 7 δολαρίων ανά bbl από το 2015 έως το 2019. Με τα περιθώρια να παραμένουν διογκωμένα, η διύλιση θα μπορούσε να προσφέρει μια πολύτιμη βραχυπρόθεσμη επενδυτική ευκαιρία.

Και όταν η ώθηση για «πράσινα» καύσιμα ξεπεράσει την ανάγκη για διυλισμένα προϊόντα πετρελαίου, αυτά τα διυλιστήρια θα μπορούσαν να έχουν μια δεύτερη ζωή ως «πράσινες» εγκαταστάσεις παραγωγής, όπως εγκαταστάσεις παραγωγής ανανεώσιμου ντίζελ ή βιώσιμου αεροπορικού καυσίμου (SAF).

Σύμφωνα με την πιο συντηρητική προσέγγιση της αγοράς διυλιστηρίων, οι τάσεις ενεργειακής μετάβασης, συμπεριλαμβανομένης της μεγαλύτερης υιοθέτησης ηλεκτρικών οχημάτων σε πολλές αγορές και του υψηλότερου κόστους συμμόρφωσης από τους περιβαλλοντικούς κανονισμούς, μειώνουν τις ευκαιρίες ανάπτυξης. Η αυξημένη μακροπρόθεσμη αβεβαιότητα για το μέλλον της διύλισης οδηγεί σε περισσότερες πωλήσεις, παρά αγορές. Ως εκ τούτου, έχει σημειωθεί μείωση των αξιών των συναλλαγών σε όλες τις γεωγραφικές περιοχές. Παρ’ όλο που η ζήτηση καυσίμων αναμένεται να αυξηθεί βραχυπρόθεσμα και μεσοπρόθεσμα, η παγκόσμια πλεονάζουσα παραγωγική ικανότητα διύλισης έχει μειώσει την ανάγκη για επενδύσεις σε νέα διυλιστήρια. Αυτή η αγορά οδηγεί πολλούς διυλιστές να επανεκτιμήσουν τα χαρτοφυλάκια διύλισής τους και, σε ορισμένες περιπτώσεις, να τα μειώσουν μέσω διακοπών λειτουργίας και εκποιήσεων. Οι παγκόσμιες μεγάλες εταιρείες (BP, ExxonMobil, Shell) ήταν ιδιαίτερα δραστήριες στην απόσυρση μικρότερων διυλιστηρίων, παρ’ όλο που συνεχίζουν να επενδύουν σε ορισμένα από τα μεγαλύτερα περιουσιακά στοιχεία τους σε κομβικές αγορές.

Η αγορά είναι διχασμένη ως προς το μέλλον των διυλιστηρίων, τονίζεται στην έκθεση της McKinsey. Κατά τα επόμενα έτη, ο εν λόγω τομέας είναι πιθανό να διαθέτει σημαντικές δυνατότητες κέρδους. Μακροπρόθεσμα, καθώς η ζήτηση για προϊόντα διύλισης πετρελαίου μειώνεται παγκοσμίως, ορισμένα διυλιστήρια θα μπορούσαν να έχουν μια δεύτερη ζωή ως μονάδες παραγωγής ανανεώσιμων καυσίμων, όπως βιοδιυλιστήρια για την παραγωγή βιοκαυσίμων.

Ποιοι θα μπορούσαν να αγοράσουν σήμερα διυλιστήρια

Οι αναλυτές υποστηρίζουν πως οι χαμηλές αποτιμήσεις συνδέονται με το γεγονός πως ορισμένοι επενδυτές δεν είναι διατεθειμένοι να αναλάβουν τον μακροπρόθεσμο κίνδυνο που συνδέεται με τα διυλιστήρια και, ως εκ τούτου, είναι πρόθυμοι να πωλήσουν αυτά τα περιουσιακά στοιχεία σε σχετικά φθηνή τιμή, παρ’ όλο που αναμένεται βραχυπρόθεσμη άνοδος της αγοράς. Ένας επενδυτής που πιστεύει στην ικανότητά τους να αντλήσουν αξία πέραν της κανονικής λειτουργίας, πραγματοποιώντας στρατηγικές επενδύσεις και λειτουργικές βελτιώσεις, για παράδειγμα, θα μπορούσε να είναι κατάλληλος γι’ αυτού του είδους τις επενδύσεις.

Οι ανεξάρτητοι περιφερειακοί όμιλοι στην αγορά διυλιστηρίων μικρής και μεσαίας κλίμακας που θα ήθελαν να εκμεταλλευτούν εξειδικευμένες ευκαιρίες θα μπορούσαν να αποτελέσουν δυνητικούς αγοραστές, καθώς οι μεγάλες ευκαιρίες κέρδους και η δυνατότητα βελτίωσης των λειτουργιών σε όλα τα περιουσιακά στοιχεία θα προσέλκυαν τέτοιους παίκτες. Οι αγοραστές που επιθυμούν να επεκταθούν διεθνώς για να εξασφαλίσουν πρόσβαση στην τοποθέτηση αργού θα μπορούσαν επίσης να επωφεληθούν. Αυτοί οι έμπειροι αγοραστές θα μπορούσαν ενδεχομένως να διαπραγματευτούν καλύτερες τιμές με ενδιάμεσους παρόχους υπηρεσιών ή ακόμη και να εξαλείψουν εντελώς το κόστος των πρόσθετων αγωγών, τερματικών σταθμών και άλλων συμμετεχόντων στην αγορά.

Η απόκτηση περιουσιακών στοιχείων βραχυπρόθεσμης αγοράς προϊόντων θα αποτελούσε στοίχημα για την αύξηση της ζήτησης προϊόντων στις τοπικές αγορές που εξυπηρετούνται από αυτά τα περιουσιακά στοιχεία. Η αγορά αυτή είναι επίσης ελκυστική για τους φορείς ιδιωτικών κεφαλαίων που προσδοκούν να επιταχύνουν τη δυνατότητα παραγωγής κερδών από τα περιουσιακά στοιχεία και που μπορούν να αναπτύξουν κεφάλαια μαζί με ισχυρές ομάδες διαχείρισης. Συνολικά, οι αγοραστές με ισχυρές δεξιότητες στη βελτίωση των επιδόσεων των περιουσιακών στοιχείων, την ικανότητα να αξιοποιούν τις γνώσεις της χρηματοπιστωτικής αγοράς πίσω από τα φυσικά περιουσιακά στοιχεία και την τεχνογνωσία στη μετατροπή διυλιστηρίων σε άλλους τύπους εγκαταστάσεων χαμηλών εκπομπών διοξειδίου του άνθρακα θα μπορούσαν να συνεχίσουν να αναζητούν επενδύσεις σε αυτές τις χαμηλές αποτιμήσεις συναλλαγών.