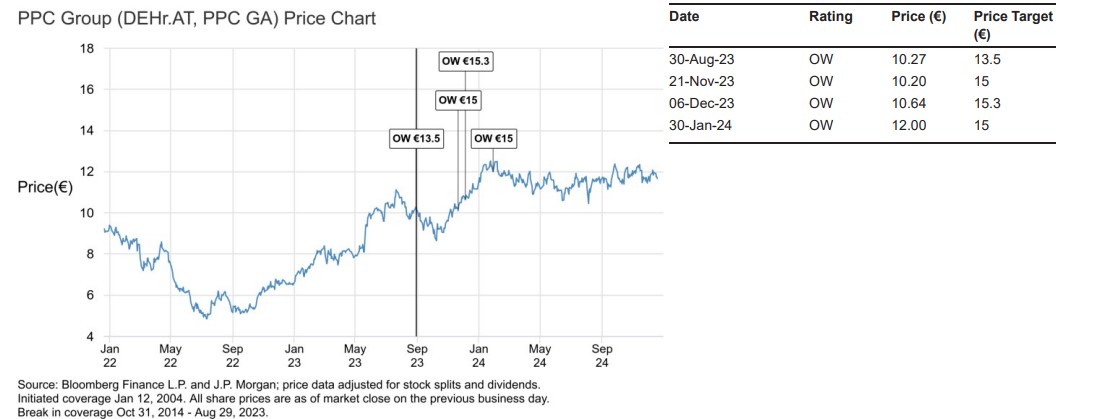

Στα 17,9 ευρώ ανά μετοχή ανεβάζει την τιμή στόχο για τις μετοχές της ΔΕΗ η JP Morgan, διατηρώντας παράλληλα σύσταση overweight. Να σημειωθεί, ότι σε προηγούμενα reports του οίκου η τιμή στόχος ανερχόταν στα 15 ευρώ ανά μετοχή, με την αύξηση να φτάνει το 19%. Παράλληλα, στο κλείσιμο της συνεδρίασης του Χρηματιστηρίου Αθηνών την Παρασκευή έκλεισε στα 11,70 ευρώ.

Ακόμα, η JP Morgan ενημερώνει το μοντέλο της, για να περιλαμβάνει τους στόχους που τέθηκαν στο πρόσφατα ανακοινωθέν Στρατηγικό Σχέδιο 2025-27, το οποίο συνεχίζει να βασίζεται στην αρχική στρατηγική αναπτυξιακή πορεία. Αυτή καθοδηγείται κυρίως από την κορυφαία μεταξύ των ανταγωνιστών ανάπτυξη δυναμικότητας ΑΠΕ (~60% αυτής έχει ήδη εξασφαλιστεί), την ανάπτυξη στον τομέα της Διανομής (+8% CAGR RAB το 2024-27) και την απόσυρση της λιγνιτικής δυναμικότητας (έως το τέλος του 2026).

Παρά τις προγραμματισμένες σημαντικές επενδύσεις ύψους περίπου 10 δισ. ευρώ για την περίοδο 2025-27, με στόχο την καθοδηγούμενη αύξηση +14%/+32% στο EBITDA/EPS CAGR 2024-27, ο οίκος αναμένει ότι η ΔΕΗ θα διατηρήσει τον δείκτη μόχλευσης υπό έλεγχο, παραμένοντας εντός του στόχου 3,0-3,5x ND/EBITDA έως το 2027 (έναντι 3,0x το 2024).

Ταυτόχρονα, θεωρεί την ενημερωμένη πολιτική μερισμάτων (που στοχεύει σε ετήσια DPS από 0,4 ευρώ/μετοχή το 2024 σε 1 ευρώ/μετοχή έως το 2027) ως τόσο καλά χρηματοδοτούμενη/βιώσιμη όσο και ελκυστική σε σχέση με τους βασικούς ανταγωνιστές. Προφανώς, η υλοποίηση θα παραμείνει καθοριστική, αλλά μέχρι στιγμής η JP Morgan εχει δει τη διοίκηση να επιτυγχάνει σταθερά τους ανακοινωμένους στόχους. Κατά την άποψή του οίκου, το ενημερωμένο τριετές στρατηγικό σχέδιο συνεχίζει να προσφέρει ορατότητα και να μειώνει τους κινδύνους προς τον αρχικό στόχο EBITDA της ΔΕΗ για το 2030, που ξεπερνά τα 3 δισ. ευρώ.

JP Morgan: Αυξημένες προβλέψεις για τα καθαρά κέρδη της ΔΕΗ

Ο οίκος προχωράει σε ελάχιστες αλλαγές στις προβλέψεις του για τα κέρδη του 2024, ενώ οι προσαρμοσμένες προβλέψεις μας για το EBITDA/καθαρά κέρδη 2025-27 αυξάνονται κατά μέσο όρο +8%/+12%. Βρίσκεται περίπου +4%/+30% πάνω από τις εκτιμήσεις του BBG consensus.

Με βάση τα επικαιροποιημένα δεδομένα του οίκου, οι μετοχές της ΔΕΗ διαπραγματεύονται με δείκτη P/E 7,6x για το 2025 και +37% EPS CAGR 2024-27, έναντι των ενσωματωμένων ομοτίμων της ΕΕ με περίπου 10x και +2% EPS CAGR και των ομοτίμων στις ΑΠΕ με περίπου 18x και +7% EPS CAGR.

Η μεταβολή στην τιμή στόχο της ΔΕΗ © JP Morgan

Επενδυτική Πρόταση

Η ΔΕΗ είναι η κορυφαία κάθετα ολοκληρωμένη ελληνική εταιρεία ηλεκτρικής ενέργειας. Είναι ο μεγαλύτερος παραγωγός και προμηθευτής ηλεκτρικής ενέργειας στη χώρα, καθώς και ο μοναδικός διανομέας ηλεκτρικής ενέργειας μέσω του 51% που κατέχει στον ΔΕΔΔΗΕ.

Η JP Morgan θεωρεί ότι η ΔΕΗ βρίσκεται σε πλεονεκτική θέση για να επωφεληθεί από τις θετικές αναπτυξιακές τάσεις της χώρας, ενώ παράλληλα προσφέρει έκθεση στη συνεχιζόμενη ενεργειακή μετάβαση και την απανθρακοποίηση στη νοτιοανατολική Ευρώπη.

Η ΔΕΗ έχει ξεκινήσει μια μετασχηματιστική αναπτυξιακή πορεία, με προγραμματισμένες επενδύσεις ύψους περίπου 10 δισ. ευρώ για την περίοδο 2025-27, οι οποίες αναμένεται να υποστηρίξουν κορυφαία αύξηση κερδών μεσοπρόθεσμα. Αυτό θα επιτευχθεί μέσω συνδυασμού συνεχών επενδύσεων στα Δίκτυα, εφαρμογής διαφόρων πρωτοβουλιών εστιασμένων στον πελάτη στον τομέα της Λιανικής, και του σχεδόν διπλασιασμού της δυναμικότητας ΑΠΕ του ομίλου στα 12 GW έως το 2027 (έναντι του 2024).

Κίνδυνοι για τη Σύσταση και την Τιμή Στόχο

Οι βασικοί κίνδυνοι για τη σύσταση Overweight και την τιμή στόχο περιλαμβάνουν:

- Μακροοικονομικοί και κίνδυνοι τιμών εμπορευμάτων. Η χαμηλότερη από την αναμενόμενη οικονομική ανάπτυξη στην Ελλάδα, στην οποία η ΔΕΗ είναι άμεσα εκτεθειμένη, μπορεί να οδηγήσει σε υστέρηση των κερδών του ομίλου σε σχέση με τις βασικές προβλέψεις της JP Morgan. Επίσης, τυχόν διαταραχές στις χονδρικές τιμές ηλεκτρικής ενέργειας ή στις τιμές κύριων καυσίμων (π.χ. φυσικό αέριο, πετρέλαιο) μπορεί να επηρεάσουν αρνητικά τα μελλοντικά κέρδη του ομίλου. Η βραδύτερη από την αναμενόμενη απόσυρση των λιγνιτικών μονάδων μπορεί να επιφέρει σημαντικούς κινδύνους κόστους και στόχων εκπομπών CO₂.

- Ρυθμιστικοί κίνδυνοι. Υπάρχει αβεβαιότητα όσον αφορά τα WACC για τον τομέα Διανομής της ΔΕΗ στην Ελλάδα και τη Ρουμανία για τις επόμενες ρυθμιστικές περιόδους. Εάν οι πραγματικοί συντελεστές WACC αποκλίνουν από τις τρέχουσες υποθέσεις μας, μπορεί να επηρεαστούν οι μεσοπρόθεσμες προβλέψεις μας για τα κέρδη.

- Κίνδυνοι υλοποίησης έργων και εξαγορών (M&A). Οι κίνδυνοι περιλαμβάνουν πιθανές καθυστερήσεις ή υπερβάσεις κόστους στο μεγάλο χαρτοφυλάκιο έργων ΑΠΕ. Επιπλέον, η προσθήκη νέων έργων/τεχνολογιών ή τυχόν ευκαιριακές εξαγορές μπορεί να αυξήσουν τους κινδύνους πρόωρης δαπάνης κεφαλαίου, επηρεάζοντας τις μεσοπρόθεσμες προβλέψεις μας για τις ελεύθερες ταμειακές ροές (FCF) και ενισχύοντας τον πιστωτικό κίνδυνο.

- Κίνδυνοι από το κράτος και τον κύριο μέτοχο. Ο Όμιλος ΔΕΗ ανήκει κατά περίπου 35% στο ελληνικό δημόσιο. Όσο το κράτος συνεχίζει να κατέχει συμμετοχή στο μετοχικό κεφάλαιο της ΔΕΗ, μπορεί να ασκεί καθοριστική επιρροή σε ορισμένες πτυχές των δραστηριοτήτων του ομίλου, γεγονός που ενδέχεται να μην ευθυγραμμίζεται με τα συμφέροντα των μετόχων μειοψηφίας.

Διαβάστε επίσης

Οικοδομή: Τι προτείνει η αγορά μετά την απόφαση του ΣτΕ για τα μπόνους του ΝΟΚ

Thanos Hotels & Resorts: Άντλησε 107 εκατ. και ψάχνει ξενοδοχείο στην Αθήνα

ΔΑΠΕΕΠ: Final Four για τις θέσεις Προέδρου και Διευθύνοντος Συμβούλου