Η διαπραγμάτευση των 138.218.440 μετοχών της Orilina Properties ξεκινά στο Χρηματιστήριο Αθηνών, τη Δευτέρα 11 Δεκεμβρίου μετά και την ολοκλήρωση της δημόσιας προσφοράς. Η τιμή έναρξης διαπραγμάτευσης των μετοχών της Εταιρείας είναι 0,95 ευρώ ανά μετοχή, ίση με την τιμή διάθεσης που καθορίστηκε.Ο κωδικός διαπραγμάτευσης της μετοχής είναι «ORILINA» με λατινική γραμματοσειρά. Η κατανομή των μετοχών και που θα γίνουν επενδύσεις αναφέρονται στις ανακοινώσεις της Orilina Properties.

Πως έγινε η κατανομή

Η «Optima bank Α.Ε.» ως Συντονιστής Κύριος Ανάδοχος και Σύμβουλος Έκδοσης, οι «ΒΕΤΑ

Χρηματιστηριακή ΑΧΕΠΕΥ» και «Κύκλος Χρηματιστηριακή ΑΧΕΠΕΥ» ως Κύριοι Ανάδοχοι, και η «Λέων Δεπόλας Χρηματιστηριακή ΑΧΕΠΕΥ» ως Ανάδοχος της δημόσιας προσφοράς των νέων κοινών μετοχών (εφεξής οι «Νέες Μετοχές») της εταιρείας «ORILINA PROPERTIES ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ ΕΠΕΝΔΥΣΕΩΝ ΣΕ ΑΚΙΝΗΤΗ ΠΕΡΙΟΥΣΙΑ» που εκδίδονται στο πλαίσιο της αύξησης του μετοχικού κεφαλαίου της, μέσω δημόσιας προσφοράς δυνάμει της από 11.09.2023 απόφασης της Έκτακτης Γενικής Συνέλευσης των μετόχων της Εταιρείας και της από 23.11.2023 απόφασης του Διοικητικού της Συμβουλίου, ανακοινώνουν τα ακόλουθα:

Την 06.12.2023 ολοκληρώθηκε επιτυχώς η Δημόσια Προσφορά και η διάθεση μέσω αυτής

32.200.000 Νέων Μετοχών της Εταιρείας.

Δυνάμει της από 06.12.2023 απόφασης του Διοικητικού Συμβουλίου της Εταιρείας η τιμή

διάθεσης των Νέων Μετοχών (εφεξής η «Τιμή Διάθεσης») καθορίστηκε σε €0,95 ανά

μετοχή για το σύνολο της Δημόσιας Προσφοράς (Ειδικοί και Ιδιώτες Επενδυτές).

Τα συνολικά αντληθέντα κεφάλαια της Αύξησης, πριν από την αφαίρεση των δαπανών έκδοσης, ανέρχονται σε €30.590.000,00.

Η συνολική έγκυρη ζήτηση στην Τιμή Διάθεσης €0,95 ανήλθε σε 40.547.728 μετοχές (ήτοι ποσό €38.520.341,60), υπερκαλύπτοντας τις προς διάθεση 32.200.000 Νέες Μετοχές μέσω

Δημόσιας Προσφοράς, κατά 1,26 φορές περίπου.

Οι συνολικά 32.200.000 Νέες Μετοχές που διατέθηκαν μέσω της Δημόσιας Προσφοράς, κατανεμήθηκαν βάσει της έγκυρης ζήτησης που εκδηλώθηκε στην Τιμή Διάθεσης, ως εξής:

• 8.203.824 Νέες Μετοχές (25,48% του συνόλου της Δημόσιας Προσφοράς) σε Ιδιώτες Επενδυτές, επί συνολικού αριθμού 8.203.824 μετοχών για τις οποίες εκδηλώθηκε έγκυρη ζήτηση στη συγκεκριμένη κατηγορία επενδυτών (δηλαδή ικανοποιήθηκε το 100% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών, η οποία αφορούσε σε 749 αιτήσεις), και

• 23.996.176 Νέες Μετοχές (74,52% του συνόλου της Δημόσιας Προσφοράς) σε Ειδικούς Επενδυτές, επί συνολικού αριθμού 32.343.904 μετοχών για τις οποίες εκδηλώθηκε έγκυρη ζήτηση στη συγκεκριμένη κατηγορία επενδυτών (δηλαδή ικανοποιήθηκε το 74,19% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών και στην Τιμή Διάθεσης, η οποία αφορούσε σε 32 αιτήσεις).

Σύμφωνα με τη σύμβαση αναδοχής, ο Συντονιστής Κύριος Ανάδοχος, οι Κύριοι Ανάδοχοι και ο Ανάδοχος δεν ανέλαβαν καμία δέσμευση ανάληψης κάλυψης μετοχών. Επιπλέον, σημειώνεται ότι ο Συντονιστής Κύριος Ανάδοχος, οι Κύριοι Ανάδοχοι και ο Ανάδοχοςδεν

υπέβαλαν αιτήσεις συμμετοχής στη Δημόσια Προσφορά για δικό τους λογαριασμό, με εξαίρεση τον Κύριο Ανάδοχο «ΒΕΤΑ Χρηματιστηριακή ΑΧΕΠΕΥ» η οποία υπέβαλε αιτήσεις για 105.263 μετοχές για ίδιο λογαριασμό στη Δημόσια Προσφορά και ανέλαβε ισόποσες

μετοχές και τον Ανάδοχο «Λέων Δεπόλας Χρηματιστηριακή ΑΧΕΠΕΥ» η οποία υπέβαλε αιτήσεις για 25.000 μετοχές για ίδιο λογαριασμό στη Δημόσια Προσφορά και ανέλαβε

ισόποσες μετοχές.

Τέλος, σημειώνεται ότι ολοκληρώθηκε και η έκδοση των 1.018.440 δωρεάν μετοχών στο

πλαίσιο της αύξησης μετοχικού κεφαλαίου της Εταιρείας με κεφαλαιοποίηση κερδών παρελθουσών χρήσεων, σύμφωνα με τα αναφερόμενα στο από 29.11.2023 Ενημερωτικό

Δελτίο της Εταιρείας.

Που θα επενδυθούν

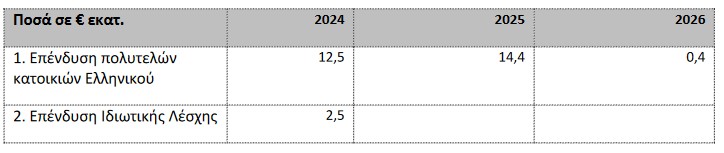

Το Διοικητικό Συμβούλιο της Εταιρείας ανακοινώνει ότι τα συνολικά αντληθέντα κεφάλαια της αύξησης με μετρητά (η «Αύξηση»), πριν από την αφαίρεση των δαπανών έκδοσης, ανέρχονται σε συνολικό ποσό €30.590.000,00. Μετά την αφαίρεση των εκτιμώμενων δαπανών έκδοσης ύψους €791.000,00, τα συνολικά καθαρά αντληθέντα κεφάλαια της Αύξησης διαμορφώνονται σε €29.799.000,00 και θα διατεθούν από την Εταιρεία σύμφωνα με την ενότητα 4.1.1 του από 29.11.2023 Ενημερωτικού Δελτίου για ανάγκες χρηματοδότησης της υλοποίησης των επενδύσεων που έχει αναλάβει στο Μητροπολιτικό Πόλο Ελληνικού. Τα καθαρά αντληθέντα κεφάλαια θα διατεθούν εντός 3 ετών, ως κάτωθι:

Τα καθαρά αντληθέντα κεφάλαια, έως την πλήρη διάθεσή τους, θα επενδύονται σε βραχυπρόθεσμες τοποθετήσεις χαμηλού κινδύνου, όπως ενδεικτικά προθεσμιακές καταθέσεις.

Η Διοίκηση της Εταιρείας, σύμφωνα με την ισχύουσα νομοθεσία, τα άρθρα 4.1.2 και 4.1.3.9 του Κανονισμού του Χ.Α., καθώς και τις αποφάσεις 25/6.12.2017 του Δ.Σ. του Χ.Α. και 8/754/14.4.2016 του Δ.Σ. της Επιτροπής Κεφαλαιαγοράς, όπως ισχύουν, θα ενημερώνει το Χ.Α. καθώς και την Επιτροπή Κεφαλαιαγοράς σχετικά με τη διάθεση των αντληθέντων κεφαλαίων. Η ενημέρωση του επενδυτικού κοινού για τη διάθεση των αντληθέντων κεφαλαίων πραγματοποιείται μέσω της ηλεκτρονικής σελίδας του Χ.Α., της Εταιρείας και του Ημερήσιου Δελτίου Τιμών του Χ.Α., καθώς και, όπου απαιτείται, με τα μέσα που προβλέπονται στο Ν.3556/2007, όπως ισχύει.

Επιπλέον, η Εταιρεία για τυχόν τροποποιήσεις της χρήσης των αντληθέντων κεφαλαίων, καθώς και για κάθε επιπρόσθετη σχετική πληροφορία, θα τηρήσει τα προβλεπόμενα από τις διατάξεις του άρθρου 22 του Ν. 4706/2020, όπως ισχύει, και θα ενημερώνει το επενδυτικό κοινό, τους μετόχους, την Επιτροπή Κεφαλαιαγοράς και το Διοικητικό Συμβούλιο του Χ.Α., σύμφωνα με τις κείμενες διατάξεις.

Η Εταιρεία ενημερώνει ότι οι μετοχές της είναι σε άυλη μορφή και θα καταχωριστούν στη Μερίδα και το Λογαριασμό Αξιογράφων στο Σύστημα Άυλων Τίτλων που δήλωσε κάθε δικαιούχος κατά τη συμμετοχή του στη δημόσια προσφορά. Η καταχώριση των νέων μετοχών από την Αύξηση, των δωρεάν μετοχών από την αύξηση με κεφαλαιοποίηση κερδών παρελθουσών χρήσεων, καθώς και των υφιστάμενων κοινών μετοχών της Εταιρείας στις Μερίδες και στους Λογαριασμούς Αξιογράφων των δικαιούχων στο Σύστημα Άυλων Τίτλων θα ολοκληρωθεί την Παρασκευή, 08.12.2023.

Ο κωδικός διαπραγμάτευσης της μετοχής είναι «ORILINA» με λατινική γραμματοσειρά. Η τιμή έναρξης διαπραγμάτευσης των μετοχών της Εταιρείας είναι €0,95 ανά μετοχή, ίση με την τιμή διάθεσης που καθορίστηκε.