THEPOWERGAME

Τα ενοποιημένα καθαρά αποτελέσματα, μετά από φόρους και δικαιώματα μειοψηφίας, της LAMDA Development για το εννεάμηνο 2022 ανήλθαν σε ζημία €55,2 εκατ. έναντι κερδών €209,6εκ την αντίστοιχη περίοδο το 2021, όπως ανακοίνωσε η εταιρεία.

Η εταιρεία επισημαίνει σε σχετική ανακοίνωση ότι τα οικονομικά αποτελέσματα του εννεαμήνου 2021 περιλάμβαναν τη θετική επίπτωση ποσού €306,1 εκατ. βάσει της επανεκτίμησης της αξίας των Επενδυτικών Ακινήτων που περιλαμβάνονται στην ΕΛΛΗΝΙΚΟ από τον ανεξάρτητο εκτιμητή.

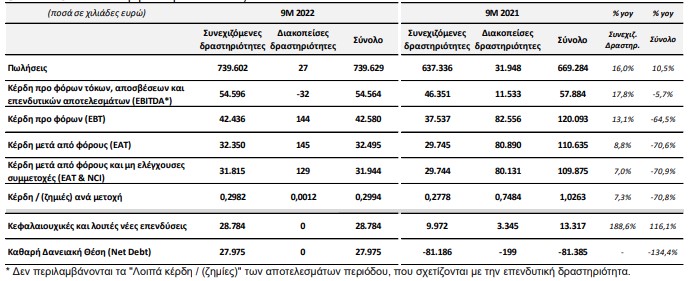

Τα βασικά σημεία των οικονομικών αποτελεσμάτων της Lamda έχουν ως εξής:

– Σημαντική αύξηση της λειτουργικής κερδοφορίας EBITDA των Εμπορικών Κέντρων: κέρδη €48εκ (+54% έναντι του 2021 και +50% σε συγκρίσιμη βάση)

– Ενοποιημένα λειτουργικά αποτελέσματα EBITDA: κέρδη €35εκ (έναντι κερδών €329εκ το 2021, αυξημένα λόγω πρώτης ενσωμάτωσης του έργου Ελληνικού)

– Ενοποιημένα καθαρά αποτελέσματα (μετά από τόκους, φόρους & δικαιώματα

μειοψηφίας): ζημία €55εκ (έναντι κερδών €210εκ το 2021)

– Αναπροσαρμοσμένα ενοποιημένα καθαρά αποτελέσματα (μετά από τόκους, φόρους & δικαιώματα μειοψηφίας): κέρδος €9εκ (έναντι κερδών €239εκ το 2021)

– Η συνολική αξία χαρτοφυλακίου (GAV) του έργου του Ελληνικού ανήλθε σε €1,9 δις

– Η συνολική αξία χαρτοφυλακίου (GAV) Εμπορικών Κέντρων ξεπέρασε το €1 δις με την ενοποίηση του νεοαποκτηθέντος Designer Outlet Athens

Εξαιρουμένων των εξόδων σχετικά με την αξιοποίηση του ακινήτου στο Ελληνικό (€36,7εκ) και των χρηματοοικονομικών εξόδων που δεν έχουν επίπτωση στα ταμειακά διαθέσιμα και αφορούν τη λογιστική αναγνώριση μελλοντικών υποχρεώσεων σχετικά με την αξιοποίηση του ακινήτου στο Ελληνικό (€27,6 εκατ.), τα αναπροσαρμοσμένα ενοποιημένα καθαρά αποτελέσματα, μετά από φόρους και δικαιώματα μειοψηφίας, ανήλθαν σε κέρδος €9,2 εκατ. (έναντι κερδών €238,9 εκατ. την αντίστοιχη περίοδο το 2021).

Επισημαίνεται ότι τα ενοποιημένα οικονομικά αποτελέσματα του Εννεαμήνου 2022 περιλαμβάνουν τη θετική επίπτωση (α) ποσού €21,3 εκατ. βάσει της επανεκτίμησης της αξίας των Εμπορικών Κέντρων και λοιπών ακινήτων του Ομίλου την 30.06.2022 από τον ανεξάρτητο εκτιμητή και (β) ποσού €10,5 εκατ. βάσει της επανεκτίμησης της αξίας των Επενδυτικών Ακινήτων που περιλαμβάνονταν στην ΕΛΛΗΝΙΚΟ την 30.06.2022 από τον ανεξάρτητο εκτιμητή. Σημειώνεται ότι και τα δύο προαναφερθέντα ποσά είχαν επηρεάσει θετικά τα αποτελέσματα Εξαμήνου 2022.

Σε επίπεδο λειτουργικής κερδοφορίας, τα συνολικά ενοποιημένα λειτουργικά κέρδη (EBITDA), προ αποτιμήσεων του επενδυτικού χαρτοφυλακίου και λοιπών αναπροσαρμογών του Εννεαμήνου 2022, αυξήθηκαν 43% έναντι του 2021 στα €39,6 εκατ.

Η εν λόγω αύξηση προέκυψε λόγω (α) της σημαντικής αύξησης της λειτουργικής κερδοφορίας EBITDA των Εμπορικών Κέντρων και (β) της ενοποίησης για περίοδο σχεδόν 2 μηνών (από την 06.08.2022) του νεοαποκτηθέντος εκπτωτικού χωριού Designer Outlet Athens (θετική συνεισφορά €1,3 εκατ. στα κέρδη EBITDA).

Τα κέρδη EBITDA των Εμπορικών Κέντρων The Mall Athens, Golden Hall και Mediterranean Cosmos το Εννεάμηνο 2022 αυξήθηκαν 50% έναντι του 2021 στα €46,8 εκατ. Σημειώνεται ότι η λειτουργική κερδοφορία EBITDA των Εμπορικών Κέντρων το Εννεάμηνο 2021 είχε επιβαρυνθεί σημαντικά λόγω (α) της αναστολής λειτουργίας τους για συνολική περίοδο περίπου 3 μηνών και (β) της νομοθετικά προβλεπόμενης παροχής μειώσεων στα μισθώματα (κατά ποσοστό 40%) των καταστηματαρχών/μισθωτών για το σύνολο της περιόδου του Α’ Εξαμήνου (Ιανουάριος – Ιούνιος).

Το Εννεάμηνο 2022 τα Εμπορικά Κέντρα λειτούργησαν με ελάχιστους μόνο περιορισμούς λόγω της πανδημίας ενώ δεν εφαρμόστηκε καμία νομοθετικά προβλεπόμενη μείωση στα μισθώματα. Επισημαίνεται ότι τα κέρδη EBITDA των Εμπορικών Κέντρων το Εννεάμηνο 2022 διαμορφώθηκαν οριακά χαμηλότερα (κατά σχεδόν €1 εκατ.) έναντι της ιστορικά υψηλής λειτουργικής κερδοφορίας το 2019 (€47,6 εκατ.).

Τα κέρδη EBITDA των Εμπορικών Κέντρων (Retail EBITDA) περιλαμβανομένου του νεοαποκτηθέντος Designer Outlet Athens ανήλθαν σε €48,1 εκατ. (+54% έναντι του 2021).

Αναφορικά με την επίπτωση του έργου για την αξιοποίηση του ακινήτου στο Ελληνικό στα καθαρά αποτελέσματα του Ομίλου, επισημαίνονται τα εξής:

• Τα συνολικά έξοδα ανήλθαν σε €36,7εκ (έναντι €20εκ την αντίστοιχη περίοδο το 2021) καθώς ο Όμιλος έχει επιταχύνει σημαντικά τους ρυθμούς προετοιμασίας και υλοποίησης του στρατηγικού σχεδίου του για την αξιοποίηση του ακινήτου στο Ελληνικό.

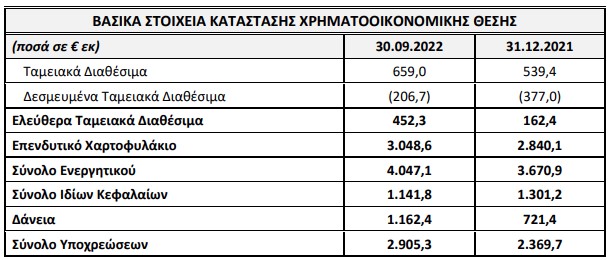

• Τα χρηματοοικονομικά έξοδα, που δεν έχουν επίπτωση στα ταμειακά διαθέσιμα και αφορούν τη λογιστική αναγνώριση μελλοντικών υποχρεώσεων9 σχετικά με την αξιοποίηση του ακινήτου στο Ελληνικό, ανήλθαν σε €27,6εκ (έναντι €9,3εκ την αντίστοιχη περίοδο το 2021 λόγω της ενοποίησης της ΕΛΛΗΝΙΚΟ από την 25.06.2021). Η Καθαρή Αξία Ενεργητικού (NAV) την 30.09.2022 ανήλθε σε €1,32 δις (ήτοι €7,60 ανά μετοχή), οριακά χαμηλότερα (3% ή περίπου €37εκ) έναντι της 31.12.2021.

Η Καθαρή Αξία Ενεργητικού (NAV) την 30.09.2022 ανήλθε σε €1,32 δις (ήτοι €7,60 ανά μετοχή), οριακά χαμηλότερα (3% ή περίπου €37εκ) έναντι της 31.12.2021.

Η συνολική αξία χαρτοφυλακίου (GAV) του έργου του Ελληνικού την 30.09.2022 ανήλθε σε €1,86 δις, αυξημένη κατά περίπου €67εκ έναντι της 31.12.2021, λόγω (α) του επιταχυνόμενου ρυθμού εφαρμογής του επενδυτικού πλάνου (αύξηση περίπου €57εκ) και (β) της αναπροσαρμογής της αξίας (αύξηση περίπου €10εκ), βάσει της επανεκτίμησης της αξίας των επενδυτικών ακινήτων από τον ανεξάρτητο εκτιμητή.

Η συνολική αξία χαρτοφυλακίου (GAV) των Εμπορικών Κέντρων την 30.09.2022 ξεπέρασε το €1 δις μετά και την ενοποίηση του νεοαποκτηθέντος Designer Outlet Athens (06.08.2022). Εξαιρώντας την αξία του Designer Outlet Athens (€109εκ), η συνολική αξία των Εμπορικών Κέντρων την 30.09.2022 αυξήθηκε κατά περίπου €21εκ έναντι της 31.12.2021, βάσει της εκτίμησης του ανεξάρτητου εκτιμητή. Η Εταιρεία, κατά τη διάρκεια της κρίσης της πανδημίας τα τελευταία περίπου 2 χρόνια, έχει διαπραγματευθεί νέες ή έχει προχωρήσει στην ανανέωση συμβάσεων εμπορικής συνεργασίας με οικονομικούς όρους αντίστοιχους ή και καλύτερους προ της κρίσης της πανδημίας, ενισχύοντας την αξία των Εμπορικών Κέντρων. Σημειώνεται ότι την 30.09.2022 δεν διενεργήθηκαν αποτιμήσεις από τον ανεξάρτητο εκτιμητή και οι αξίες που εμφανίζονται στον παραπάνω πίνακα αφορούν στις αποτιμήσεις που διενεργήθηκαν την 30.06.2022 (η επόμενη προγραμματισμένη αποτίμηση είναι την 31.12.2022).