Σύμφωνα με την έρευνα «Global Investor Study» της Schroders, το 29% των Ελλήνων επενδυτών προτιμούν τα ακίνητα, ενώ παράλληλα τονίζεται ότι σε παγκόσμιο επίπεδο η νέα ασταθής οικονομική πραγματικότητα, η συνεχής πληθωριστική πίεση και η γεωπολιτική αβεβαιότητα, οδήγησαν τους επενδυτές σε επανεξέταση των προτεραιοτήτων τους μέσα στο 2023.

Η σημαντική αυτή μελέτη της Schroders, η οποία διεξήχθη σε πάνω από 23.000 επενδυτές που εκτελούν τις επενδύσεις τους από συνολικά 33 χώρες παγκοσμίως – συμπεριλαμβανομένης και της Ελλάδας – καταδεικνύει πως σχεδόν το 80% των επενδυτών πιστεύει ότι έχουμε εισέλθει σε μια νέα εποχή όπου οι έντονες πληθωριστικές πιέσεις, σε συνδυασμό με τις ανοδικές τάσεις στα επιτόκια, έχουν αλλάξει τον τρόπο συμπεριφοράς των αγορών σε σημαντικό βαθμό.

Σχετικά με τα ευρήματα της έρευνας, ο Δημήτρης Μπατζής, επικεφαλής της Νοτιοανατολικής Ευρώπης και Μεσογείου της Schroders και Εκπρόσωπος ESG Γερμανίας, Αυστρίας & CEEMED δήλωσε: «Οι ευρύτερες οικονομικές και γεωπολιτικές μεταβολές έχουν λειτουργήσει αναμφίβολα ως καταλύτης, αναδεικνύοντας κοινωνικές και περιβαλλοντικές προκλήσεις που έχουν αλλάξει σε σημαντικό βαθμό τις επενδυτικές στρατηγικές.

Schroders: Πάνω από το 50% έχει προσαρμόσει τις επενδυτικές του στρατηγικές

Η παγκόσμια έρευνα της Schroders, επιβεβαιώνει ότι η πλειονότητα των Ελλήνων επενδυτών σήμερα, λαμβάνει σοβαρά υπόψιν τις κρίσιμες εξελίξεις στα πεδία της απόπαγκοσμιοποίησης και της απεξάρτησης από τον άνθρακα ώστε να διαμορφώσει τα επόμενα επενδυτικά της βήματα».

Στην ερώτηση αν οι επενδυτές εκτιμούν πως ο υψηλός πληθωρισμός και τα μεγάλα επιτόκια έχουν οδηγήσει σε αλλαγή οικονομικού καθεστώτος, το 47% συμφωνεί και το 31% συμφωνεί απολύτως.

Η συγκεκριμένη τάση των συμμετεχόντων, βρίσκεται σε αντίθεση με τα ευρήματα της περσινής έρευνας όπου οι ερωτώμενοι θεωρούσαν πως οι προκλήσεις στην αγορά ήταν προσωρινού χαρακτήρα και ως εκ τούτου προέβλεπαν μια γρήγορη επιστροφή σε ένα ευνοϊκό περιβάλλον με χαμηλή πληθωριστική πίεση και μικρά επιτόκια.

Ως αποτέλεσμα αυτής της διαφορετικής συμπεριφοράς των επενδυτών, περισσότερο από το 50% των ερωτηθέντων, έχει ήδη προσαρμόσει τις επενδυτικές του στρατηγικές, ενώ το 1/3 προτίθεται να το πράξει άμεσα. Συγκεκριμένα, στην ερώτηση της έρευνας εάν οι επενδυτές αναπροσαρμόζουν τις επενδυτικές τους στρατηγικές λόγω των ραγδαίων οικονομικών εξελίξεων οι απαντήσεις είναι οι εξής:

Σύμφωνα με τα αποτελέσματα της έρευνας το 77% των συμμετεχόντων που προσδιόρισε τον εαυτό του ως έμπειρο στο ζήτημα των επενδύσεων έχει ήδη αλλάξει τα επενδυτικά του σχέδια ενώ πάνω από το ένα τρίτο (37%) που αξιολόγησε το επίπεδο των γνώσεων του ως αρχάριο, δεν έχει ακόμα προβεί σε κάποια αναπροσαρμογή επενδυτικής στρατηγικής.

Η έρευνα της Schroders τονίζει επίσης τη σημασία της ενεργητικής διαχείρισης των κεφαλαίων για πολλούς επενδυτές, ενώ οι ιδιωτικοί πόροι αναγνωρίστηκαν ως ένα επιτακτικό εργαλείο διαφοροποίησης. Σε ερώτηση της έρευνας για τις επενδύσεις που κρίνονται ως ελκυστικότερες τους τελευταίους 6 μήνες, τα αμοιβαία κεφάλαια (46%) μαζί με τα ψηφιακά στοιχεία ενεργητικού (43%) και τα κρυπτονομίσματα (43%) αποτελούν τις τρεις κύριες επιλογές των ανθρώπων.

Η συντριπτική πλειονότητα των επενδυτών παραμένει ωστόσο αισιόδοξη, με σχεδόν το 90% να προσδοκά ότι οι αποδόσεις θα είναι είτε ίδιες είτε υψηλότερες από την περασμένη χρονιά

Ίδιες εκτιμούν ότι θα παραμείνουν τον επόμενο χρόνο οι αποδόσεις τους οι 4 στους 10 Έλληνες επενδυτές, που απάντησαν στην αντίστοιχη ερώτηση. To 35% εκτιμά ότι θα είναι μεγαλύτερες, ενώ το 8% προβλέπει ότι θα είναι σημαντικά υψηλότερες.

Τα private assets ως δικλείδες ασφαλείας σε ένα ασταθές οικονομικό περιβάλλον

Τα δύο τρίτα των Ελλήνων επενδυτών εξακολουθούν να έχουν περιορισμένες γνώσεις της κατηγορίας των ιδιωτικών περιουσιακών στοιχείων (private assets), δείχνοντας ότι απαιτείται μεγαλύτερη εκπαίδευση ώστε να υπάρξει μεγαλύτερος αριθμός επενδύσεων στον συγκεκριμένο τομέα.

Στην ερώτηση ποια είναι τα σημαντικότερα εμπόδια για τους ανθρώπους ώστε να επενδύσουν σε ιδιωτικά στοιχεία ενεργητικού, η έλλειψη γνώσης (67%) και διαφάνειας (64%) των κατηγοριών στοιχείων έρχονται πρώτα στις επιλογές τους, με την μακρά περίοδο διακράτησης να ακολουθεί από πολύ κοντά με ποσοστό 64%.

Επιπλέον, σχεδόν τα δύο τρίτα των επενδυτών (64%) υπογράμμισαν ότι η μη ρευστή φύση αυτών των περιουσιακών στοιχείων και η απαιτούμενη μακροχρόνια εμπλοκή με αυτά, λειτουργούσε ως εμπόδιο στο να επενδύσουν. Παρ’ όλα αυτά, κατά μέσο όρο, οι επενδυτές παραδέχτηκαν ότι θα εξέταζαν να διαθέσουν το 15% των κεφαλαίων τους σε επένδυση ιδιωτικών περιουσιακών στοιχείων. Για τους πιο «έμπειρους» επενδυτές, το ποσοστό αυτό ανήλθε στο 22,4%.

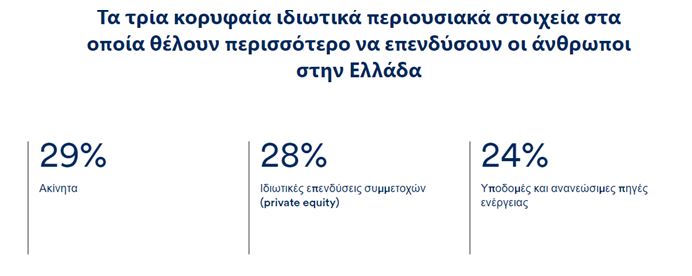

Συγκεκριμένα, περίπου το ένα τρίτο (29%) ενδιαφέρεται περισσότερο να επενδύσει σε ακίνητα. Η επένδυση σε ιδιωτικές επενδύσεις συμμετοχών (private equity) αποτελεί τη δεύτερη πιο δημοφιλή κατηγορία περιουσιακών στοιχείων , ενώ αυτή των υποδομών (infrastructure) και ανανεώσιμων πηγών ενέργειας κατατάσσονται τρίτες.

Πηγή: Schroders

Οι Έλληνες επενδυτές θεωρούν ότι τα ιδιωτικά περουσιακά στοιχεία αποτελούν σημαντικό εργαλείο διαφοροποίησης και τρόπο ενίσχυσης της απόδοσης του συνολικού επενδυτικού χαρτοφυλακίου.

Βιώσιμες επενδύσεις: ώρα για εμπλοκή

Κατά κοινή ομολογία, ολοένα και περισσότεροι επενδυτές δείχνουν ενδιαφέρον τα τελευταία χρόνια για να εμπλακούν σε βιώσιμες επενδύσεις. Σε ερώτηση για τους λόγους που κάνουν τους επενδυτές να ελκύονται ολοένα και περισσότερο από τις επενδύσεις βιώσιμου χαρακτήρα, τα ευρήματα καταδεικνύουν πως οι θετικές περιβαλλοντικές επιπτώσεις των επενδύσεων (55%) αποτελούν το βασικό τους κίνητρο.

Στην ίδια ερώτηση της έρευνας , περισσότερο από το ένα τρίτο των επενδυτών (34%) δήλωσε ότι τα βιώσιμα ταμεία είναι πιθανό να προσφέρουν στο μέλλον υψηλότερες αποδόσεις, ενώ το ποσοστό των επενδυτών που αποφεύγει τις βιώσιμες επενδύσεις λόγω επιφυλάξεων για το αν θα αποβούν κερδοφόρες, έχει μειωθεί στο μισό σε σύγκριση με την έρευνα του περασμένου έτους (2022).

Σχετικά με το αν πιστεύουν οι επενδυτές στην Ελλάδα ότι η ενθάρρυνση των εταιρειών να ενεργούν με βιώσιμο τρόπο τις βοηθά να παράγουν μακροπρόθεσμη αξία, το 77% των ερωτηθέντων αποκρίθηκε θετικά ενώ μόλις το 22 % δείχνει να μην συμφωνεί με την συγκεκριμένη θέση.

Αναφορικά με τα πεδία που ευνοούν τη συνεργασία μεταξύ διαχειριστών ενεργητικού και εταιρειών, η προστασία του κλίματος (28%), η διαχείριση του ανθρώπινου κεφαλαίου (26%) και του φυσικού κεφαλαίου (22%) αποτελούν τις κύριες προτεραιότητες των Ελλήνων επενδυτών.