Ενδιαφέρουσα χρονιά για ιδιωτικές επενδύσεις αναμένεται να είναι το 2025 σύμφωνα με τους αναλυτές της Schroders, οι οποίοι εκτιμούν πως τα περιουσιακά στοιχεία που παρέχουν οι ιδιωτικές αγορές (private markets) προσφέρουν τη δυνατότητα για ενίσχυση των αποδόσεων και του εισοδήματος, αύξηση της ανθεκτικότητας του χαρτοφυλακίου και πρόσβαση σε καίρια παγκόσμια θέματα. «Παρά τις πολιτικές αλλαγές προβλέπουμε ότι η τάση προς την απαλλαγή από τις εκπομπές διοξειδίου του άνθρακα θα συνεχιστεί, με τις ιδιωτικές αγορές να διαδραματίζουν κεντρικό ρόλο» συμπεραίνει μεταξύ άλλων η Schroders.

Ισχυρό οικονομικό πλάνο για την απαλλαγή από τις εκπομπές ρύπων

Οι αναλυτές αναμένουν ότι το 2025 θα είναι ένα ελκυστικό περιβάλλον για νέες επενδύσεις στις ιδιωτικές αγορές, προσφέροντας ευκαιρίες τόσο για αποδόσεις όσο και για δημιουργία εισοδήματος, καθώς οι κύκλοι που σχετίζονται με την άντληση κεφαλαίων στις ιδιωτικές αγορές (fundraising), τις τεχνολογικές εξελίξεις και ανατροπές και την παγκόσμια οικονομία, ευθυγραμμίζονται ευνοϊκά.

Ταυτόχρονα, λαμβάνοντας υπ’ όψιν τις συνεχιζόμενες γεωπολιτικές εντάσεις και τους αυξημένους κινδύνους κλιμάκωσης των ένοπλων συγκρούσεων, ο ρόλος των ιδιωτικών αγορών στην παροχή ανθεκτικότητας του χαρτοφυλακίου παραμένει κρίσιμος. Εν τω μεταξύ, και παρά τις πολιτικές αλλαγές στις ΗΠΑ, αναμένεται η τάση προς την απαλλαγή από τις εκπομπές διοξειδίου του άνθρακα να συνεχιστεί «από τη στιγμή που υπάρχει ισχυρό οικονομικό και λογικό πλάνο, με τις επενδύσεις των ιδιωτικών αγορών να συνεχίζουν να διαδραματίζουν κεντρικό ρόλο στην ώθηση της παγκόσμιας ενεργειακής μετάβασης», τονίζουν οι αναλυτές.

Αξιοποίηση ευκαιριών για αποδόσεις

Όπως επισημαίνει η Schroders, παρόλο που η κατάλληλη χρονική στιγμή για επενδύσεις στις ιδιωτικές αγορές είναι δύσκολο να εντοπιστεί και οι πελάτες γενικά επενδύουν με συνέπεια κατά τη διάρκεια των ετών, το 2025 ειδικά μπορεί να ξεχωρίσει ως ένα ιδιαίτερα ελκυστικό έτος. Αυτό οφείλεται στην ευνοϊκή ευθυγράμμιση τριών σημαντικών κύκλων, η οποία δημιουργεί επενδυτικές ευκαιρίες σε διάφορες στρατηγικές της ιδιωτικής αγοράς.

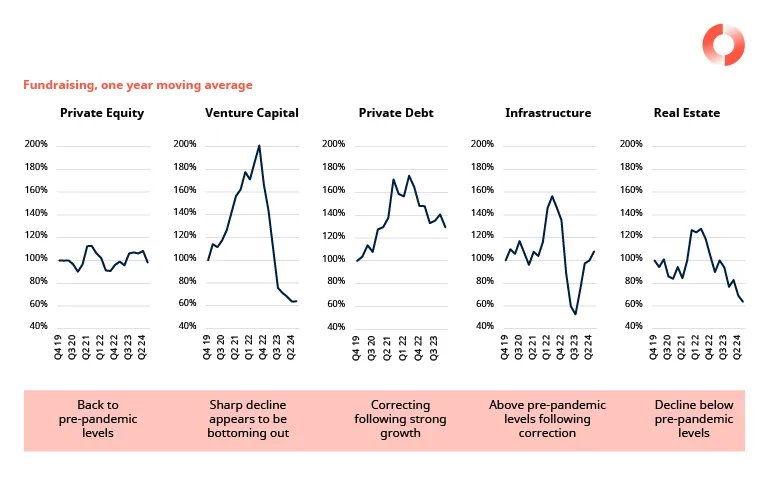

Κύκλος άντλησης κεφαλαίων (fundraising) για τις ιδιωτικές αγορές: Ιστορικά, η άντληση κινούνταν κυκλικά μεταξύ ευφορίας και επιφυλακτικότητας. Μετά την έξαρση που προκλήθηκε από την πανδημία, βλέπουμε ότι η άντληση κεφαλαίων (fundraising) έχει φτάσει στο χαμηλότερο σημείο της μετά από μια σημαντική διόρθωση τα τελευταία 2-3 χρόνια (βλ. διάγραμμα). Συνεπώς, αυτή τη στιγμή υπάρχει μια ευνοϊκή δυναμική, παρά τον ανόμοιο ρυθμό σε διαφορετικούς κλάδους λόγω μειωμένου ανταγωνισμού μεταξύ νέων επενδύσεων, πιο ελκυστικών αποτιμήσεων εισόδου και μεγαλύτερων δυνατοτήτων επίτευξης αποδόσεων.

Ανατρεπτικός Kύκλος τεχνολογικών εξελίξεων: Βλέπουμε την εμφάνιση της τεχνητής νοημοσύνης ως την έναρξη ενός νέου κύκλου τεχνολογικής καινοτομίας που θα διαρκέσει αρκετά χρόνια. Αναμένετε ότι ο αντίκτυπός του θα είναι εξίσου σημαντικός, ή ακόμα μεγαλύτερος από προηγούμενες τεχνολογικές ανατρεπτικές εξελίξεις, όπως ο προσωπικός υπολογιστής, το διαδίκτυο και το smartphone. Ταυτόχρονα, η ενεργειακή μετάβαση και η αυξημένη χρήση των ανανεώσιμων πηγών ενέργειας οδηγεί στην εξέλιξη του τρόπου που προέρχεται και χρησιμοποιείται η ενέργεια στις οικονομίες. Αυτές οι εξελίξεις παρουσιάζουν νέες επενδυτικές ευκαιρίες σε όλες τις στρατηγικές, με τις επενδύσεις σε ιδιωτικές αγορές όχι μόνο να επωφελούνται, αλλά και να οδηγούν ενεργά σε ανατρεπτικές καινοτομίες.

Οικονομικός κύκλος: Με την ομαλοποίηση των επιτοκίων των κεντρικών τραπεζών να έχει ξεκινήσει στις ΗΠΑ, το Ηνωμένο Βασίλειο και την Ευρώπη, παράλληλα με τα νέα μέτρα τόνωσης στην Κίνα και την προσδοκία για περισσότερη δημοσιονομική παρέμβαση στον δυτικό κόσμο, πιστεύουμε ότι ο οικονομικός κύκλος είναι πιθανό να μετακινηθεί από τη συρρίκνωση στην επέκταση, ωφελώντας όλες τις κατηγορίες περιουσιακών στοιχείων, συμπεριλαμβανομένων των ιδιωτικών αγορών.

To fundraising σε ιδιωτικά περιουσιακά στοιχεία έχει επιβραδυνθεί

© Schroders

Οι πιο ελκυστικές κατηγορίες στις ιδιωτικές επενδύσεις

Οι αποτιμήσεις των μικρομεσαίων εξαγορών μειώθηκαν τα τελευταία τρία χρόνια, ενώ τα χρηματιστήρια γνώρισαν ισχυρά ράλι, σε ορισμένες περιπτώσεις φτάνοντας σε υψηλά επίπεδα-ρεκόρ το 2024. Συνολικά, αυτό ενισχύει τη σχετική ελκυστικότητα των ιδιωτικών επενδύσεων. Στο μεταξύ, μια διόρθωση στην άντληση κεφαλαίων (fundraising) ήταν πιο έντονη για τα venture capital και τις εξαγορές μικρού έως μεσαίου μεγέθους, καθιστώντας αυτά τα τμήματα ιδιαίτερα ελκυστικά για νέες επενδύσεις.

Οι εξαγορές μικρομεσαίου μεγέθους επωφελούνται από άμεση παροχή κεφαλαίων από ιδρυτές και οικογένειες, καθώς και από πολλαπλασιαστές εισόδου που παραμένουν πάνω από 4 φορές EBITDA χαμηλότερα από τις μεγάλες εξαγορές. Επιπλέον, το επενδυτικό σύνολο των μικρομεσαίων εξαγορών είναι 10 φορές μεγαλύτερο σε σχέση με εκείνο των μεγάλων εξαγορών. Αυτό προσφέρει περισσότερες ευκαιρίες για την αξιοποίηση ενός «premium περιπλοκότητας», το οποίο αναφέρεται στη δυνατότητα επίτευξης υψηλότερων αποδόσεων με τη χρήση των δεξιοτήτων του διαχειριστή για την εκτέλεση πολύπλοκων και εξειδικευμένων επενδυτικών τοποθετήσεων.

Το venture capital έχει υποστεί μια υγιή διόρθωση όσον αφορά την άντληση κεφαλαίων (fundraising), μετά την υπερβάλλουσα συγκέντρωση που παρατηρήθηκε κατά τη διάρκεια της πανδημίας. Από την άλλη πλευρά, οι ευκαιρίες για το κλείσιμο των συμφωνιών οδηγούνται από την άνοδο της τεχνητής νοημοσύνης (ΑΙ), με το μερίδιο των επενδύσεων venture capital σε αυτόν τον κλάδο να αυξάνεται από 2% το 2022 σε περίπου 15% το 2024. Η Schroders θεωρεί πως οι ευκαιρίες στον κλάδο τεχνητής νοημοσύνης που βρίσκονται σε πρώιμο στάδιο είναι ιδιαίτερα ελκυστικές, καθώς οι αποτιμήσεις τους όταν βρίσκονται σε μεταγενέστερο στάδιο έχουν αυξηθεί σημαντικά το 2024 και τώρα είναι μόλις 20% κάτω από το ανώτατο όριο του 2021.

Η ανάπτυξη των continuation funds παρέχει ελκυστικές ευκαιρίες

Τα κεφάλαια συνέχισης (continuation funds) προσφέρουν μια ελκυστική ευκαιρία για πρόσβαση σε private equity επενδύσεις, λόγω του χαμηλού ανταγωνισμού από άλλες ευκαιρίες και της υψηλής ζήτησης για ρευστότητα από τους επενδυτές, καθώς οι διανομές μερισμάτων παραμένουν κάτω από τους ιστορικούς μέσους όρους.

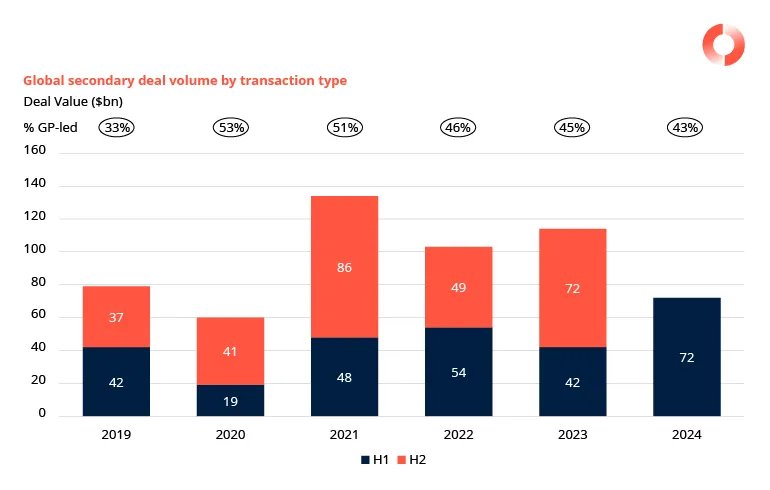

Κάποτε αποτελούσαν ένα μικρότερο τμήμα της δευτερογενούς αγοράς, ενώ σήμερα, τα κεφάλαια συνέχισης (γνωστά και ως δευτερογενή κεφάλαια (GP-led secondaries) αποτελούν πλέον το ήμισυ του ετήσιου όγκου της αγοράς, με σύνθετο ρυθμό ετήσιας ανάπτυξης (CAGR) 24% από το 2016 έως το 2023 (βλ. διάγραμμα). Οι αναλυτές αναμένουν ότι αυτή η ισχυρή ανάπτυξη θα συνεχιστεί καθώς περισσότεροι διαχειριστές κεφαλαίων αξιοποιούν τα κεφάλαια συνέχισης για να παρατείνουν τις περιόδους διακράτησης και να παρέχουν νέα κεφάλαια για την υποστήριξη εταιρειών υψηλής ποιότητας, παρέχοντας παράλληλα πολύτιμες λύσεις ρευστότητας σε υπάρχοντες επενδυτές.

Όγκος ρεκόρ σε συνεργασίες για τη δευτερογενή αγορά

Πηγή: Preqin Pro. Οι προηγούμενες αποδόσεις δεν διασφαλίζουν τις μελλοντικές. Δεδομένα της 12ης Αυγούστου 2024 – Ανασκόπηση Δευτερογενούς Αγοράς της Evercore για το 1o εξάμηνο του 2024, Schroders Capital, 2024. Οι τρέχουσες τάσεις απόδοσης (performance trends) ενδέχεται να μην συνεχιστούν ή να μην οδηγήσουν σε ευνοϊκές επενδυτικές ευκαιρίες. Σημείωση: Περιλαμβάνει μόνο κλειστού τύπου κεφάλαια. Τα δεδομένα είναι ομαδοποιημένα ανά έτος κατά το οποίο το κεφάλαιο έκλεισε οριστικά τη θέση του. Ο αριθμός κεφαλαίων περιλαμβάνει κεφάλαια που δεν γνωστοποιούν το τελικό μέγεθος στο κλείσιμο.

© Schroders Capital

Tο 2025 καλή χρονιά για τις μετοχές ακινήτων

Μεταξύ των διαφορετικών στρατηγικών που προσφέρουν οι ιδιωτικές αγορές, οι μετοχές εταιρειών ακινήτων έχουν υποστεί τη σοβαρότερη διόρθωση όσον αφορά την άντληση κεφαλαίων (fundraising), την ύπαρξη και συχνότητα κλεισίματος συμφωνιών (Deals) και τις αποτιμήσεις (βλ. διάγραμμα). Σε παγκόσμιο επίπεδο, ο κλάδος των γραφείων στο κομμάτι των ακινήτων στις ΗΠΑ έχει πληγεί περισσότερο, τόσο για κυκλικούς όσο και για διαρθρωτικούς λόγους.

Οι αναλυτές βλέπουν τώρα ένα κατώτατο σημείο να σχηματίζεται στις παγκόσμιες αποτιμήσεις των εταιρειών ακινήτων και τα μοντέλα μας δείχνουν ότι το 2025 θα είναι ένα ελκυστικό έτος. Βλέπουν μια διαδοχική ευκαιρία σε περιοχές και κλάδους που αντανακλά την ευρεία έκταση της αναπροσαρμογής τιμών μέχρι σήμερα. Στο Ηνωμένο Βασίλειο, για παράδειγμα, η αναπροσαρμογή τιμών έχει προχωρήσει αρκετά και έχει δημιουργήσει ισχυρή σχετική αξία, ειδικά στον βιομηχανικό κλάδο. Οι αποθήκες και τα logistics ξεχωρίζουν επίσης λόγω των σταθερών θεμελιωδών μεγεθών, με τη ζήτηση να υποστηρίζεται από περιορισμούς προσφοράς σε χώρους συμβατούς με τα πρότυπα ESG και από το αυξανόμενο κόστος κατασκευής.

Οι value-add ευκαιρίες είναι εμφανείς, επιτρέποντας στους επενδυτές να ενισχύσουν τα χαρτοφυλάκια δημιουργώντας λειτουργικές πλατφόρμες και εκσυγχρονίζοντας τα ακίνητα για να καλύψουν τις εξελισσόμενες ανάγκες των ενοικιαστών. Η αναβάθμιση των κτιρίων για λόγους βιωσιμότητας και λειτουργικότητας με επίκεντρο τους ενοικιαστές είναι όλο και πιο επωφελής εν μέσω περιορισμένων κεφαλαίων και ρυθμιστικών αλλαγών, καθιστώντας αυτούς τους κλάδους ισχυρούς υποψηφίους για ανάπτυξη το 2025.

Δημιουργία εισοδήματος

Σε ένα περιβάλλον που αναμένει μέτριες αναπληθωριστικές πιέσεις, σταδιακή ομαλοποίηση των επιτοκίων των κεντρικών τραπεζών και δυνατότητες ενισχυμένης οικονομικής ανάπτυξης, η Schroders προβλέπει απότομες καμπύλες επιτοκίων που δημιουργούν μακροπρόθεσμες ευκαιρίες εισοδήματος. Με τη ρευστότητα στις αγορές να προσφέρει ελάχιστα risk premiums, οι ιδιωτικές αγορές είναι έτοιμες να προσφέρουν ελκυστικές εναλλακτικές πηγές εισοδήματος και σταθερές ταμειακές ροές το 2025.

Private debt και private credit προσφέρουν καλύτερα risk premiums

Το private debt διακρίνεται από τις δυνατότητες δημιουργίας εισοδήματος, δίνοντας πρόσβαση σε μια ποικιλία ενδιαφερόμενων και δυνατότητα διάρθρωσης του χρέους με προστατευτικά χαρακτηριστικά. Λειτουργεί τόσο ως ευκαιριακή κατανομή όσο και ως εναλλακτική λύση στο παραδοσιακό σταθερό εισόδημα.

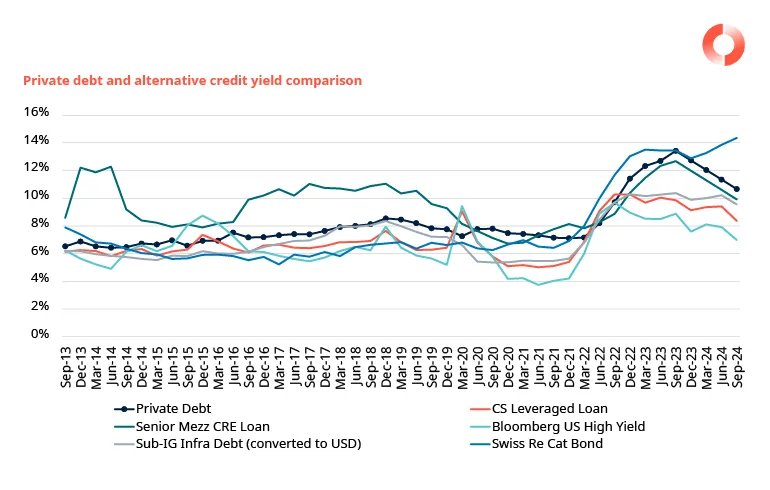

Το ευρύ φάσμα λύσεων που προσφέρουν το private debt και οι εναλλακτικές επιλογές credit είναι ολοένα και πιο σημαντικό, ιδίως δεδομένων των χαμηλότερων risk premiums στις δημόσιες αγορές, προσφέροντας μια ελκυστική επενδυτική επιλογή ακόμη και σε κατανομές επενδυτικής βαθμίδας (investment grade). Καθώς οι τράπεζες επιδιώκουν να βελτιώσουν τους κεφαλαιακούς τους δείκτες και οι περιφερειακές τράπεζες των ΗΠΑ αντιμετωπίζουν προκλήσεις μόχλευσης εμπορικών ακινήτων και οι ασφαλιστικές εταιρείες αντιμετωπίζουν πιέσεις από τον πληθωρισμό του παρελθόντος, όλες αυτές οι ανεπάρκειες, αποτελούν σημαντικές ευκαιρίες.

Συγκεκριμένα, ενώ τα premiums της αγοράς του public debt βρίσκονται σε ιστορικά χαμηλά, οι εναλλακτικές λύσεις private debt και credit εξακολουθούν να προσφέρουν ελκυστικά risk premiums, λόγω αυτών των συνεχιζόμενων κεφαλαιακών ανεπαρκειών (βλ. διάγραμμα). Αρκετά τμήματα της αγοράς είναι ιδιαίτερα ενδιαφέροντα στο τρέχον περιβάλλον:

- Τα δάνεια για εμπορικά ακίνητα (CRE) προσφέρουν ευκαιριακές δυνατότητες δημιουργίας εισοδήματος, με γνώμονα τα αυξημένα επιτόκια και τα risk premiums να επηρεάζονται από το επενδυτικό κλίμα και τα αδύναμα θεμελιώδη μεγέθη στον κλάδο των ακινήτων που αφορά γραφεία. Καθώς οι λήξεις γίνονται δύσκολες με την αύξηση των επιτοκίων, η υψηλή επιλεκτικότητα είναι το κλειδί.

- Το infrastructure debt παρέχει σταθερό, αμυντικό εισόδημα με ταμειακές ροές χαμηλής μεταβλητότητας και επωφελείται από παρόμοια δυναμική ενίσχυσης απόδοσης σε μια εποχή υψηλότερων επιτοκίων.

- Οι εξειδικευμένες χρηματοδοτήσεις και η χρηματοδότηση βάσει περιουσιακών στοιχείων επωφελούνται από τις ανεπάρκειες στον τραπεζικό κλάδο, προσφέροντας πολύτιμο εισόδημα, διαφοροποίηση και ευελιξία μέσω της διάρθρωσης.

- Οι τίτλοι που συνδέονται με τις ασφάλειες (ILS) προσφέρουν μη συσχετιζόμενο εισόδημα και αξιοποιούν την αναποτελεσματικότητα των αγορών ασφαλιστικών παροχών και αντασφάλισης.

- Οι εξασφαλισμένες δανειακές υποχρεώσεις (CLOs – Collateralized Loan Obligation) είναι μια πολλά υποσχόμενη ευκαιρία, δεδομένου ότι τα χαμηλότερα άμεσα επιτόκια (overnight rates) ωφελούν άμεσα τον δανειολήπτη και μια ισχυρότερη οικονομία και σε συνδυασμό με χαμηλότερο περιθώριο χρηματοδότησης από τις αγορές ομολόγων, συνεπάγονται πολύ ελκυστικές δυνατότητες απόδοσης.

Το Private debt premium είναι υψηλότερο, ενώ η σχετική αξία ευνοεί τα secured debts

Το infrastructure equity είναι ένας άλλος κλάδος που προσφέρει δυνατότητες για υψηλά εισοδήματα και ελκυστικές αποδόσεις, λόγω της αυξανόμενης οικονομικής βιωσιμότητας, των σταθερών ταμειακών ροών και της συσχέτισης με τον πληθωρισμό που έχουν τα περιουσιακά στοιχεία ανανεώσιμων πηγών ενέργειας.

© Schroders Capital

Οι επενδύσεις σε ανανεώσιμες πηγές ενέργειας βρίσκονται σε μια αγορά που χαρακτηρίζεται από αναπροσαρμοσμένες αποδόσεις που οδηγούνται από υψηλότερα επιτόκια και μειωμένα διαθέσιμα κεφάλαια μετά από μια διόρθωση στην άντληση κεφαλαίων (fundraising). Αυτό δημιουργεί ένα κενό προσφοράς-ζήτησης μεταξύ των διαθέσιμων κεφαλαίων και των αναγκαίων έργων ανάπτυξης ανανεώσιμων πηγών ενέργειας για την επίτευξη του net zero στόχου. Αυτό παρουσιάζει ευκαιρίες για στρατηγικές που επωφελούνται από την ενεργό διαχείριση και έχουν δυνατότητα να επιτύχουν βελτιωμένες ταμειακές ροές σε όλο το φάσμα που αφορά την ενεργειακή μετάβαση, από λειτουργικά περιουσιακά στοιχεία Core/Core+ μέχρι και στοχευμένη ανάπτυξη νέων τεχνολογιών.

Οι πρόσφατες διορθώσεις της αγοράς των ακινήτων βελτίωσαν τις αποδόσεις σε κλάδους με περιορισμένη προσφορά, όπως τα logistics και οι πολυτελείς χώροι γραφείων. Καθώς το κόστος κατασκευής παραμένει υψηλό και η χρηματοδότηση περιορισμένη, η έλλειψη ακινήτων υψηλής ποιότητας που συμμορφώνονται με τα πρότυπα ESG υποστηρίζει τα υπάρχοντα ακίνητα και τους επιτρέπει να έχουν σταθερό εισόδημα από ενοίκια εφόσον υπάρχει αυξανόμενη ζήτηση και οι ρυθμιστικές αρχές απαιτούν βιώσιμες υποδομές.

Όπως σημειώθηκε παραπάνω, οι ευκαιρίες είναι διαθέσιμες σε όλες τις αγορές ακινήτων, με αναπροσαρμοσμένες τιμές που δημιουργούν ελκυστικά σημεία εισόδου για πρόσβαση στα παραδοσιακά οφέλη της ακίνητης περιουσίας ως πηγή ισχυρού, μακροπρόθεσμου εισοδήματος. Οι αγορές του Ηνωμένου Βασιλείου και των σκανδιναβικών αγορών βρίσκονται στο επίκεντρο του ενδιαφέροντος, ακολουθούμενες από τις αγορές των ΗΠΑ και επιλεγμένες αγορές της Ευρώπης.

Ανθεκτικότητα χαρτοφυλακίου

Σε ένα ολοένα και πιο ασταθές οικονομικό και γεωπολιτικό περιβάλλον, οι ιδιωτικές αγορές επιδεικνύουν μοναδική ανθεκτικότητα λόγω των διαρθρωτικών και στρατηγικών χαρακτηριστικών τους, των διαφοροποιημένων risk premia και του μακροπρόθεσμου ορίζοντά τους. Αυτά τα περιουσιακά στοιχεία προσφέρουν προστασία έναντι των διακυμάνσεων των παραδοσιακών αγορών, παρέχοντας σταθερότητα.

Επιπλέον, χάρη στη συγκέντρωση των επενδύσεων σε κλάδους που υποεκπροσωπούνται στις δημόσιες αγορές, όπως, για παράδειγμα, η υγειονομική περίθαλψη, οι υποδομές ανανεώσιμων πηγών ενέργειας, η ανατρεπτική τεχνολογία και η μικροχρηματοδότηση, οι ιδιωτικές αγορές προσφέρουν διαφοροποιημένη έκθεση που συμβάλει σε διαφοροποίηση του χαρτοφυλακίου. Αυτός ο συνδυασμός των κλάδων δίνει τη δυνατότητα στους επενδυτές να κερδίσουν από τη μη συσχετισμένη ανάπτυξη τους, παρέχοντας επιπλέον προστασία από τους κυκλικούς κινδύνους.

Ως παράδειγμα της ανθεκτικότητας που προσφέρουν οι ιδιωτικές αγορές, η πρόσφατη μελέτη μας ανέδειξε τις ισχυρές ιστορικές αποδόσεις των ιδιωτικών επενδύσεων, ειδικά του τμήματος μικρομεσαίων εξαγορών (small to mid-sized buyouts), όπου υπεραποδίδουν κατά τη διάρκεια πτώσης των αγορών. Μεταξύ άλλων, αυτή η ανθεκτικότητα προκύπτει από ένα διαφορετικό συνδυασμό κλάδων σε σύγκριση με τις μετοχές και τις μακροπρόθεσμες δομές κεφαλαίων (long-term capital structures) που επιτρέπουν στους διαχειριστές να διακρατούν επενδύσεις και να συνεχίζουν τις τοποθετήσεις τους εν μέσω διαταραχών των αγορών. Είναι σημαντικό, σε αντίθεση με τις μετοχές, οι ιδιωτικές επενδύσεις αποφεύγουν τις ημερήσιες διακυμάνσεις των τιμών, προσφέροντας πιο σταθερές αποτιμήσεις με βάση τα θεμελιώδη στοιχεία ενεργητικού.

Απαλλαγή από τις εκπομπές διοξειδίου του άνθρακα

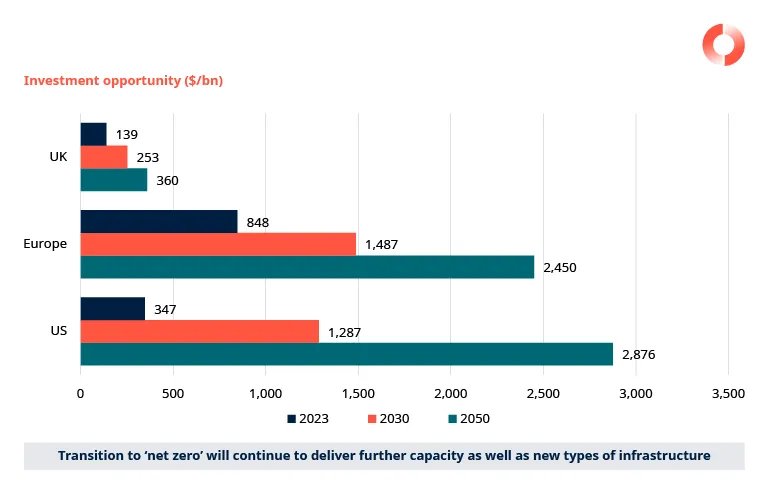

Παρά τη ρητορική της επερχόμενης κυβέρνησης στις ΗΠΑ, οι αναλυτές αναμένουν ότι η απαλλαγή από τις εκπομπές διοξειδίου του άνθρακα θα συνεχίσει να αποτελεί καθοριστικό θέμα παγκοσμίως το 2025, με γνώμονα την συνδυαστική λογική που αφορά οικονομικούς, γεωπολιτικούς και περιβαλλοντικούς λόγους. Οι ιδιωτικές αγορές διαδραματίζουν κρίσιμο ρόλο στη χρηματοδότηση ανανεώσιμων πηγών ενέργειας, βιώσιμων υποδομών και καινοτόμων τεχνολογιών για το κλίμα και το περιβάλλον, παρέχοντας επενδυτικές ευκαιρίες που ευθυγραμμίζονται με τους περιβαλλοντικούς στόχους και παρουσιάζουν μακροπρόθεσμες ευκαιρίες εισοδήματος και απόδοσης.

Επενδυτικές ευκαιρίες σε ανανεώσιμες πηγές ενέργειας σε αγορές-στόχους

© Schroders Capital

Πέρα από τις παραδοσιακές ανανεώσιμες πηγές ενέργειας, οι νέες τεχνολογίες ενεργειακής μετάβασης, όπως το «πράσινο» υδρογόνο, οι υποδομές φόρτισης ηλεκτρικών οχημάτων και οι λύσεις θέρμανσης κερδίζουν έδαφος. Αυτές οι καινοτομίες καλύπτουν βασικές ανάγκες απαλλαγής από τις ρυπογόνες εκπομπές σε κλάδους όπως οι μεταφορές, η βαριά βιομηχανία και τα ακίνητα.

Καθώς αυτοί οι αναδυόμενοι κλάδοι αναπτύσσονται, θα προσφέρουν δυνητικά βελτιωμένο προφίλ απόδοσης για τους πρώτους επενδυτές που συνέβαλαν στην παροχή καινοτόμων λύσεων στον τομέα της ενεργειακής μετάβασης.

Τα data centers θα αυξήσουν τη ζήτηση για ανανεώσιμη ενέργεια

Με την άνοδο της τεχνητής νοημοσύνης και την αυξημένη ψηφιοποίηση, τα κέντρα δεδομένων (data centers) αποτελούν σημαντική κινητήρια δύναμη αναζήτησης ηλεκτρικής ενέργειας που αυξάνεται ραγδαία σε όλο τον κόσμο. Η τροφοδοσία των κέντρων δεδομένων που ωθείται από την έκρηξη της τεχνητής νοημοσύνης δικαιολογεί την υπεραξία των «πράσινων» ηλεκτρονίων που δημιουργούνται από καθαρές πηγές ενέργειας. Οι ιδιωτικές αγορές είναι καθοριστικές για την υποστήριξη της στροφής προς τις ανανεώσιμες πηγές ενέργειας για αυτές τις εγκαταστάσεις, παρέχοντας ταυτόχρονα απόδοση της επένδυσης και ευθυγράμμιση με τους στόχους βιωσιμότητας.

Οι ιδιωτικές αγορές υποστηρίζουν επίσης τη μετάβαση σε μια κυκλική οικονομία μέσω επενδύσεων στην ανακύκλωση, τη μείωση των αποβλήτων και την αποδοτικότητα των φυσικών πόρων. Επιπλέον, οι επενδύσεις σε ασφαλιστικές λύσεις για το κλίμα είναι ζωτικής σημασίας για τη βελτίωση της προσαρμογής και της ανθεκτικότητας στις αλλαγές του κλίματος, μετριάζοντας τους κινδύνους που σχετίζονται με αυτές.

Επιπλέον, οι μικροχρηματοδοτήσεις προωθούν τη χρηματοοικονομική ένταξη και παρέχουν σταθερές, μη συσχετισμένες αποδόσεις που επωφελούνται από την ισχυρή ζήτηση χρηματοδότησης στον τομέα των πολύ μικρών, μικρών και μεσαίων επιχειρήσεων στις αναδυόμενες αγορές, λόγω ευνοϊκών δημογραφικών στοιχείων καθώς και τάσεων μετασχηματισμού, όπως η ψηφιοποίηση.

Διαβάστε επίσης

Η σιγουριά της Κομισιόν για το ρωσικό αέριο και οι ελληνικές υποδομές LNG

Επιτροπή Ανταγωνισμού: Διευθέτηση 1,08 εκατ. με 17 εταιρείες κτηματογράφησης

Βιομεθάνιο: Πόσο ρεαλιστικό είναι το σχέδιο μετατροπής μονάδων βιοαερίου