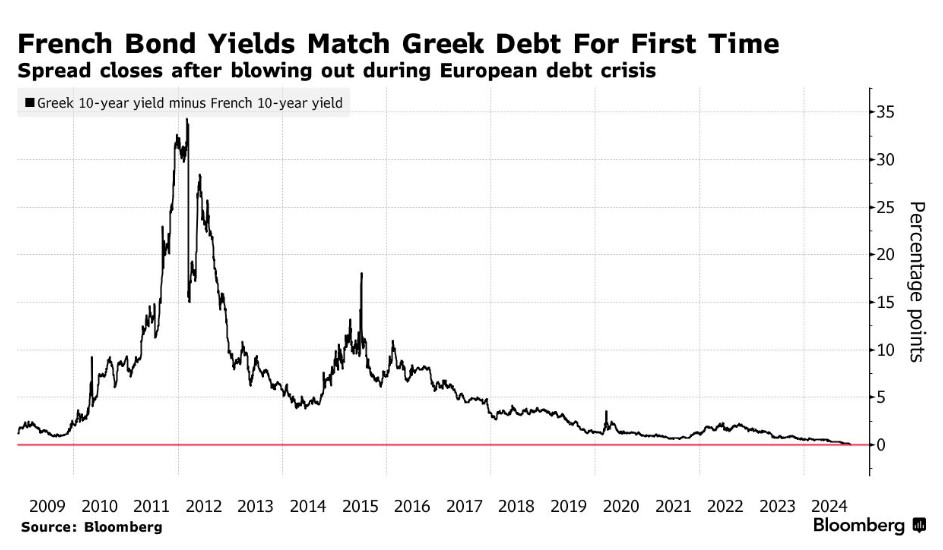

Υπενθυμίζεται ότι στην κορύφωση των προβλημάτων της Ελλάδας, το 2012, τα 10ετή ομόλογά της είχαν απόδοση πάνω από 30 ποσοστιαίες μονάδες μεγαλύτερη από το γαλλικό χρέος. Από τότε, η απόδοσή τους έχει ακολουθήσει ανοδική πορεία, καθώς η χώρα μας ανακάμπτει από την κρίση, κερδίζοντας ξανά την επενδυτική βαθμίδα πέρυσι, σημειώνει το Bloomberg.

Την Τρίτη ο Μισέλ Μπαρνιέ δήλωσε ότι η χώρα θα αντιμετωπίσει μια «καταιγίδα» στις χρηματοπιστωτικές αγορές αν οι νομοθέτες απορρίψουν τις προτάσεις της κυβέρνησής του και τον καταψηφίσουν. Η πολιτική επιβίωση του πρωθυπουργού εξαρτάται από το αν η Μαρίν Λεπέν θα υποστηρίξει πιθανή πρόταση μομφής όταν παρουσιάσει τις τελικές εκδοχές των νομοσχεδίων για τον προϋπολογισμό του 2025 και την κοινωνική ασφάλιση τις επόμενες ημέρες και εβδομάδες.

Τα οικονομικά της Γαλλίας πρόκειται να περάσουν από αυστηρό έλεγχο από την S&P Global την Παρασκευή, κάτι που θα μπορούσε να αποτελέσει τον επόμενο καταλύτη για τις κινήσεις της αγοράς, μετά την αρνητική προοπτική που της έδωσαν οι Fitch και Moody’s τον περασμένο μήνα.

Οι Γάλλοι αξιωματούχοι έχουν παρατηρήσει αύξηση του κόστους δανεισμού της κυβέρνησης σε σχέση με τους ομολόγους τους από τότε που ο πρόεδρος, Εμανουέλ Μακρόν, ανακοίνωσε πρόωρες εκλογές τον Ιούνιο. Το πριμ απόδοσης σε σχέση με το γερμανικό χρέος, το σημείο αναφοράς της περιοχής, έχει αυξηθεί κατά 33 μονάδες βάσης φέτος, φτάνοντας τις 87 μονάδες βάσης, αγγίζοντας το υψηλότερο επίπεδο από το 2012 την Τετάρτη.

Ωστόσο, υπογραμμίζει το Bloomberg, το μικρό μέγεθος της ελληνικής αγοράς ομολόγων καθιστά δύσκολη την πραγματική σύγκριση. Το ελληνικό δημόσιο χρέος, που πληροί τις προϋποθέσεις για έναν βασικό δείκτη, ανέρχεται σε λίγο πάνω από 80 δισεκατομμύρια ευρώ, σε σύγκριση με πάνω από 1,8 τρισεκατομμύριο ευρώ για τη Γαλλία.

Παρ’ όλα αυτά, το γεγονός ότι οι αποδόσεις των γαλλικών ομολόγων ισοφαρίζουν ή ξεπερνούν αυτές των τριών από τις τέσσερις λεγόμενες χώρες PIGS -ο όρος που χρησιμοποιείται για να περιγράψει τις οικονομίες της περιοχής που επλήγησαν από την κρίση (Πορτογαλία, Ιταλία, Ελλάδα και Ισπανία)- αποτελεί ένα συμβολικό προειδοποιητικό μήνυμα για τον Μακρόν. Ορισμένοι στην αγορά, όπως η Allianz Global Investors, βλέπουν κίνδυνο οι γαλλικοί τίτλοι να αποδώσουν σύντομα τα ίδια με τους ιταλικούς, όπου το 10ετές χρέος φέρει πλέον μόνο ένα πριμ 39 μονάδων βάσης σε σχέση με τον γείτονά του.

«Οι λεγόμενες χώρες PIGS αναγκάστηκαν να προχωρήσουν σε διαρθρωτικές μεταρρυθμίσεις μετά την ευρωπαϊκή κρίση, κάτι που τελικά απέδωσε», δήλωσε η Σόνια Ρενό, από την ABN Amro Bank NV στο Άμστερνταμ. «Η Γαλλία ποτέ δεν προχώρησε σε τέτοιες μεταρρυθμίσεις και σήμερα πρέπει να πληρώσει τον λογαριασμό γι’ αυτό».

Διαβάστε επίσης

Τράπεζες: Μειώνουν προμήθειες και χρεώσεις από το 2025

Οι κερδισμένοι του 2025: Ποιοι θα πληρώσουν μειωμένους φόρους

Έξυπνες Γέφυρες: Υπεγράφη η πέμπτη σύμβαση, στο τιμόνι η ΤΕΡΝΑ