«Πονοκέφαλο» προκαλεί στη Fed η επικράτηση του Ντόναλντ Τραμπ στις προεδρικές εκλογές των ΗΠΑ, εντείνοντας την αβεβαιότητα για τις προοπτικές της αμερικανικής οικονομίας, κάτι που μπορεί να αλλάξει τη συλλογιστική με την οποία κινείται η Ομοσπονδιακή Τράπεζα τους επόμενους μήνες.

Τα ερωτήματα εντείνονται σχετικά με το πόσο σκληρά θα μπορούσε να πιέσει ο νέος πρόεδρος την κεντρική τράπεζα των ΗΠΑ κατά τη δεύτερη θητεία του στον Λευκό Οίκο, καθώς από νωρίς την Τετάρτη η Wall Street πανηγυρίζει τη νίκη Τραμπ με άνοδο 1.300 μονάδων του δείκτη Dow Jones, με κέρδη άνω του 3%, καλύπτοντας τις ανησυχίες που υποβόσκουν.

Στην εκστρατεία του ο Τραμπ υποσχέθηκε να επιβάλει δασμούς επιθετικά εις βάρος των εμπορικών εταίρων των ΗΠΑ, να απελάσει εκατομμύρια μετανάστες χωρίς έγγραφα και να παρατείνει τις φορολογικές περικοπές που έφερε το 2017 στην προηγούμενη θητεία του.

Αυτές οι πολιτικές, εάν εφαρμοστούν, θα μπορούσαν να ασκήσουν ανοδική πίεση στις τιμές, ενισχύοντας τον πληθωρισμό, τους μισθούς και το ομοσπονδιακό έλλειμμα του προϋπολογισμού, σύμφωνα με εκτιμήσεις αρκετών διεθνών αναλυτών.

Αυτό θα περιέπλεκε τη δουλειά της Fed, καθώς οι αξιωματούχοι επιδιώκουν να μειώσουν τον πληθωρισμό στον στόχο του 2%, προστατεύοντας παράλληλα την αγορά εργασίας. Μέσα σε αυτήν την ευαίσθητη ισορροπία, η κεντρική τράπεζα θα μπορούσε να μπλεχτεί σε ένα άβολο πολιτικό γαϊτανάκι, εάν ο Τραμπ ακολουθήσει το προηγούμενο μοτίβο της δημόσιας επίθεσης κατά του προέδρου της Fed, Τζερόμ Πάουελ.

Την Πέμπτη οι αξιωματούχοι της Fed αναμένεται από τους περισσότερους αναλυτές της αγοράς ότι δεν θα εκπλήξουν και θα μειώσουν το βασικό επιτόκιο κατά 25 μονάδες βάσης, έπειτα από μείωση κατά μισή ποσοστιαία μονάδα τον Σεπτέμβριο.

Κυκλοφορεί η πρόβλεψη για μία ακόμη περικοπή επιτοκίων κατά 25 μονάδες βάσης τον Δεκέμβριο και μία επιπλέον πλήρη ποσοστιαία μονάδα μειώσεων το 2025, σύμφωνα με τη συγκλίνουσα εκτίμηση των αναλυτών, που δημοσιεύθηκε τον Σεπτέμβριο.

Αλλά τώρα βλέπουν μόνο δύο ακόμη μειώσεις επιτοκίων το επόμενο έτος, αντί για τις τέσσερις που είχαν προβλέψει οι υπεύθυνοι χάραξης πολιτικής της Fed τον Σεπτέμβριο, σύμφωνα με το Reuters.

Αυτό θα έφερνε το επιτόκιο πολιτικής στο εύρος 3,75%-4,00%, μία ποσοστιαία μονάδα χαμηλότερο από σήμερα και πιθανότατα όχι πιο κάτω. Τον Σεπτέμβριο οι περισσότεροι υπεύθυνοι χάραξης πολιτικής της Fed περίμεναν ότι το επιτόκιο πολιτικής θα τελείωνε το 2025 κάτω από το 3,5%.

Ωστόσο, εγείρεται ξανά το ερώτημα για τους υπεύθυνους χάραξης πολιτικής, πότε και πόσο να περικόψουν τα επιτόκια, ίσως πιο προσεκτικά, καθώς αξιολογούν πώς «οι οικονομικές προτάσεις του Τραμπ θα μετατραπούν σε πραγματικές πολιτικές και δράσεις», δήλωσε ο Ντέρεκ Τανγκ, οικονομολόγος στο LH Meyer/Monetary Policy Analytics.

«Δεν αποκλείεται να πιστεύουν ότι μπορεί να έχουμε υψηλότερο κίνδυνο πληθωρισμού τα επόμενα χρόνια με τους δασμούς ή τη χαμηλότερη μετανάστευση», είπε ο Τανγκ. «Η ψυχολογία τους μπορεί να είναι ότι “με το να περικόψουμε λίγο πιο αργά, αυτό μας δίνει λίγο περισσότερο χρόνο για να παρατηρήσουμε τι συμβαίνει στην πραγματικότητα με τις προσδοκίες για τον πληθωρισμό και την αγορά εργασίας“».

Ισχυρότερα από τα αναμενόμενα οικονομικά στοιχεία από τη συνεδρίαση του Σεπτεμβρίου επαναφέρουν σταδιακά τις προσδοκίες για μια πιο ρηχή πορεία μείωσης των επιτοκίων. Αυτή η αλλαγή άποψης κερδίζει κάποιο έδαφος, μετά τη νίκη Τραμπ.

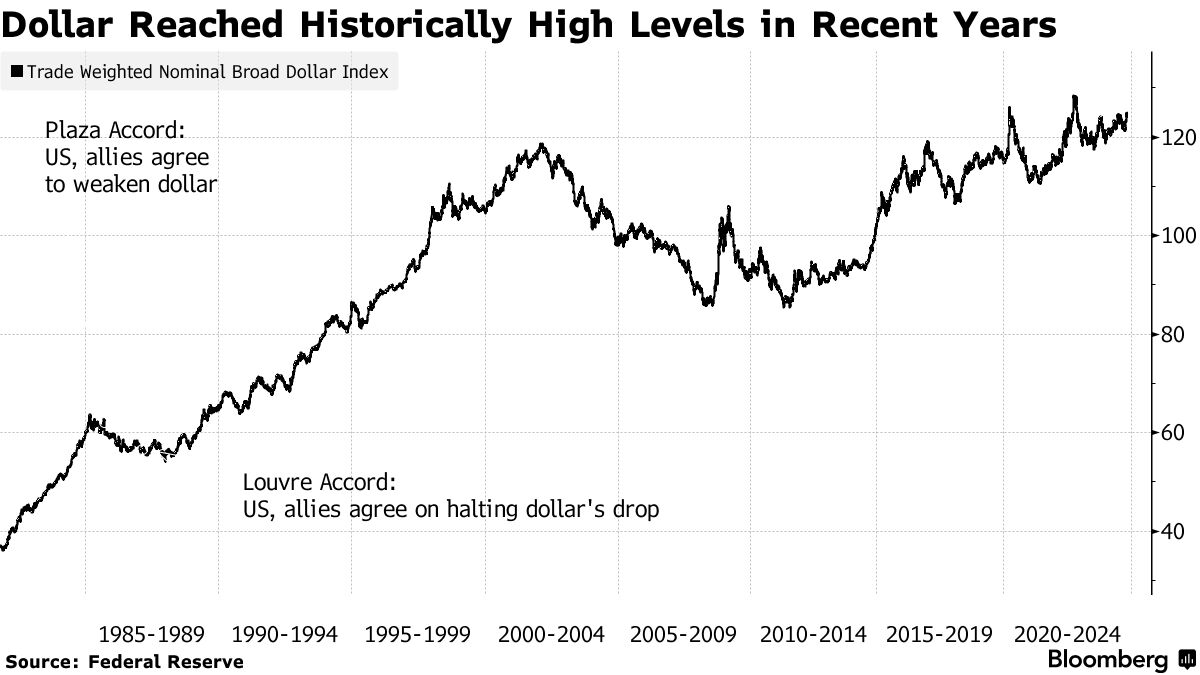

Οικονομολόγοι λένε ότι οι πολιτικές Τραμπ είναι πιθανό να οδηγήσουν σε ταχύτερη οικονομική ανάπτυξη και πιο σφιχτή αγορά εργασίας, που, μαζί με το υψηλότερο κόστος εισαγωγής, θα ασκούσε ανοδική πίεση στις τιμές, καθώς το δολάριο καλπάζει, την ίδια ώρα που ανοίγει έντονη συζήτηση για την κυριαρχία του στον πλανήτη εν μέσω ανταγωνιστικών δυνάμεων.

Αρκετοί οικονομολόγοι της Wall Street ανέφεραν την Τετάρτη αυτούς τους κινδύνους και βλέπουν λιγότερες μειώσεις επιτοκίων της Fed το επόμενο έτος.

Καλπάζει το δολάριο ©Bloomberg

Διχασμός Τραμπ – Fed για τα επιτόκια

Παράλληλα, ο Πάουελ είναι σχεδόν βέβαιο ότι θα αντιμετωπίσει ερωτήσεις σχετικά με το πώς οι εκλογές επηρεάζουν τις προοπτικές της Fed, όταν θα δώσει συνέντευξη Τύπου την Πέμπτη, μετά την ανακοίνωση για τα επιτόκια.

Ο επικεφαλής της Fed αντιμετωπίστηκε συχνά με οργή από τον Τραμπ κατά την πρώτη του προεδρική θητεία. Αυτές οι ατάκες συνεχίστηκαν, με τον Τραμπ μόλις τον Αύγουστο να επικρίνει τον Πάουελ ότι κινήθηκε με τα επιτόκια «λίγο πολύ νωρίς και λίγο πολύ αργά» στις αποφάσεις νομισματικής πολιτικής.

Ο Τραμπ είπε επίσης ότι πιστεύει ότι οι πρόεδροι θα έπρεπε να έχουν «μιλήσει» για την πολιτική επιτοκίων της Fed και πρότεινε παρέμβαση για πολιτικούς λόγους όταν μειώθηκαν τα επιτόκια από τον Πάουελ κατά μισή ποσοστιαία μονάδα, πάνω από το συνηθισμένο, τον Σεπτέμβριο.

Σε συνέντευξή του τον Οκτώβριο στο Bloomberg ο Τραμπ είπε ότι δεν πιστεύει ότι θα πρέπει να μπορεί να διατάζει τη Fed τι να κάνει, αλλά έχει το δικαίωμα να σχολιάζει την κατεύθυνση των επιτοκίων που επιλέγει.

Το σύνολο της ρητορικής του, εντούτοις, πυροδότησε εικασίες ότι θα μπορούσε να επιδιώξει να περιορίσει την αυτονομία της Fed και να ανατρέψει μια πρακτική δεκαετιών, που επιτρέπει στην κεντρική τράπεζα να ασκεί νομισματική πολιτική «ανεξάρτητα» από την εκτελεστική εξουσία. Κατά τη διάρκεια της πρώτης θητείας του ο Τραμπ εξέταζε ακόμα και την απόλυση του Τζ. Πάουελ από το τιμόνι της κεντρικής τράπεζας των ΗΠΑ, μια κίνηση που θα ήταν άνευ προηγουμένου και νομικά αμφισβητήσιμη, σύμφωνα με νομικούς παράγοντες.

Ωστόσο, η Fed έχει δικλίδες ασφαλείας για προστασία από προεδρικές παρεμβάσεις. Ο διορισμός προέδρου στο Συμβούλιο των Διοικητών της Fed πρέπει να επιβεβαιώνεται από τη Γερουσία και οι επιτροπές του Κογκρέσου διατηρούν την εποπτεία της κεντρικής τράπεζας, για παράδειγμα. Ο Πάουελ και άλλοι αξιωματούχοι έχουν επανειλημμένα διαβεβαιώσει το κοινό ότι στοχεύουν να μείνουν μακριά από την κομματική πολιτική εμπλοκή και δεν λαμβάνουν υπόψη τους πολιτικούς παράγοντες κατά τον καθορισμό της νομισματικής πολιτικής.

Ποιους αξιωματούχους της Fed μπορεί να απολύσει ο Τραμπ

Ωστόσο, οι δημόσιες επικρίσεις εις βάρος του προέδρου στη Fed μπορεί να σπείρουν αμφιβολίες, δήλωσε η Σάρα Μπίντερ, καθηγήτρια Πολιτικών Επιστημών στο Πανεπιστήμιο Τζορτζ Ουάσιγκτον.

«Υπάρχει σίγουρα αυτή η δομική ανεξαρτησία», είπε ο Μπίντερ. Αλλά «κανένας βαθμός θεσμικών δομικών εγγυήσεων δεν μπορεί να τον προστατεύσει εάν οι άνθρωποι αρχίσουν να αμφιβάλλουν ότι θα κάνει αυτό που λέει ότι πρόκειται να κάνει».

Μερικοί από τους συμβούλους του Τραμπ προσπαθούν να υποβαθμίσουν τις ανησυχίες ότι ο Τραμπ μπορεί να επιδιώξει να παρέμβει στη Fed.

«Η εντύπωσή μου: δεν θέλει να είναι στο δωμάτιο. Θέλει απλώς να είναι μια φωνή που ακούγεται», δήλωσε ο Σκοτ Μπέσεντ, υψηλόβαθμος οικονομικός σύμβουλος του Τραμπ και διευθύνων σύμβουλος στο hedge fund Key Square Group. «Κατανοεί ότι η ανεξαρτησία της κεντρικής τράπεζας διασφαλίζει τις μακροπρόθεσμες προσδοκίες για τον πληθωρισμό, οι οποίες εδραιώνουν τα μακροπρόθεσμα επιτόκια», είπε σε συνέντευξή του τον Οκτώβριο στο Bloomberg.

Ο Κέβιν Χάσετ, ο οποίος διετέλεσε πρόεδρος της Επιτροπής Οικονομικών Συμβούλων του Λευκού Οίκου κατά την πρώτη θητεία του Τραμπ, είπε σε συνέντευξή του στην Goldman Sachs, που κυκλοφόρησε τον Οκτώβριο, ότι οι υποψίες για σύμπραξη μεταξύ της Fed και της εκτελεστικής εξουσίας «πρέπει να ληφθούν σοβαρά υπόψη και η επόμενη κυβέρνηση θα πρέπει να επιλέξει μια ουδέτερη ηγεσία της Fed».

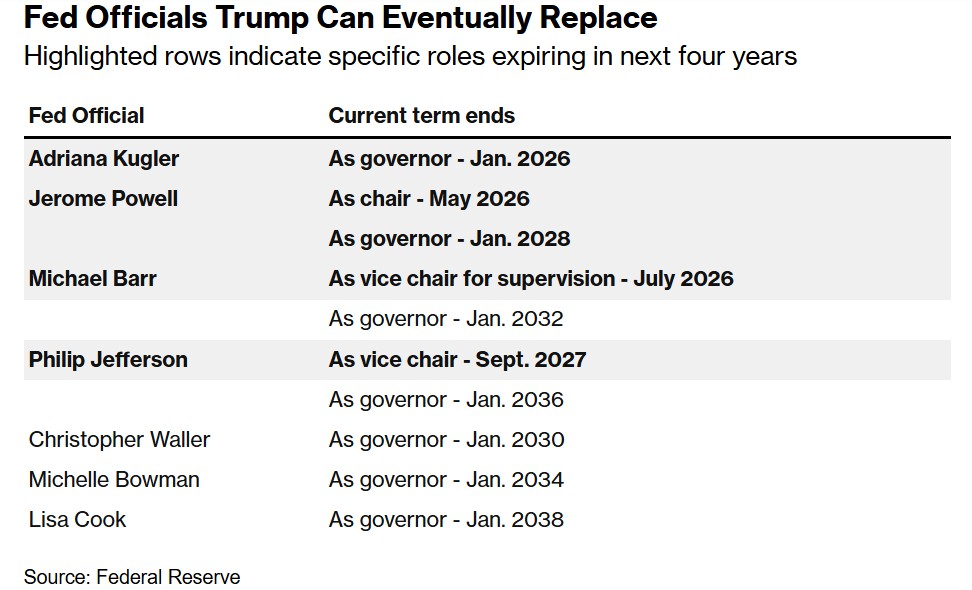

Ο πιο άμεσος τρόπος του Τραμπ να επηρεάσει τη Fed θα έρθει μέσω διορισμών βασικού προσωπικού τα επόμενα χρόνια. Έχει ήδη πει ότι δεν θα αντικαταστήσει τον Πάουελ, του οποίου η θητεία ως προέδρου λήγει τον Μάιο του 2026, ενώ υπάρχουν αξιωματούχοι της Fed τους οποίους ο Τραμπ μπορεί να αντικαταστήσει, καθώς λήγουν οι θητείες τους τα επόμενα τέσσερα χρόνια.

Πολλές πηγές κοντά στον Τραμπ, συμπεριλαμβανομένου του Μπέσεντ, είπαν ότι ο Χάσετ θα μπορούσε να είναι η τελική επιλογή του Τραμπ για την προεδρία, αναφέρει το Bloomberg.

Ποιους διοικητές της Fed μπορεί να απολύσει ο Τραμπ ©Bloomberg

Ο εκλεγμένος πρόεδρος θα μπορεί επίσης να ορίσει έναν αντιπρόεδρο για την εποπτεία -έναν ισχυρό ρυθμιστικό ρόλο που επιβλέπει τις μεγαλύτερες τράπεζες της χώρας, επενδυτικές και εμπορικές. Ο πρόεδρος Τζο Μπάιντεν κάλυψε τη θέση με τον Μάικλ Μπαρ, του οποίου η θητεία λήγει τον Ιούλιο του 2026.

Ο Μάικλ Μπαρ έχει επικριθεί σφοδρά από τους τραπεζικούς κολοσσούς της Wall street και τους Ρεπουμπλικανούς σχετικά με μια αρχική πρόταση για την ενίσχυση των κεφαλαίων που πρέπει να κρατούν οι τράπεζες. Η Fed κι άλλες ρυθμιστικές αρχές αναθεωρούν τώρα το σχέδιο.

Οι πρόσφατοι κάτοχοι της θέσης του Μπαρ παραιτήθηκαν λίγο μετά την εκλογή προέδρου από το αντίθετο κόμμα, έγραψε σε ερευνητικό σημείωμα του Οκτωβρίου ο Μάικλ Φερόλι, επικεφαλής οικονομολόγος για τις ΗΠΑ στην JPMorgan.

Εάν ο Μπαρ «ακολουθήσει αυτό το προηγούμενο μετά τη νίκη του Τραμπ, τότε ο νέος πρόεδρος για την εποπτεία των τραπεζών θα μπορούσε να επηρεάσει γρήγορα τη ρυθμιστική πολιτική, ακόμα κι αν η επιρροή του στη νομισματική πολιτική είναι λιγότερο άμεση», είπε ο Φερόλι.

Ψηλώνουν οι αποδόσεις των αμερικανικών κρατικών ομολόγων ©Bloomberg

Αγκάθια, δημοσιονομικές προκλήσεις και πληθωρισμός

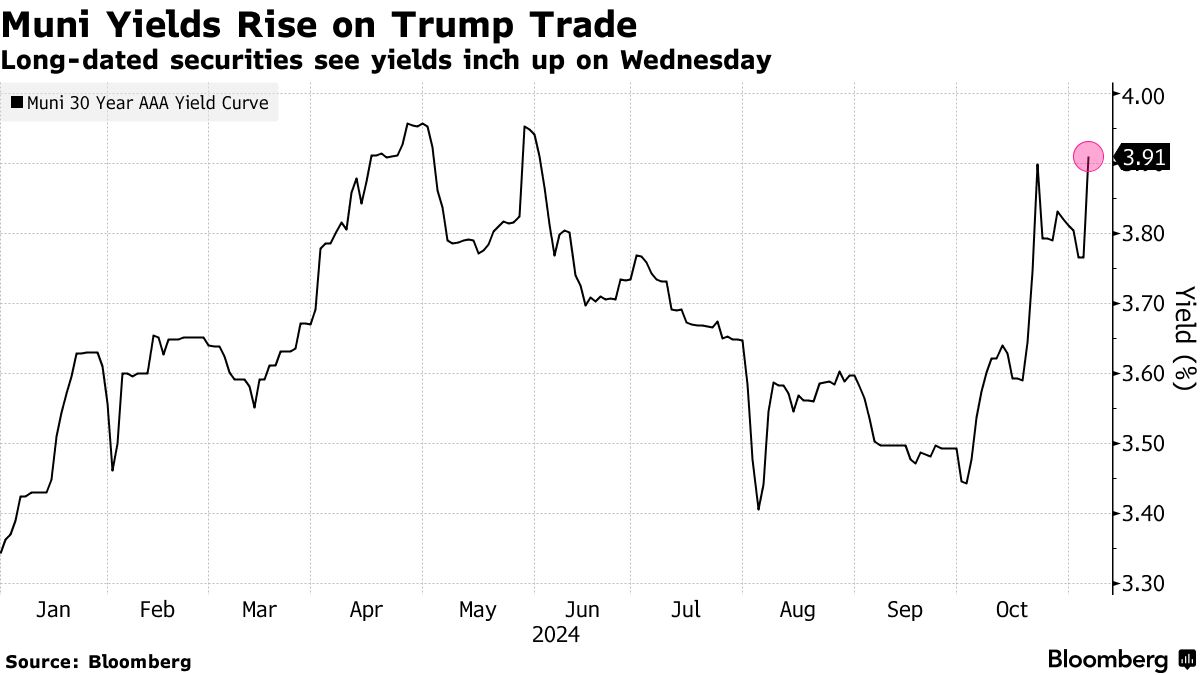

Ο νεοεκλεγείς πρόεδρος των ΗΠΑ, Ντόναλντ Τραμπ, θα αντιμετωπίσει δημοσιονομικές προκλήσεις που θα μπορούσαν να απειλήσουν τη θέση της χώρας στις παγκόσμιες αγορές ομολόγων, περιορίζοντας την όρεξη των επενδυτών για αμερικανικούς κρατικούς τίτλους, με αποτέλεσμα να αυξάνεται το κόστος του δημόσιου δανεισμού.

Τα ελλείμματα του προϋπολογισμού των ΗΠΑ και τα επίπεδα του δημόσιου χρέους προβλεπόταν σε μεγάλο βαθμό να αυξηθούν με οποιονδήποτε υποψήφιο στις εκλογές της 5ης Νοεμβρίου, σύμφωνα με διάφορες εκτιμήσεις, αν και η Δημοκρατική Καμάλα Χάρις αναμενόταν να προσθέσει λιγότερο χρέος από τον Τραμπ.

Η προοπτική αύξησης των επιπέδων του δημόσιου χρέους, καθώς οι πιθανότητες υπέρ του Τραμπ κέρδιζαν κάποιο έδαφος τις τελευταίες εβδομάδες, βοήθησε ώστε να αυξηθούν οι αποδόσεις των αμερικανικών κρατικών ομολόγων, αφού πολλοί πιστεύουν ότι οι εμπορικές και φορολογικές πολιτικές Τραμπ θα αναζωπυρώσουν τον πληθωρισμό και θα επιδεινώσουν τη δημοσιονομική εικόνα των ΗΠΑ, μεταδίδει το Reuters.

Την Τετάρτη, όταν τα αποτελέσματα έδειξαν ότι ο Τραμπ κέρδισε τις εκλογές, οι αποδόσεις εκτινάχθηκαν υψηλότερα, με την απόδοση του 10ετούς να εκτινάσσεται έως και 4,479%.

Στο επίκεντρο των πιέσεων στα ομόλογα βρίσκεται η επαναξιολόγηση των προοπτικών για την αμερικανική νομισματική πολιτική και αυτό είναι που προκαλεί ρίγη σε πιθανή αστάθεια στις αποφάσεις της Fed.

Τα στοιχήματα για επιθετική χαλάρωση περιορίζονται, δεδομένου ότι η οικονομία των ΗΠΑ παραμένει εύρωστη και οι αξιωματούχοι της Fed αυτήν την εβδομάδα ακούγονται ήδη στην αγορά προσεκτικοί σχετικά με τον ρυθμό μελλοντικών μειώσεων επιτοκίων.

Διαβάστε επίσης

Η Apple αντιμέτωπη με νέο πρόστιμο από την Ευρωπαϊκή Ένωση

Shuibei: Πώς ένα ψαροχώρι έγινε η πρωτεύουσα του χρυσού στην Κίνα

Σιφναίος: Οι προκλήσεις για τη λειτουργία του Κάθετου Διαδρόμου