Οι μετοχές υποδέχονται στο πράσινο τις εκλογές στις ΗΠΑ, με τους επενδυτές να λαμβάνουν θέσεις για να δουν εάν θα είναι η Κάμαλα Χάρις ή ο Ντόναλντ Τραμπ στον Λευκό Οίκο και στο τιμόνι της αμερικανικής οικονομίας.

Ευρωπαϊκές αγορές και Wall Street ενισχύονται αλλά με δεδομένες τις όποιες διαφορές των δυο υποψηφίων στις θέσεις για την οικονομία το ενδεχόμενο μακράς αναμονής για το τελικό αποτέλεσμα θα μπορούσε να προκαλέσει ξανά μεγάλη αστάθεια στις αγορές χρήματος και κεφαλαίου.

Οι επενδυτές ζυγίζουν την αστάθεια στις αγορές, καθώς το αποτέλεσμα της κάλπης μπορεί να μην είναι σαφές για μέρες – ή ακόμα και εβδομάδες και βεβαίως θα μπορούσε να αμφισβητηθεί, εντείνοντας την κατάσταση αβεβαιότητας.

Ωστόσο, ιστορικά, ενώ η έλλειψη μιας ξεκάθαρης νίκης στις εκλογές των ΗΠΑ μπορεί να προκάλεσε αναταράξεις βραχυπρόθεσμα, σπάνια έχει σταματήσει τη μακροπρόθεσμη τάση της αγοράς για κέρδη.

Άρα από αυτή την άποψη, ο Λάρι Φινκ διευθύνων σύμβουλος της BlackRock, έχει δίκιο. Δεν έχει σημασία ποιος κερδίζει. Νικητής όλων των αμερικανικών «εκλογών» είναι η Wall Street.

Ο επικεφαλής της BlackRock, του μεγαλύτερου διαχειριστή περιουσιακών στοιχείων στον πλανήτη, ήταν ξεκάθαρος, όταν δήλωσε κατά τη διάρκεια της προεκλογικής περιόδου ότι «βαρέθηκε να ακούει πως αυτές είναι οι μεγαλύτερες εκλογές στη ζωή σας». Η πραγματικότητα, λέει ο Φινκ, «είναι ότι με τον καιρό, σε βάθος χρόνου, δεν έχουν σημασία».

Υπάρχουν κάποιες διαφορές μεταξύ Τραμπ και Χάρις σχετικά με το τι θα κάνουν τα επόμενα τέσσερα χρόνια στην οικονομία. Ωστόσο, κατά μία έννοια, το ποιος κερδίζει από τους δυο μονομάχους των Ρεπουμπλικανών και Δημοκρατικών στις ΗΠΑ δεν έχει σημασία για τα μεγαθήρια του χρηματοοικονομικού τομέα και των μεγάλων πολυεθνικών επιχειρήσεων της χώρας.

Τα οικονομικά σχέδια των δύο μονομάχων στις εκλογές των ΗΠΑ

Τα κύρια σημεία αυτού που ο Τραμπ αποκαλεί «Maganomics» περιλαμβάνουν πιο επιθετικούς δασμούς στις εισαγωγές από όλο τον κόσμο, ειδικά από την Κίνα και μια δρακόντεια καταστολή της μετανάστευσης. Η προεκλογική του ρητορική πιέζει επίσης για μεγαλύτερη πολιτική επιρροή στη νομισματική πολιτική και στις αποφάσεις της Fed για τα επιτόκια καθώς και στη χειραγώγηση του δολαρίου.

Ο Τραμπ ισχυρίζεται ότι «θα προσφέρει χαμηλούς φόρους, χαμηλούς ρυθμιστικούς κανόνες, χαμηλό ενεργειακό κόστος, χαμηλά επιτόκια και χαμηλό πληθωρισμό, έτσι ώστε όλοι να μπορούν να αγοράσουν τρόφιμα, ένα αυτοκίνητο και ένα όμορφο σπίτι».

Οι νέες φορολογικές του περικοπές απλώνονται από τις υπερωρίες, τα φιλοδωρήματα και τις συνταξιοδοτικές παροχές, έως τις τεράστιες συνολικές περικοπές φόρων για ιδιώτες και εταιρείες, μειώνοντας δραστικά τους φόρους για τους πολύ πλούσιους.

Ο Τραμπ ισχυρίζεται ότι αυτές οι φορολογικές περικοπές για τους βαθύπλουτους και τις μεγάλες εταιρείες θα τονώσουν τις επενδύσεις και την ανάπτυξη, με βάση το δόγμα του «trickle-down», δηλαδή εάν τα εισοδήματα και ο πλούτος για τους πλούσιους αυξηθούν, τότε θα ξοδέψουν περισσότερα και έτσι τα οφέλη θα «περάσουν» σε όλους τους υπόλοιπους πολίτες.

Όμως τα στοιχεία δείχνουν το αντίθετο. Τα τελευταία 50 χρόνια σημειώθηκε δραματική μείωση των φόρων στους πλούσιους στις προηγμένες δημοκρατίες. Και αρκετές μελέτες δείχνουν ότι αυτό έχει ελάχιστη ή καθόλου επίδραση στην οικονομική ανάπτυξη – και πολύ περισσότερο στην αύξηση της ανισότητας.

Σύμφωνα με έρευνα στο Kings College του Λονδίνου, βάσει ενός δείκτη φόρων στους πλούσιους σε 18 χώρες του Οργανισμού Οικονομικής Συνεργασίας και Ανάπτυξης (ΟΟΣΑ) μεταξύ 1965 και 2015, διαπιστώνει ότι οι περικοπές φόρων για τους πλούσιους οδηγούν σε υψηλότερη εισοδηματική ανισότητα τόσο βραχυπρόθεσμα όσο και μεσοπρόθεσμα, αλλά δεν έχουν καμία σημαντική επίδραση στην οικονομική ανάπτυξη ή την ανεργία.

Το κατά κεφαλήν ακαθάριστο εγχώριο προϊόν και τα ποσοστά ανεργίας ήταν σχεδόν πανομοιότυπα μετά από πέντε χρόνια σε χώρες που μείωσαν τους φόρους στους πλούσιους και σε αυτές που δεν μείωσαν τους φόρους στους πλούσιους, σύμφωνα με τη μελέτη. Αλλά η ανάλυση ανακάλυψε μια σημαντική αλλαγή: τα εισοδήματα των πλουσίων αυξήθηκαν πολύ πιο γρήγορα σε χώρες όπου οι φορολογικοί συντελεστές μειώθηκαν.

Ανησυχία για ελλείμματα και χρέος

Από την άλλη μεριά, οι επενδυτές ομολόγων και η Wall Street ανησυχούν ότι αυτές οι φορολογικές περικοπές, αν και πολύ ευπρόσδεκτες όπως λένε, θα μπορούσαν μόνο να αυξήσουν το τεράστιο έλλειμμα του κρατικού προϋπολογισμού και το χρέος του δημόσιου τομέα – κάτι που αποτελεί ανάθεμα για τον χρηματοοικονομικό σύστημα.

Η απάντηση του Τραμπ είναι ότι θα «πληρώσει» τις φορολογικές μειώσεις αυξάνοντας δραματικά τους δασμούς στις εισαγωγές. Ο Τραμπ σχεδιάζει να επιβάλει δασμούς 10% σε όλες τις εισαγωγές από τις ΗΠΑ και 60% στα αγαθά που προέρχονται από την Κίνα. Μιλάει για επιβολή δασμών τόσο υψηλών που θα του επιτρέψουν να τερματίσει εντελώς τον φόρο εισοδήματος!

Αλλά η ερευνητική ομάδα Penn Wharton Budget Model, έχει υπολογίσει ότι τα σχέδια του Τραμπ θα αυξήσουν το δημοσιονομικό έλλειμμα των ΗΠΑ κατά 5,8 τρισ. δολ. την επόμενη 10ετία. Ακόμη και το συντηρητικό think-tank, Tax Foundation, εκτίμησε ότι το νέο σχέδιό του να απαλλάξει τις υπερωρίες από τις ομοσπονδιακές εισφορές θα κόστιζε στις ΗΠΑ επιπλέον 227 δισ. δολ. σε χαμένα έσοδα την επόμενη δεκαετία.

Η καθησυχαστική ρήση του Λάρι Φινκ της Blackrock, ωστόσο, αφορά και την Κάμαλα Χάρις. Οι επιχειρήσεις και οι μεγάλες τράπεζες δεν χρειάζεται να ανησυχούν, διότι η υποψήφια των Δημοκρατικών δεν έχει καμία πρόθεση να εισαγάγει φόρο περιουσίας ή να αυξήσει τους εταιρικούς φόρους ή τους φόρους στα υψηλά εισοδήματα.

Αντίθετα, ο Μπάιντεν διατήρησε τις φορολογικές περικοπές που εισήγαγε ο Τραμπ στη θητεία του 2016-2020 και η Χάρις δεν θα το αλλάξει αυτό. Η ατζέντα οικονομικής πολιτικής της Χάρις ευθυγραμμίζεται σε μεγάλο βαθμό με την οικονομική πλατφόρμα του Μπάιντεν, με ορισμένες επιμέρους τροποποιήσεις σε τομείς όπως η υγεία και η ενέργεια.

Φυσικά, σε μια σειρά εκλογικές αναμετρήσεις οι επενδυτές στις αγορές έχουν βρεθεί σε λάθος δρόμο τα τελευταία χρόνια, από το δημοψήφισμα για το Brexit έως το εκλογικό σοκ των ΗΠΑ το 2016. Ως εκ τούτου, το λεγόμενο Trump-trading, που έχει εκτοξεύσει το δολάριο έναντι βασικών διεθνών νομισμάτων, μπορεί να γυρίσει τούμπα, θεωρητικά, εάν η Αντιπρόεδρος Καμάλα Χάρις αναδειχθεί νικήτρια.

Για τους «ταύρους» που αναλαμβάνουν ρίσκο, η ανθεκτική οικονομία των ΗΠΑ και η πρόθυμη για διευκολύνσεις Federal Reserve είναι λόγοι για ευφορία, ανεξάρτητα από το ποιος καταλαμβάνει τον Λευκό Οίκο, αναμένοντας την απόφαση για τα επιτόκια αυτή την Πέμπτη, δύο μέρες μετά τις εκλογές στις ΗΠΑ.

Γιγαντιαίες επενδυτικές τράπεζες, όπως η αμερικανική Citigroup υποστηρίζουν ότι είναι ανοιχτό το ερώτημα εάν οι επενδυτικές επιλογές που είναι ευαίσθητες στον Τραμπ θα εκτιναχθούν εκ νέου αν ο δισεκατομμυριούχος επιχειρηματίας εξασφαλίσει μια προεδρική επιστροφή.

Ωστόσο από την άλλη πλευρά, το ενδεχόμενο αμφισβήτησης του εκλογικού αποτελέσματος είναι ένας σημαντικός παράγοντας-μπαλαντέρ, σύμφωνα με την BlackRock που έχει προειδοποιήσει ότι οι επενδυτές δεν είναι επαρκώς προετοιμασμένοι για αυτό το δύσκολο ενδεχόμενο που κλονίζει τους θεσμούς.

Καλάθι μετοχών για τις εκλογές στις ΗΠΑ

Οι προσδοκίες για ένα ζωηρό μετεκλογικό τοπίο, κάτι που συνήθως ξεκινά όταν οι επενδυτές έχουν μια πιο ξεκάθαρη ανάγνωση σχετικά με την κατεύθυνση της πολιτικής, αυτή τη φορά είναι περιορισμένες. Ενώ ο δείκτης αναφοράς S&P 500 έπεσε τον περασμένο μήνα, έχει ήδη αυξηθεί κατά 20% φέτος, καθώς η ευφορία που βασίζεται στην υψηλή τεχνολογία με αιχμή τις Big Tech αφήνει τις αποτιμήσεις σε υψηλά επίπεδα.

Τα στοιχεία στα options υποδηλώνουν ότι οι traders τιμολογούν μια κίνηση 1,8% προς τη μια ή την άλλη κατεύθυνση για τον δείκτη S&P 500 την Τετάρτη, σύμφωνα με τον Στιούαρτ Κάιζερ επικεφαλής στρατηγικής συναλλαγών μετοχών της Citigroup. Οι διακυμάνσεις θα είναι πιθανότατα πιο εμφανείς σε μεμονωμένες μετοχές και κλάδους, όπως έχει συμβεί μέχρι στιγμής αυτή την προεκλογική περίοδο.

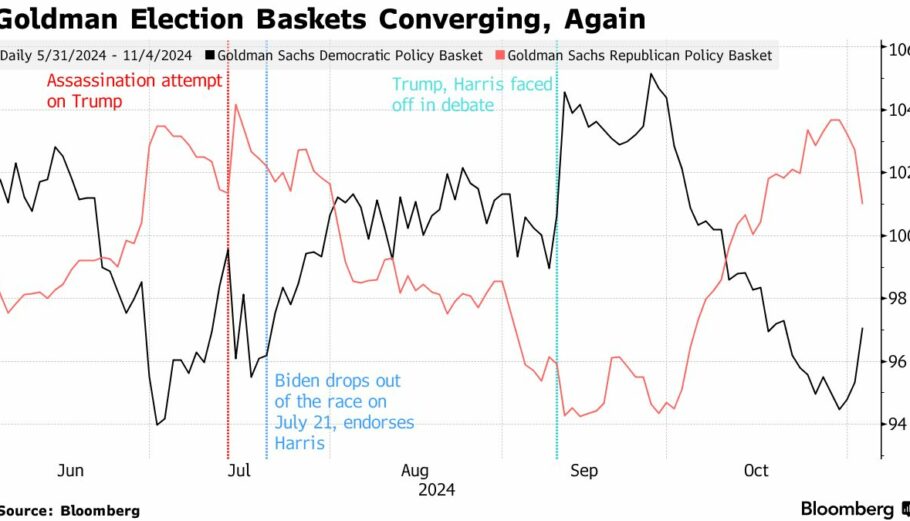

Δύο δείκτες της Coldman Sachs που ακολουθούν επενδύσεις οι οποίες συνδέονται ανάλογα με τη νίκη των Δημοκρατικών ή των Ρεπουμπλικανών δείχνουν ότι μετά από σταθερή άνοδο από τα τέλη Σεπτεμβρίου, το καλάθι που συνδέθηκε με μια νίκη Τραμπ άρχισε να εξασθενεί καθώς τελείωσε ο Οκτώβριος και εκείνο που συνδέθηκε με μια νίκη της Χάρις κερδίζει δυναμική.

Δύο δείκτες καλύπτει η Goldman Sachs για νίκη Χάρις ή Τραμπ ©Bloomberg

«Αυτό θα είναι ένα από τα πιο εύκολα εκλογικά αποτελέσματα προς επένδυση που έχουμε δει ποτέ, δεδομένης των αποκλίσεων στην οικονομική πολιτική μεταξύ των δύο υποψηφίων», δήλωσε ο Ντέιβιντ Βάγκνερ, διαχειριστής χαρτοφυλακίου στην Aptus Capital Advisors. «Ακόμη και αν δεν υπάρξει μεγάλη κίνηση στην αγορά μετά τις εκλογές σε επίπεδο δείκτη, πιθανότατα θα υπάρξει μεγάλη αστάθεια στη διασπορά τομέων και βιομηχανιών κάτω από την ομπρέλα του S&P 500».

Τράπεζες και εταιρείες υγειονομικής περίθαλψης, δύο βιομηχανίες υπό αυστηρή ρύθμιση, αντιμετωπίζουν τον κίνδυνο αυστηρότερου ελέγχου σε μια κυβέρνηση Χάρις. Εάν κερδίσει, οι ρυθμιστικές αρχές των ΗΠΑ υποστηρίζουν αναλυτές των ίδιων των τραπεζών ότι πιθανόν θα προχωρήσουν σε παρεμβάσεις σε κολοσσούς της Wall Street, όπως η Bank of America, η Goldman Sachs, η Citigroup, η Wells Fargo και η JPMorgan, αντιμετωπίζουν αύξηση 9% στις κεφαλαιακές απαιτήσεις στο πλαίσιο ενός σχεδίου που παρουσίασε η Fed τον περασμένο μήνα. Εάν κερδίσει ο Τραμπ, αυτή η προσπάθεια πιθανότατα θα αναβληθεί και θα αμβλυνθεί σημαντικά.

Οι ασφαλιστικές εταιρείες υγείας όπως η Centene και η UnitedHealth αντιμετωπίζουν προβλεπόμενη πτώση εσόδων 25 δισ. δολ. το 2026, εάν οι ενισχυμένες επιδοτήσεις στο πλαίσιο του Obamacare δεν παραταθούν όταν λήξουν στο τέλος του επόμενου έτους, σύμφωνα με το Bloomberg Intelligence. Υπό την Χάρις, οι επιδοτήσεις πιθανότατα θα παραταθούν, ενώ ο Τραμπ έχει υποσχεθεί κάποια στιγμή να καταργήσει τον νόμο.

Οι γίγαντες του φαρμακευτικού κλάδου μπορεί επίσης να αντιμετωπίσουν ισχυρότερη ρυθμιστική πίεση από μια κυβέρνηση της Χάρις, καθώς έχει προτείνει ένα ετήσιο ανώτατο όριο 2.000 δολαρίων στο κόστος για συνταγογραφούμενα φάρμακα.

Επίσης, όπως υποστηρίζουν παράγοντες της αγοράς, τα επιχειρηματικά deal μπορεί να αμφισβητηθούν υπό την Χάρις, εάν η Λίνα Χαν, η οποία επικεντρώνεται στην αντιμονοπωλιακή δράση, παραμείνει επικεφαλής της Ομοσπονδιακής Επιτροπής Εμπορίου. Η υπερσυγκέντρωση του κλάδου της υψηλής τεχνολογίας μπορεί επίσης να παραμείνει ένα διαρκές αντικείμενο ελέγχου.

Η θετική στάση των Δημοκρατικών για την καθαρή ενέργεια σημαίνει ότι μια νίκη της Χάρις θα ήταν καλά νέα για τις εταιρείες του κλάδου, συμπεριλαμβανομένων των κατασκευαστών ηλεκτρικών οχημάτων όπως η Rivian Automotive και η Lucid Group, οι φορείς εκμετάλλευσης δικτύων φόρτισης EV ChargePoint Holdings, Beam Global, Blink Charging και οι κατασκευαστές μπαταριών.

Διαβάστε επίσης

TikTok: Πόση ”πολιτική” επιτρέπεται τελικά στην πλατφόρμα

Εκλογές ΗΠΑ 2024: Ποιον ”θέλει” για νικητή η Wall Street

Οι στόχοι της ΟΕΤ Energy Technologies για τα οργανικά φωτοβολταϊκά