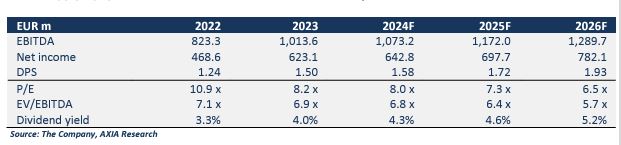

Στα 48,60 ευρώ από 43,10 ευρώ προηγουμένως ανεβάζει την τιμή-στόχο για την μετοχή της Mytilineos η Axia και επαναλαμβάνει τη σύσταση αγοράς για τον όμιλο. «Βλέπει» ενισχυμένη κερδοφορία. Προβλέπει αύξηση των EBITDA του ομίλου κατά 5,9% σε ετήσια βάση το 2024 στα 1,073 δισ. ευρώ και 1,17 δισ. ευρώ το 2025, και αύξηση καθαρών κερδών 3,2% στα 642,8 εκατ. ευρώ το 2024.

Όπως σημειώνεται στην ανάλυση, τον Απρίλιο του 2024, η Mytilineos ανακοίνωσε την υπογραφή συμφωνίας-πλαισίου με τη ΔΕΗ για την ανάπτυξη και κατασκευή ενός χαρτοφυλακίου φωτοβολταϊκών έργων σε τέσσερις χώρες (Ρουμανία, Βουλγαρία, Ιταλία και Κροατία) ισχύος έως 2,0GW, που αποτελούν ήδη μέρος του παγκόσμιου αγωγού της Mytilineos, με εκτιμώμενη αξία 2 δισ. ευρώ.

Η συμφωνία με τη ΔΕΗ, η οποία υπερβαίνει τον τρέχοντα αγωγό ΑΠΕ των 1,6GW που βρίσκεται υπό ανάπτυξη παγκοσμίως, ξεκλειδώνει σημαντική αξία για τη Mytilineos. Πρόκειται για τη μεγαλύτερη συμφωνία που έχει υπογράψει μέχρι σήμερα ο όμιλος, απορρέει η ανάπτυξη ενός σημαντικού μέρους του αγωγού, ενώ, το σημαντικότερο, αυξάνει σημαντικά τη μεσομακροπρόθεσμη ορατότητα της κερδοφορίας του υποτμήματος Ανανεώσιμων Πηγών.

Παράλληλα με την ανακοίνωση της συμφωνίας με τη ΔΕΗ, ο όμιλος απέκλεισε από το παγκόσμιο χαρτοφυλάκιο ΑΠΕ μια δυναμικότητα που είναι παρόμοια με αυτή του καναδικού χαρτοφυλακίου, γεγονός που μας οδηγεί στην υπόθεση ότι θα μπορούσε να υπάρξει μια παρόμοια, με τη συναλλαγή με τη ΔΕΗ, με τα περίπου 1,4GW που ελέγχει στον Καναδά. Επομένως, αν προσθέσουμε τη συμφωνία με τη ΔΕΗ στον τρέχοντα αγωγό υπό ανάπτυξη καθώς και στο χαρτοφυλάκιο στον Καναδά, τότε η Mytilineos θα πρέπει να έχει συνολική ορατή δυναμικότητα υπό ανάπτυξη άνω των 5,0GW. Η δυναμικότητα αυτή αναμένεται να πωληθεί τα επόμενα 3-5 χρόνια. Σημειώστε ότι αυτό αντιπροσωπεύει περισσότερο από το 1/3 του αγωγού ΑΠΕ του ομίλου στο τέλος του 2023.

Η Mytilineos ανακοίνωσε επίσης ότι εξετάζει το ενδεχόμενο εισαγωγής της, ενδεχομένως στο Χρηματιστήριο του Λονδίνου, εντός των επόμενων 12-18 μηνών, διατηρώντας παράλληλα την εισαγωγή της στο Χρηματιστήριο Αθηνών. Εάν η εισαγωγή γίνει στο LSE, σημειώνουμε ότι η Mytilineos θα πρέπει να έχει συνολική ορατή δυναμικότητα υπό ανάπτυξη άνω των 5,0GW πληροί τις προϋποθέσεις για την ένταξή της στον FTSE-100. Η εταιρεία δήλωσε ότι επιδιώκει τη διεθνή εισαγωγή λαμβάνοντας υπόψη την ολοένα και πιο διαφοροποιημένη γεωγραφική της παρουσία και στοχεύοντας να προσφέρει αυξημένη ρευστότητα στους επενδυτές της.

Τέλος, ο όμιλος δημοσίευσε μια σειρά ισχυρών αποτελεσμάτων του 1ου τριμήνου του 24, παρέχοντας αύξηση 12% σε ετήσια βάση στο EBITDA στα 252 εκατ. ευρώ και αύξηση 10% σε ετήσια βάση στα καθαρά κέρδη (μετά από μειοψηφίες) στα 158 εκατ. ευρώ, χάρη στις συνεχιζόμενες ισχυρές επιδόσεις του Τομέα Ενέργειας που σημείωσε άλμα 22% σε ετήσια βάση στο EBITDA στα 184 εκατ. ευρώ.

H Axia προσαρμόζει τα νούμερά της για να ενσωματώσει τις επιδόσεις του 1ου τριμήνου του 24, αλλά κυρίως την επίδραση της σύμβασης με τη ΔΕΗ για τα επόμενα χρόνια. Οι αναλυτές της Axia αναμένουν πλέον ότι τα EBITDA του ομίλου Mytilineos θα πρέπει να έχει συνολική ορατή δυναμικότητα υπό ανάπτυξη άνω των 5,0GW θα αυξηθούν κατά 5,9% σε ετήσια βάση το 2024 σε περίπου 1,073 δισ. ευρώ και θα αυξηθούν περαιτέρω σε 1,17 δισ. ευρώ το 2025 (με μοχλό τις πωλήσεις ΑΠΕ καθώς σταδιακά αρχίζει να εκτελείται η συμφωνία με τη ΔΕΗ). Το 2023-26F CAGR EBITDA εκτιμάται τώρα σε 8,3%. Η ανάπτυξη κατά τη διάρκεια της περιόδου θα οδηγηθεί από το τμήμα ΑΠΕ με προβλεπόμενο CAGR EBITDA 2023-26F στο 25,3% λόγω της κερδοφορίας τόσο από το πρόγραμμα εναλλαγής περιουσιακών στοιχείων όσο και από τις ίδιες δραστηριότητες. Τα καθαρά κέρδη προβλέπεται να διαμορφωθούν σε περίπου 642,8 εκατ. ευρώ το 2024 (+3,2% σε ετήσια βάση) με τον CAGR των καθαρών κερδών 2023-26F να εκτιμάται σε 7,9%.

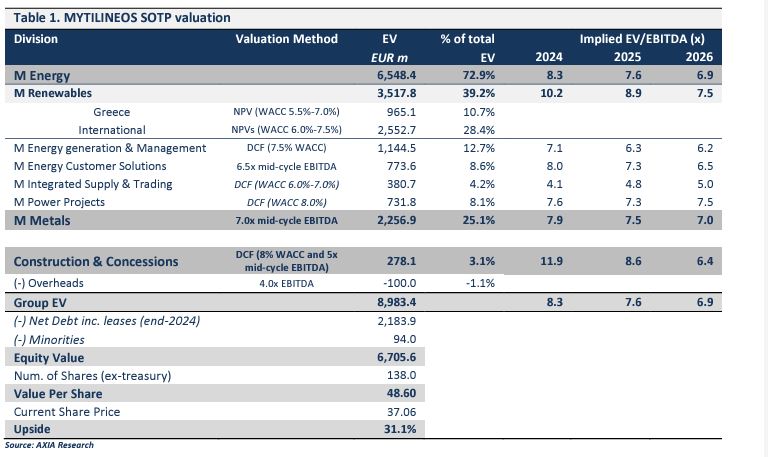

Όπως έχουμε σημειώσει σε προηγούμενα σημειώματα, αναφέρουν οι αναλυτές της Axia, η Mytilineos διαθέτει μοχλούς για να προσθέσει περαιτέρω ανάπτυξη και η συμφωνία με τη ΔΕΗ το απεικονίζει ξεκάθαρα. Εξετάζοντας την αποτίμηση του ομίλου, στα προβλεπόμενα μεγέθη μας για το FY24, ο όμιλος διαπραγματεύεται με P/E 8,0x και EV/EBITDA 6,8x, ενώ για το FY25, ο όμιλος διαπραγματεύεται με 7,3x και 6,4x P/E και EV/EBITDA, αντίστοιχα. Θεωρούμε ότι αυτά τα επίπεδα διαπραγμάτευσης είναι μη απαιτητικά, δεδομένης i) της αυξημένης ορατότητας για τα κέρδη του ομίλου (από την παραγωγή ΑΠΕ, την κάθετη ολοκλήρωση της ηλεκτρικής ενέργειας, τις προοπτικές των δραστηριοτήτων αλουμινίου και το ασφαλές ανεκτέλεστο υπόλοιπο EPC) και ii) του σταθερού ισολογισμού (αφαιρουμένου του χρέους χωρίς αναγωγή).

Ο καθαρός δανεισμός/EBITDA από 1,9x το 2023 (ή 1,4x εξαιρουμένου του χρέους χωρίς αναγωγή) θα αυξηθεί σε 1,7x το 2026 (1,2x χωρίς αναγωγή) λόγω της ισχυρής δημιουργίας ταμειακών ροών και των ελεγχόμενων απαιτήσεων για επενδύσεις, δεδομένου του προγράμματος εναλλαγής περιουσιακών στοιχείων.

Η συνολική ανάλυση της Axia «βλέπει» μία αξία 48,60 ευρώ/ μετοχή για τον όμιλο (από 43,10 ευρώ/μετοχή προηγουμένως), η οποία είναι 31,1% υψηλότερη από τα τρέχοντα επίπεδα και επαναλαμβάνει τη σύσταση αγοράς για τον όμιλο.

Σημαντικό είναι ότι, παρά τις σημαντικές επενδύσεις, η εταιρεία αναμένεται να συνεχίσει να διανέμει πλούσια μερίσματα και εφαρμόζουμε δείκτη διανομής 34% με εκτιμώμενη μερισματική απόδοση στο 4,3% για το 2024 και 4,6% το 2025, καταλήγει η ανάλυση της Axia.

Διαβάστε επίσης:

Στροφή στο asset management επιχειρούν οι τράπεζες

Καφές: Πάνω από 1 δισ. τα έσοδα του ΕΦΚ από το 2017

Energean: Ποια είναι τα επόμενα βήματα για το project αποθήκευσης CO2 στον Πρίνο