Ένα σκαλοπάτι χωρίζει την χώρα από το να ανακτήσει το χαμένο έδαφος των 13 τελευταίων ετών: η επενδυτική βαθμίδα πλησιάζει και δεν αποκλείεται αυτό να συμβεί νωρίτερα από το τέλος του έτους. Ίσως είναι εξαιρετικά δύσκολο να συμβεί εντός θέρους, αλλά το φθινόπωρο μοιάζει πολύ πιθανό…

Με αφορμή την εκλογολογία των τελευταίων ημερών και τις συζητήσεις για το θετικό απόηχο μιας σταθερής κυβέρνησης «στα μάτια και στα ώτα» της διεθνούς επενδυτικής κοινότητας, η επιστροφή της Ελλάδος σε investment grade αποτελεί προσφιλές θέμα ανταλλαγής απόψεων στα τραπεζικά και χρηματιστηριακά πηγαδάκια.

Ανάλογα με το ποιον επιμέρους τομέα παρατηρεί η αγορά – την αγορά ομολόγων ή το Χρηματιστήριο – γέρνει η ζυγαριά προς το αν είναι προεξοφλημένη ή όχι η έλευση της επενδυτικής βαθμίδας. Εκτίμηση, που ανήκει σε αναλυτές χρηματοοικονομικών οίκων, οι οποίοι εξηγούν ότι προφανώς το ράλι των τιμών των ελληνικών ομολόγων που έχει κάνει αισθητή την παρουσία του σε όλες τις αναπτυγμένες αγορές, αποτελεί προεξόφληση του investment grade.

«Οι αγορές γνωρίζουν ότι απομένει ένα μόνο σκαλοπάτι, ότι το κλίμα είναι ευνοϊκό για την Ελλάδα, ότι αυτό φαίνεται στα κουπόνια και τις αποδόσεις των ομολόγων, ότι η ανάπτυξη της χώρας υπερβαίνει τον μέσο όρο στην ευρωζώνη, η αύξηση στις επενδύσεις είναι διψήφιο ποσοστό και ότι εν τέλει το ελληνικό Δημόσιο δανείζεται με πολύ καλύτερους όρους από το αντίστοιχο ιταλικό, που είναι σε επίπεδο investment grade» υπογραμμίζουν προς το powergame.gr αναλυτές γνωστού οίκου.

Το δεκαετές ελληνικό ομόλογο, στη σύγκρισή του με το ιταλικό διαπραγματεύεται τον τελευταίο μήνα με επιτόκιο κατά 0,50% χαμηλότερο ενώ, στην πιο short περίοδο, όπως μιας διετίας, προσεγγίζει το γαλλικό. Τελευταίες αποτιμήσεις θέλουν το ελληνικό δεκαετές να κλείνει στο 3,7%, με το ιταλικό στο 4,09% (που ήταν ακόμη ψηλότερα το Μάιο) και το γερμανικό bund, που αποτελεί σημείο αναφοράς, στο 2,46%.

«Το γεγονός ότι το ελληνικό ομόλογο διαπραγματεύεται κάτω από το 4% σήμερα, χωρίς την αξιολόγηση που συνάδει με αυτές τις τιμολογήσεις, αντανακλά καθαρά ότι οι επενδυτές βλέπουν τη χώρα οιωνεί επενδυτική βαθμίδα» τονίζουν οι ίδιοι αναλυτές.

Τη στιγμή, μάλιστα, που θα προβούν οι οίκοι αξιολόγησης στην απόδοση του πολυπόθητου rating, το ελληνικό Δημόσιο θα δανείζεται χαμηλότερα και ευκολότερα και με τη… βούλα, αφού, η έλλειψη επενδυτικής βαθμίδας χωρίζει τη χώρα από τις αναπτυγμένες αγορές. Είναι γνωστό ότι στο Καταστατικό αρκετών μεγάλων ξένων funds απαγορεύεται ρητά να επενδύουν σε ομόλογα κρατών που δεν έχουν αντίστοιχη αξιολόγηση.

Όταν με την επικείμενη αξιολόγηση αρθεί το θέμα αυτό, που διαχωρίζει την Ελλάδα από τις investment grade χώρες, τότε, θα αρχίσει στην άλλη αγορά, αυτή του Χρηματιστηρίου, να εγγράφεται η θετική επίπτωση. Όπως σχολιάζουν παράγοντες της αγοράς, ενώ οι αποδόσεις των ομολόγων ενσωματώνουν την έλευση της επενδυτικής βαθμίδας, στην κεφαλαιαγορά, αυτό δεν έχει ακόμα προεξοφληθεί.

Οι ελληνικές μετοχές είναι πολύ υποτιμημένες (εξ ου και αυτό δημιουργεί μεγάλες προσδοκίες για υψηλές αποδόσεις μακροπρόθεσμα) και η κινητικότητα που παρατηρείται στη χρηματιστηριακή αγορά δεν έχει καμία σχέση με αυτό που αναμένεται να συμβεί, όταν επισήμως η Ελλάδα θα μπει στον κόσμο της επενδυτικής βαθμίδας.

Με την ευκαιρία όλης αυτής της συζήτησης που έχει ανοίξει από τις αρχές του 2023 και που επιτείνεται με αφορμή τις εκλογές αλλά και τις εκθέσεις ξένων οίκων αναφορικά με τις προοπτικές της οικονομίας, συν τις πρόσφατες αξιολογήσεις και αναβαθμίσεις (Standard & Poor’s – Απρίλιος 2023), οι εμπειρογνώμονες τολμούν την πρόβλεψη ότι η επενδυτική βαθμίδα θα έρθει πιθανότατα νωρίτερα. «Δύσκολο να το δούμε το καλοκαίρι, δεν θα το αποκλείαμε για φθινόπωρο…», όπως μεταφέρουν σε διάφορους κύκλους συζητήσεων.

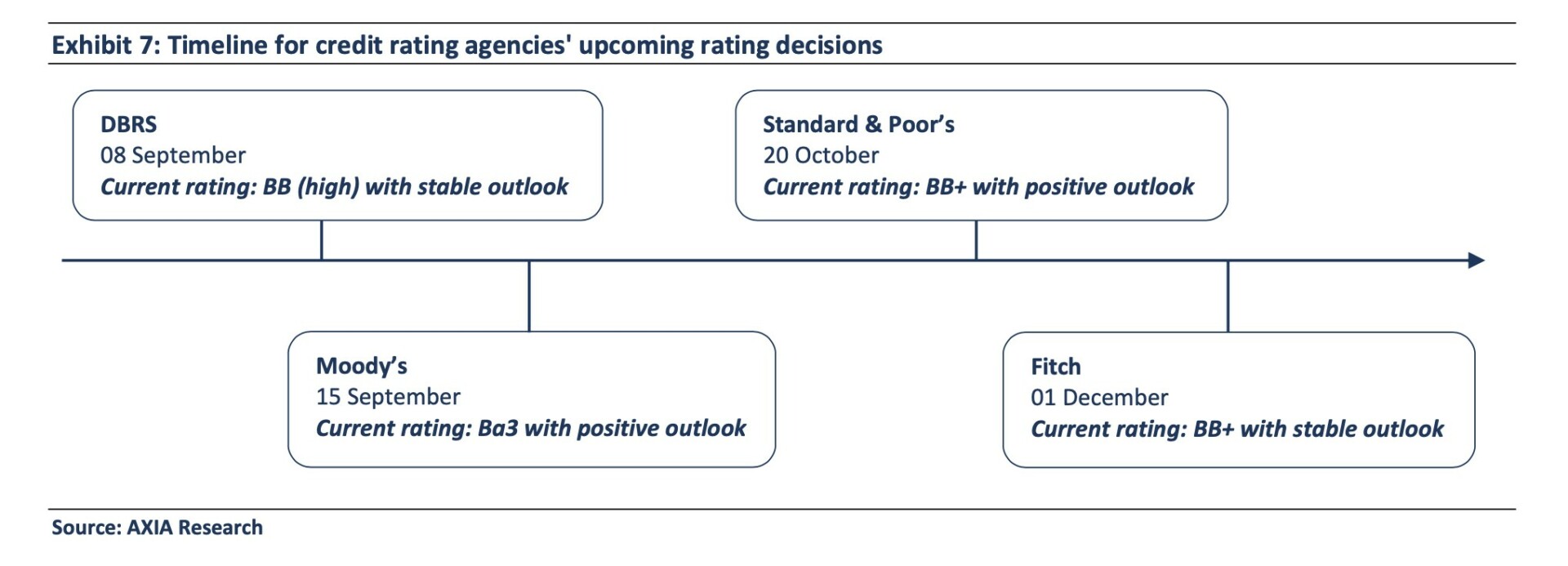

Το χρονοδιάγραμμα των επόμενων αξιολογήσεων και η τωρινή αξιολόγηση των οίκων DBRS, Standard & Poor’s, Moody’s και Fitch