Στα οικονομικά αποτελέσματα της Eurobank και της Εθνικής Τράπεζας τα οποία χαρακτηρίζει εξαιρετικά, εστιάζει η JP Morgan ενώ αναφέρεται στις νέες τιμές στόχοι για τις δύο ελληνικές τράπεζες, στο 1,60 ευρώ και 4,50 ευρώ αντίστοιχα. Ο αμερικανικός οίκος καταγράφει ποια είναι τα όπλα των δύο ελληνικών τραπεζών ενώ προχωρά σε συγκρίσεις με τις ευρωτράπεζες.

Αναφορικά με τις μετοχές της Eurobank, η JP Morgan τονίζει ότι είναι διαπραγματεύσιμες σε 5,5 φορές τα κέρδη του 2023 ενώ για την Εθνική Τράπεζα λέει ότι η αποτίμηση της μετοχής τηςείναι 5,9 φορές τα κέρδη του 2023 σε όρους P/E.

Τι λέει για Eurobank

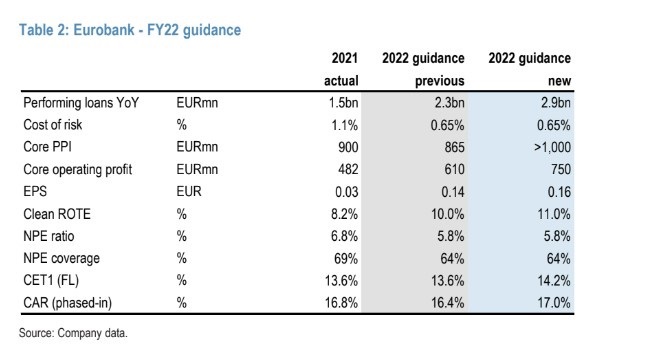

Για τη Eurobank, το σύνολο των αποτελεσμάτων της τράπεζας ξεπέρασε την πρόβλεψή της JPM χάρη στην αύξηση των βασικών εσόδων και των εσόδων από εμπορικές συναλλαγές. Τα αποτελέσματα ωφελήθηκαν από την επιτάχυνση των νέων χορηγήσεων, τα έσοδα από προμήθειες και τα υψηλά κέρδη από συναλλαγές, ενώ η ποιότητα του ενεργητικού παρέμεινε ανθεκτική με σταθερό οργανικό σχηματισμό μη εξυπηρετούμενων ανοιγμάτων σε ετήσια βάση. Ο δείκτης κεφαλαίων FLB3 CET1 αυξήθηκε σε 14% και η διοίκηση παρέδωσε ένα αισιόδοξο μήνυμα σχετικά με την πρόθεσή της να καταβάλει μερίσματα από τα κέρδη του 2022.

Οι μετοχές της Eurobank είναι διαπραγματεύσιμες σε 5,5 φορές τα κέρδη του 2023 σε όρους P/E και 0,51 φορές την ενσώματη λογιστική αξία P/TBV. Οι μετοχές διαπραγματεύονται με premium 27% σε σχέση με τις ελληνικές τράπεζες αλλά και με 30% discount έναντι των βασικών ευρωπαϊκών τραπεζών σε P/TBV.

Οι προοπτικές και οι κατευθυντήριες γραμμές μετά την ισχυρή απόδοση του πρώτου εξαμήνου από την διοίκηση της Eurobank έχει ως αποτέλεσμα τη θετική αναθεώρηση στους στόχους της για φέτος αναμένοντας πλέον καθαρό ROTE περίπου 11% το 2022 από 10% προηγουμένως.

Tι λέει για την Εθνική Τράπεζα

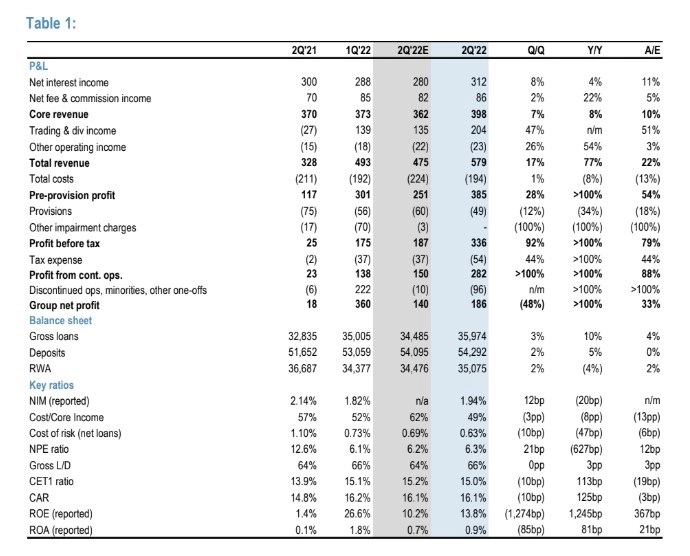

Για την Εθνική Τράπεζα, τα καθαρά κέρδη του τριμήνου στα 186 εκατ. ευρώ ήταν σημαντικά πάνω από την εκτίμηση της JP Μοrgan για 140 εκατ. ευρώ, κυρίως λόγω των υψηλών κερδών από συναλλαγές ύψους €204 εκατ. έναντι €135 εκατ. που προέβλεπε η JPM. Καλύτερη ήταν η επίδοση σε όλους τους βασικούς τομείς, με τα καθαρά έσοδα από τόκους (NII) και τις αμοιβές 11%/5% υψηλότερα, και τα λειτουργικά έξοδα / προβλέψεις 1% / 18% χαμηλότερα.

Η πάνω γραμμή επωφελήθηκε από μια ορατή επιτάχυνση της καθαρής πιστωτικής επέκτασης καθώς και της διατηρήσιμης αύξησης των εσόδων από αμοιβές, ενώ το κόστος παρέμεινε υπό έλεγχο με τον δείκτη κόστος προς βασικά έσοδα (cost to income ratio) να μειώνεται περαιτέρω σε 49%. Η ποιότητα του ενεργητικού ήταν ανθεκτική, με τον καθαρό σχηματισμό μη εξυπηρετούμενων ανοιγμάτων να παραμένει σε αρνητικό έδαφος και το κόστος κινδύνου χαμηλά στις 63 μονάδες βάσης.

Η αποτίμηση της μετοχής της ΕΤΕ είναι 5,9 φορές τα κέρδη του 2023 σε όρους P/E και 0,46 φορές την ενσώματη λογιστική αξία P/TBV αλλά και 8% αποδοτικότητα ROTE το 2024. Οι μετοχές διαπραγματεύονται με premium 25% σε σχέση με τις ελληνικές τράπεζες αλλά και με 37% discount έναντι των βασικών ευρωπαϊκών τραπεζών σε P/TBV.