Οι γεωπολιτικές εντάσεις με τη Ρωσία έχουν αυξηθεί και οποιαδήποτε κλιμάκωση έχει τη δυνατότητα να έχει σημαντικό αντίκτυπο στην ευρωπαϊκή οικονομία και τις επιχειρήσεις, όπως επισημαίνει η Citi η οποία και εντοπίζει εκείνες τις ευρωπαϊκές εισηγμένες εταιρείες που έχουν τη μεγαλύτερη έκθεση στη Ρωσία.

Ιστορικά, οι γεωπολιτικοί κίνδυνοι τείνουν να αντικατοπτρίζονται μέσω των αγορών εμπορευμάτων, όπως σημειώνει η επενδυτική τράπεζα. Σήμερα, αυτό που πρέπει να παρακολουθήσουν στενά οι επενδυτές είναι πιθανότατα το φυσικό αέριο. Η Ευρώπη εξακολουθεί να εξαρτάται σε μεγάλο βαθμό από τις προμήθειες φυσικού αερίου από τη Ρωσία. Οι αναλυτές στρατηγικής εμπορευμάτων της Citi υποστηρίζουν ότι ακόμη και μια μικρή μείωση της ρωσικής προσφοράς θα μπορούσε να έχει σημαντικές επιπτώσεις στις τιμές και τη βιομηχανική παραγωγή στην Ευρώπη.

Αυτό θα μπορούσε επίσης να δημιουργήσει κινδύνους μετάδοσης στον ευρωπαϊκό πληθωρισμό (οι τιμές του φυσικού αερίου ήταν ήδη υπεύθυνες για το 1% περίπου του ετήσιου δείκτη τιμών καταναλωτή της ευρωζώνης το 2021), στην πολιτική της ΕΚΤ, στις καταναλωτικές δαπάνες, την πολιτική σταθερότητα και τα risk assets γενικότερα.

Στο πλαίσιο των πρόσφατων γεγονότων, που αυξάνουν την πιθανότητα εντάσεων με την Ρωσία, αλλά και των προειδοποιήσεων από την ΕΕ για την επιβολή πρωτοφανών κυρώσεων στη χώρα, ο δείκτης MSCI Ρωσίας έχει υποχωρήσει κατά 14% από τις αρχές του έτους. Αυτή η πτώση ήρθε παρά το συνήθως υποστηρικτικό περιβάλλον της αύξησης των τιμών του πετρελαίου και των υψηλότερων παγκόσμιων αποθεμάτων πετρελαίου, σημειώνει η Citi, ενώ προσθέτει ότι οι επιδόσεις των ρωσικών μετοχών έχουν «αποσυνδεθεί» από τον ενεργειακό δείκτη MSCI, τον MSCI WorldEnergy, όπως συνέβη και σε προηγούμενα επεισόδια αυξημένου γεωπολιτικού κινδύνου.

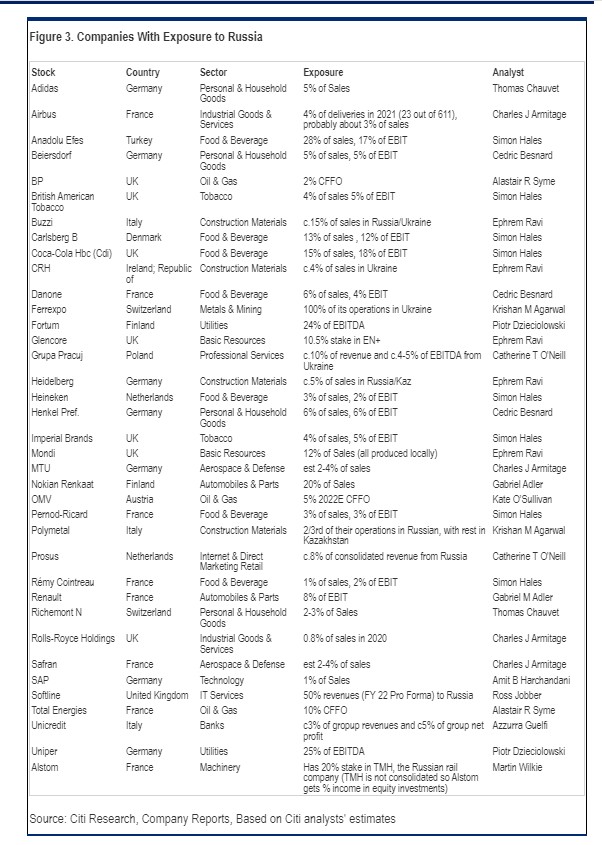

Προκειμένου να αξιολογηθεί η πιθανή στενή σχέση και συσχέτιση των ευρωπαϊκών αγορών μετοχών με τις εξελίξεις σε σχέση με τη Ρωσία, οι αναλυτές μετοχών της Citi εντόπισαν τις εταιρείες με σχετικά μεγάλες εκθέσεις στη χώρα. Το «καλάθι» μετοχών στο οποίο κατέληξαν, έχει σημειώσει αρκετά καλή απόδοση από τις αρχές του έτους μέχρι σήμερα (μέσος όρος +2%), δεδομένων των κερδών που σημειώνουν οι μετοχές του κλάδου της ενέργειας αυτό το έτος (π.χ. BP, Total Energies, OMV). Ωστόσο, το γκρουπ αυτών των μετοχών είχε ιστορικά υποαποδόσει σε περιόδους αυξημένου γεωπολιτικού κινδύνου, όπως το 2014 και το 2018. Συνεπώς, όπως τονίζει η Citi, οποιαδήποτε περαιτέρω κλιμάκωση στις τρέχουσες εντάσεις θα μπορούσε να έχει αρνητικό αντίκτυπο σε αυτές τις μετοχές.

Οι επιλεγμένες από τους αναλυτές της αμερικάνικης τράπεζας μετοχές, προέρχονται κυρίως από τους κλάδους των τροφίμων και ποτών, την αυτοκινητοβιομηχανία, το πετρέλαιο και αέριο, τα προσωπικά αγαθά και τα αγαθά των νοικοκυριών και τα υλικά κατασκευών, και από τις Γερμανία, Γαλλία, Τουρκία, Ην. Βασίλειο, Ιταλία, Δανία, Ιρλανδία, Ελβετία, Φινλανδία, Πολωνία, Ολλανδία, Αυστρία και Ιταλία – και είναι οι εξής 37:

- Adidas,

- Airbus,

- Anadolu Efes,

- Beiersdorf,

- BP,

- British American Tobacco,

- Buzzi,

- Carlsberg,

- Coca-Cola Hbc,

- CRH,

- Danone,

- Ferrexpo,

- Fortum,

- Glencore,

- Grups Oracuj,

- Heidelberg,

- Heineken,

- Henkel,

- Imperial Brands,

- Mondi,

- MTU,

- Nokian Renkaat,

- OMV,

- Pernod-Ricard,

- Polymetal,

- Prosus,

- Remy Cointreau,

- Richemont,

- Renault,

- Rolls-Royce,

- Safran,

- SAP,

- Softline,

- Total Energies,

- UniCredit,

- Uniper και

- Alstom.