Η πιο «σφιχτή» νομισματική πολιτική και οι αυξανόμενες αποδόσεις των ομολόγων διαμορφώνονται ως βασικοί «οδηγοί» για την αγορά μετοχών το 2022, όπως επισημαίνει η Bank of America. Το 62% των συμμετεχόντων στην τελευταία έρευνα Global Fund Manager, στις 18 Ιανουαρίου, πιστεύει ότι η Fed θα αρχίσει να αυξάνει τα επιτόκια τον Μάρτιο, με το 50% να αναμένει τρεις αυξήσεις της Fed φέτος, όπως επισημαίνει.

Η BofA εντοπίζει έτσι εκείνες τις μετοχές που αναμένεται να είναι το λιγότερο ευάλωτες στην στροφή της νομισματικής πολιτικής των κεντρικών τραπεζών – και με αρχή αυτή της Fed – και των αυξήσεων των αποδόσεων των ομολόγων, και άρα θα αποτελέσουν τους νικητές της νέας εποχής τους τέλους του πολύ φθηνού χρήματος και τους πολύ χαμηλού κόστους δανεισμού. Όπως επισημαίνει, υπάρχουν 12 ευρωπαϊκοί τίτλοι για τους επενδυτές που θέλουν να μειώσουν την έκθεσή τους στην αστάθεια που θα προκαλέσουν οι αυξήσεις των επιτοκίων, και που έχουν χαμηλή «ευαισθησία» ιστορικά στις διακυμάνσεις των αποδόσεων των ομολόγων.

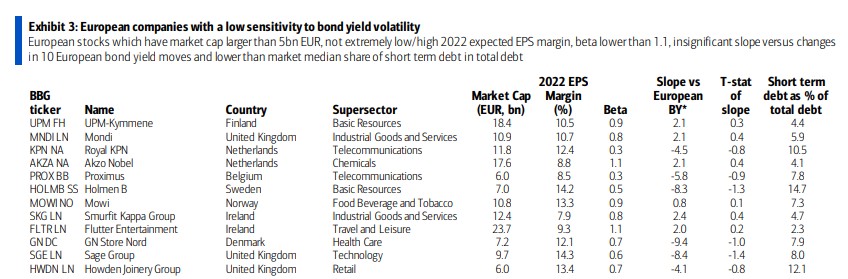

Όπως διευκρινίζει, η επιλογή της έγινε ανάμεσα σε ευρωπαϊκές μετοχές, οι οποίες έχουν κεφαλαιοποίηση μεγαλύτερη από 5 δισ. ευρώ, που δεν έχουν εξαιρετικά χαμηλό/υψηλό αναμενόμενο περιθώριο κερδών ανά μετοχή (EPS) το 2022, beta χαμηλότερο από 1,1, ελάχιστη αντίδραση έναντι μεταβολών στις αποδόσεις των ευρωπαϊκών ομολόγων και χαμηλότερο από τον μέσο όρο της αγοράς βραχυπρόθεσμο χρέος.

Όπως φαίνεται και στον πίνακα, οι μετοχές αυτές προέρχονται από την αγορά του Ηνωμένου Βασιλείου, της Ολλανδίας, της Φινλανδίας, του Βελγίου, της Σουηδίας, της Νορβηγίας, της Ιρλανδίας και της Δανίας και είναι οι εξής: UPM-Kymmene, Mondi, Royal KPN, AkzoNobel, Proximus, Holmen B, Mowi, Smurfit Kappa Group, Flutter Entertainment, GN Store Nord, Sage Group και Howden Joinery Group.

Σε γενικές γραμμές, οι επενδυτές πάντως φαίνεται πως από τις αρχές του έτους και με τη στροφή της νομισματικής πολιτικής, επικεντρώνονται ιδιαίτερα στις ευρωπαϊκές μετοχές. Τα funds ευρωπαϊκών μετοχών σημείωσαν εισροές 1,9 δισ. δολαρίων την περασμένη εβδομάδα, την 7η μεγαλύτερη εβδομαδιαία εισροή τα τελευταία δύο χρόνια. Από τις αρχές του έτους μέχρι σήμερα, τα ευρωπαϊκά funds έχουν καταγράψει εισροές 3,1 δισ. δολ., που αποτελεί το ισχυρότερο ξεκίνημα έτους από το 2018, κυρίως λόγω των εισροών 2,8 δισ. δολ. σε passive funds σε συνδυασμό με μικρές εισροές σε active funds ύψους 0,3 δισ. δολαρίων.

Οι τηλεπικοινωνίες ήταν ο μόνος κλάδος που σημείωσε εκροές την περασμένη εβδομάδα (0,1 δισ. δολ.), ενώ ο χρηματοοικονομικός κλάδος σημείωσε τις μεγαλύτερες εισροές (1,4 δισ. δολ.), το πέμπτο συνεχόμενο θετικό ξεκίνημα ενός έτους και μεταξύ των χωρών, η Ελβετία κατέγραψε τη μεγαλύτερη εισροή (0,3 δισ. δολ.), ακολουθούμενη από τις Γερμανία, Ολλανδία, Ισπανία και Νορβηγία, ενώ το Ηνωμένο Βασίλειο κατέγραψε τη μεγαλύτερη εκροή κεφαλαίων (0,4 δισ. δολ.) ακολουθούμενο από την Γαλλία, την Σουηδία και την Ιταλία.

Σε ό,τι αφορά στον πληθωρισμό, ο οποίος και καθορίζει την πολιτική των κεντρικών τραπεζών, η BofA εκτιμά πως στις ΗΠΑ θα παραμένει πολύ πάνω από τον στόχο και τις προσδοκίες της αγοράς, με κίνδυνο η Fed να προχωρήσει σε ακόμη περισσότερες και μεγαλύτερες αυξήσεις επιτοκίων από ότι αναμένουν οι αγορές.

Αντίθετα, αναμένει τι ο πληθωρισμός στην Ευρωζώνη θα είναι παροδικός και θα υποχωρήσει πολύ κάτω από τον στόχο της ΕΚΤ μέχρι το τέλος του τρέχοντος έτους και θα παραμείνει εκεί και το επόμενο έτος. Αυτό με τη σειρά του υποδηλώνει ότι η ΕΚΤ θα παραμείνει «κολλημένη» στα αρνητικά επιτόκια και την ποσοτική χαλάρωση, φέτος και το επόμενο έτος, υποθέτοντας ότι τηρεί το guidance της, ενώ η αγορά αποτιμά ότι η ομαλοποίηση της πολιτικής της ΕΚΤ θα ξεκινήσει από φέτος.