THEPOWERGAME

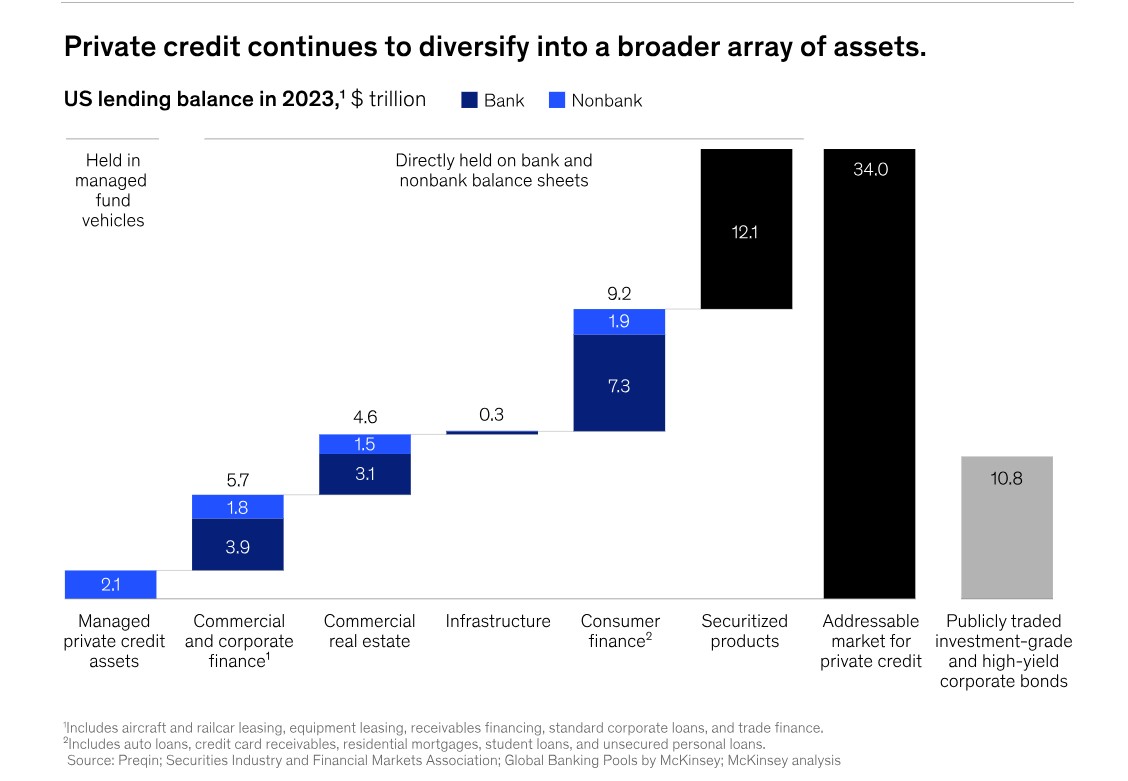

Τη στιγμή που η ελληνική αγορά επιχειρεί δειλά – δειλά να αναπτύξει τον θεσμό της μη τραπεζικής χρηματοδότησης, με τους πρώτους σπόρους να πέφτουν άμεσα, στο εξωτερικό η συζήτηση έχει περάσει σε ένα άλλο επίπεδο: πώς οι τράπεζες θα συναγωνισθούν τις nonbanks, που φαίνεται ότι ήρθαν για να μείνουν και πώς θα αντιμετωπίσουν τον εντυπωσιακά αναπτυσσόμενο θεσμό της ιδιωτικής πίστωσης. Έναν θεσμό, που δυνητικά απευθύνεται σε μια αγορά πάνω από 30 τρισ. δολάρια και αυτό μόνο στις ΗΠΑ, σύμφωνα με σχετική μελέτη της McKinsey!

Στο μικρόκοσμο της Ελλάδος, ο περσινός νόμος Χατζηδάκη δίνει την ευκαιρία στους non bankable πελάτες να ικανοποιήσουν τις δανειακές τους ανάγκες μέσα από Μη Τραπεζικά Ιδρύματα, που θα λάβουν άδεια από την Τράπεζα της Ελλάδος, από την οποία άλλωστε θα εποπτεύονται. Με συγκεκριμένα κριτήρια του Νόμου, προς το παρόν το μόνο ενδιαφέρον που φαίνεται να παραμένει είναι των ήδη τριών εταιριών που προϋπήρχαν με τη διαφορά ότι τώρα με την επικαιροποίηση της άδειας λειτουργίας τους, θα μπορούν να δίνουν, πέρα από μικροπιστώσεις, ακόμη και στεγαστικά δάνεια (μέχρι κάποιου πλαφόν).

Κυρίως τα ιδρύματα αυτά, στην ελληνική αγορά πάντα, καλύπτουν ανάγκες μικρομεσαίων επιχειρήσεων, οι οποίες στην πλειονότητά τους είναι αποκλεισμένες από τον τραπεζικό δανεισμό. Και όπως σε μια δεδομένη στιγμή έχει επισημάνει ο διοικητής της ΤτΕ, Γιάννης Στουρνάρας, η έννοια του non bankable δεν περιορίζεται μόνο σε αυτούς που δεν έχουν τα κριτήρια χρηματοδότησης. Αντιθέτως, παραμένουν εκτός συστήματος πολλές υγιείς μικρές επιχειρήσεις με τις οποίες προφανώς δεν ασχολούνται οι μεγάλοι της αγοράς.

Τόσο οι fintech, όσο και οι στοχευμένες εταιρίες μικροπιστώσεων (microfinance) έρχονται να διευρύνουν τα όρια της σημερινής αγοράς και να λύσουν το θέμα εξεύρεσης κεφαλαίων για έναν αρκετά μεγάλο αριθμό μικρών επιχειρήσεων ή ελεύθερων επαγγελματιών, δίνοντας διέξοδο στα προβλήματα ρευστότητας που υπάρχουν. Παράλληλα, έρχονται να συμβάλλουν στην ανάπτυξη της πιστωτικής επέκτασης – που είναι το ζητούμενο για όλους, ανεξαρτήτως μεγέθους – και να ωθήσουν σε ακόμη μεγαλύτερη ένταση τον διατραπεζικό ανταγωνισμό.

Με υψηλό κόστος ελλείψει credit profile

Δεν είναι όλα ρόδινα. Προφανώς και το κόστος χρηματοδότησης από μη τραπεζικά ιδρύματα, που θα δίνουν ίσως με χαλαρότερα κριτήρια ένα δάνειο, που σε διαφορετική περίπτωση δεν θα εγκρινόταν ποτέ από το παραδοσιακό πιστωτικό σύστημα, δεν θα είναι χαμηλό. Οι εταιρείες αυτές, που θέλουν να προσεγγίσουν αυτή την non bankable πελατεία, δεν θα θυσιάσουν τα κέρδη τους ή και ακόμη την επιβίωσή τους απλά και μόνο για να ικανοποιήσουν αυτούς τους πελάτες.

Δεδομένης της έλλειψης αξιολόγησης του προφίλ των πελατών αυτών καθώς επίσης της προγενέστερης συμπεριφοράς τους (που είτε είναι απούσα, άρα και χωρίς αρχείο, είτε δυσμενής, λόγω καθυστερήσεων ή άλλων χαρακτηριστικών, π.χ. πολύ μικρό μέγεθος, νεοσύστατες κ.α.) το κόστος θα είναι σαφώς ψηλότερο του τραπεζικού δανεισμού. Το περιθώριο επί του επιτοκίου θα είναι πολλαπλάσιο του μέσου όρου της αγοράς – από την άλλη πλευρά βέβαια, η χρηματοδότηση από microfinance εταιρίες δεν παύει να αποτελεί μία λύση. Ακριβή μεν, υπαρκτή δε.

Αντιστοίχως, οι ίδιες οι μη τραπεζικές εταιρείες που θα θελήσουν να μπουν σε αυτή την αγορά, ενέχουν συγκριτικά με το υπόλοιπο τραπεζικό σύστημα πολύ μεγαλύτερο ρίσκο για πιθανές απώλειες εσόδων σε ένα σενάριο ύφεσης ή έκτακτων γεγονότων που μπορεί να επηρεάσουν την οικονομική ευστάθεια και επομένως, τη συνεπή εξυπηρέτηση δόσεων πελατών τους, με ό,τι μπορεί να σημαίνει αυτό για τους ισολογισμούς τους.

Ο θεσμός της ιδιωτικής πίστωσης και η έκθεση της McKinsey

Μια σχετικά πρόσφατη τοποθέτηση της McKinsey που φέρει την υπογραφή του Ju – Hon Kwek και της ομάδας του, υποστηρίζει ότι ένα καινούριο οικοσύστημα έχει μόλις αναδυθεί πέριξ της ιδιωτικής πίστωσης και όλοι οι παίκτες- είτε είναι το κατεστημένο, είτε new entrants – θα πρέπει να διερωτηθούν αλλά και να σχεδιάσουν πώς θα σταθούν στη νέα περίοδο που ανατέλλει.

Για διευκρίνιση, η ιδιωτική πίστη αφορά τον δανεισμό σε μικρές κυρίως εταιρίες που δυσκολεύονται να αντλήσουν κεφάλαια από τις παραδοσιακές τράπεζες, αλλά και για χρηματοδότηση τομέων που σήμερα αποφεύγει το τραπεζικό σύστημα ακόμη και στις ΗΠΑ: χρηματοδότηση εξαγορών, χρέους ακινήτων και βαριών υποδομών (π.χ. αεροπορικά δάνεια ή υποδομές μεγάλης διάρκειας). Ενδεικτικά, όσοι θέλουν να χρηματοδοτηθούν για να επενδύσουν σε εμπορικά ακίνητα υψηλότερου κινδύνου, θα πρέπει αποκλειστικά να απευθυνθούν σε nonbanks οντότητες.

Ένα πολύ σημαντικό στοιχείο είναι ότι οι ιδιωτικές πιστώσεις (private credit) πολλαπλασιάζονται ταχύτατα καθώς έφτασαν συνολικά τα 2 τρισεκατομμύρια δολάρια και αυτό με στοιχεία τέλους 2023, αντανακλώντας μια αύξηση περίπου κατά 10 φορές παραπάνω τα κεφάλαια που αντιπροσώπευαν το 2009. Ο θεσμός της ιδιωτικής πίστης αποτελεί τον πιο γρήγορα αναπτυσσόμενο τομέα του χρηματοπιστωτικού συστήματος τα τελευταία 15 χρόνια, αναφέρει σχετικά ο αμερικανικός οίκος.

Αν και το ποσό των 2 τρισ. δολαρίων παραμένει σύμφωνα με τη Mc Kinsey ένα μικρό κλάσμα μπροστά στο ευρύτερο πεδίο επενδύσεων σταθερού εισοδήματος, οι επιλογές ιδιωτικής πίστωσης συνεχίζουν να αποδίδουν καλά – και να κερδίζουν σε πολλές περιπτώσεις – έναντι τραπεζικών και δημόσιων εναλλακτικών προσέλκυσης κεφαλαίων (κρατικά ομόλογα). Στην ουσία, όταν μιλάμε για ιδιωτικές πιστώσεις, αναφερόμαστε σε μια αγορά που θα μπορούσε να ξεπεράσει τα 30 τρισεκατομμύρια δολάρια μόνο στις Ηνωμένες Πολιτείες, αναφέρει ο οίκος.

Ο θεσμός της ιδιωτικής πίστης δεν αφορά και δεν απειλεί μόνο τις τράπεζες, που πρέπει να αναζητήσουν τις δικές τους λύσεις, πιθανώς και μέσω joint ventures για να τον συναγωνιστούν. Απευθύνεται και σε μία μεγάλη μερίδα επενδυτών, που ενδιαφέρονται να τοποθετήσουν τα κεφάλαιά τους στο private credit. Ήδη, στο εξωτερικό όπου οι συζητήσεις αυτές είναι πολύ πιο προχωρημένες έχει αρχίζει και εμφανίζεται μια νέα μόδα: να αποκτούν οι asset managers (τράπεζες, ασφαλιστικές, εταιρίες διαχείρισης περιουσίας) δική τους εταιρία private credit, είτε αγοράζοντας κάποια από τις υπάρχουσες στην αγορά, είτε δημιουργώντας τη δική τους. Μοιάζει πολύ μακρινό σενάριο έως απίθανο σήμερα, αλλά δεν αποκλείεται να δούμε κάποια στιγμή και στην ελληνική σκηνή τέτοια βήματα… άλλωστε το joint venture είναι πάντα μια καλή λύση.

Μέχρι τότε, μια απεικόνιση της πρόβλεψης της McKinsey για το εύρος της εν δυνάμει αγοράς ιδιωτικής πίστης στις ΗΠΑ, παρατίθεται στο παρακάτω διάγραμμα με τίτλο «Η ιδιωτική πίστωση εξακολουθεί να διαφοροποιείται σε ένα ευρύτερο φάσμα περιουσιακών στοιχείων», όπου τα μηνύματα είναι ξεκάθαρα.

Όπως ξεκάθαρο και σαφές είναι το πώς κινείται η μη τραπεζική χρηματοδότηση κι ας είναι μικρά συγκριτικά τα νούμερα. Κι ας μην αφορά ακόμη την Ελλάδα. Σημασία έχει η τάση.

Διαβάστε επίσης

Γιατί οι άνω των 55 είναι η νέα προβληματική γενιά

Edelman: Τα μαύρα ρεκόρ στην εμπιστοσύνη απέναντι στους θεσμούς

Data centers: Ποιες περιοχές βγαίνουν μπροστά στην κούρσα για επενδύσεις