THEPOWERGAME

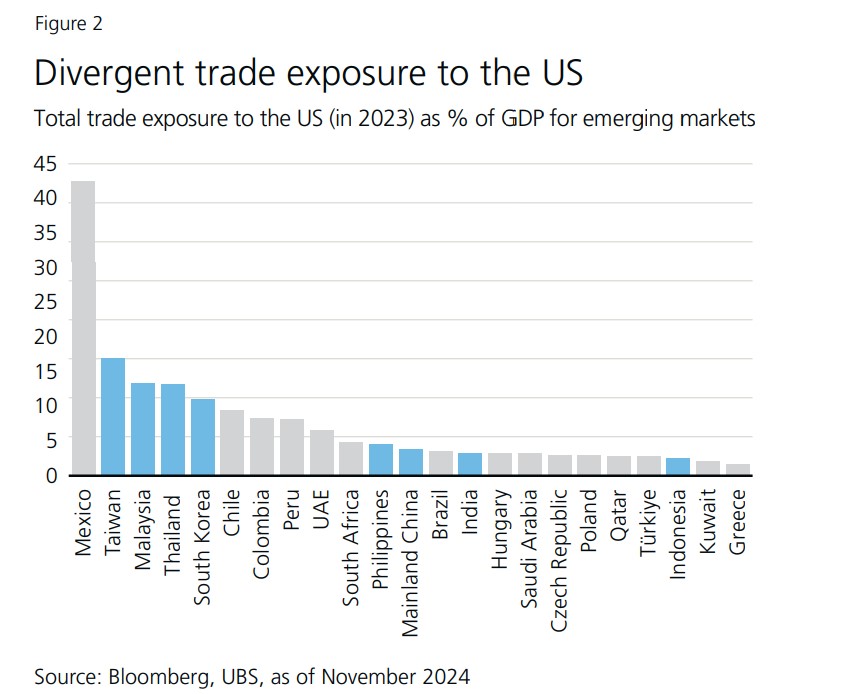

Τους κινδύνους που ενέχει η ενδεχόμενη επιβολή δασμών από τον Ντόναλντ Τραμπ, για τις αναδυόμενες οικονομίες, αναλύει μεταξύ άλλων σε νέο της report η UBS, με τις χώρες της Κεντρικής και Ανατολικής Ευρώπης, Μέσης Ανατολής και Αφρικής (CEEMEA), στις οποίες περιλαμβάνεται και η Ελλάδα, να παρουσιάζονται εκτεθειμένες. Από την Ευρώπη, οι οικονομίες που διατρέχουν τους μεγαλύτερους κινδύνους από τους εμπορικούς δασμούς του Ρεπουμπλικανού, είναι η Πολωνία, η Τσεχία και η Ουγγαρία, ενώ η χώρα μας βρίσκεται στην τελευταία θέση του σχετικού διαγράμματος, αν και πρέπει να σημειωθεί, ότι το μέγεθός της στο εμπόριο είναι πολύ μικρότερο των υπολοίπων χωρών, για αυτό και η έκθεση στους κινδύνους είναι και μικρότερη.

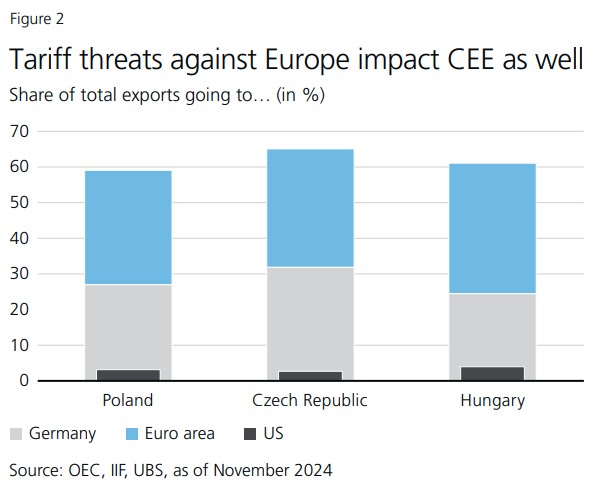

Όπως αναμένει η UBS, η επερχόμενη κυβέρνηση Τραμπ θα υιοθετήσει μια πιο επιθετική και απομονωτική εμπορική πολιτική, επικεντρωμένη σε δασμούς και στοχεύοντας χώρες με μεγάλες εμπορικές ανισορροπίες με τις ΗΠΑ. Παρά το γεγονός ότι οι περιορισμοί στο εμπόριο γενικά βλάπτουν τις αναδυόμενες αγορές, οι οικονομίες της Κεντρικής και Ανατολικής Ευρώπης φαίνονται ιδιαίτερα ευάλωτες. Αν και χώρες όπως η Πολωνία, η Ουγγαρία και η Τσεχία έχουν μόνο περιθωριακούς άμεσους εμπορικούς δεσμούς με τις ΗΠΑ, η ένταξή τους στις ευρύτερες ευρωπαϊκές αλυσίδες αξίας τις εκθέτει έμμεσα σε αυτόν τον κίνδυνο.

Η Πολωνία είναι μια οικονομία πιο προσανατολισμένη στην εσωτερική αγορά σε σχέση με την Ουγγαρία και την Τσεχία, και η περιοχή αναμένεται να επωφεληθεί από τις ροές κονδυλίων της ΕΕ στο νέο χρηματοδοτικό εξάμηνο. Παρ’ όλα αυτά, η βιομηχανία ήδη αντιμετωπίζει δυσκολίες, και με την Γερμανία, έναν βασικό εμπορικό εταίρο, να περνά τις δικές της οικονομικές δυσκολίες, η εξωτερική ζήτηση αναμένεται να επηρεάσει αρνητικά τις προοπτικές της περιοχής.

Ωστόσο, δεν είναι σαφές αν ο Τραμπ θα εφαρμόσει τις προτεινόμενες εμπορικές πολιτικές του ή αν η ρητορική του είναι απλώς μια επιθετική διαπραγματευτική θέση, αποφεύγοντας τελικά έναν παγκόσμιο εμπορικό πόλεμο. Η πώληση θέσεων σε τσεχικές κορώνες μπορεί να προσφέρει κάποια προστασία από τους κινδύνους δασμών, καθώς η Κεντρική Τράπεζα της Τσεχίας αναμένεται να συνεχίσει να χαλαρώνει τη νομισματική πολιτική και η οικονομία της Τσεχίας είναι σε μεγάλο βαθμό εξαρτημένη από την απόδοση του ευρωπαϊκού βιομηχανικού τομέα.

Τι βλέπει η UBS για τις αγορές ενόψει της προεδρίας Τραμπ

Όπως σημειώνει η ελβετική τράπεζα, η μεταβλητότητα των τελευταίων εβδομάδων στις αγορές μπορεί να αποτελεί ένδειξη για το μέλλον. Παρουσίασαν μεγάλες διακυμάνσεις, καθώς οι επενδυτές ζύγισαν τα υπέρ και τα κατά της επανεκλογής του Ντόναλντ Τραμπ, προσαρμόστηκαν στις νέες προσδοκίες για τα μέτρα τόνωσης στην Κίνα και εκτίμησαν την πορεία για τη χαλάρωση των κεντρικών τραπεζών.

Ατενίζοντας το μέλλον, οι επενδυτές στις αναδυόμενες αγορές πρέπει να προετοιμαστούν για έναν χρόνο με αλληλοσυγκρουόμενα σενάρια άνθησης και ύφεσης. Για το 2025 συνολικά, η UBS εκτιμάει ότι οι ισχυρές προοπτικές παγκόσμιας ανάπτυξης, τα σταθερά κέρδη των εταιρειών και η συνεχιζόμενη χαλάρωση της νομισματικής πολιτικής, καθώς ο πληθωρισμός προσεγγίζει τους στόχους των κεντρικών τραπεζών, θα αποτελούν τον κυρίαρχο παράγοντα. Ωστόσο, βραχυπρόθεσμα, οι ανησυχίες γύρω από τις εμπορικές πολιτικές της επερχόμενης κυβέρνησης Τραμπ μπορεί να επηρεάσουν τις κινήσεις των αγορών, αν και τέτοιες ανησυχίες έχουν ήδη ενσωματωθεί στις τιμές των περιουσιακών στοιχείων σε κάποιο βαθμό.

Συνεπώς, η τράπεζα συνιστά στους επενδυτές να εστιάσουν στις παγκόσμιες και αμερικανικές αγορές μετοχών για την έκθεσή τους στον κίνδυνο, χρησιμοποιώντας ταυτόχρονα αμυντικά περιουσιακά στοιχεία—όπως ο χρυσός, τα ακίνητα, τα ομόλογα υψηλής ποιότητας και εναλλακτικές επενδύσεις—για να προστατεύσουν τα χαρτοφυλάκιά τους από κινδύνους πτώσης.

Παράλληλα, συμβουλεύει τους επενδυτές να διατηρήσουν ένα διαφοροποιημένο χαρτοφυλάκιο και να εξετάσουν την έκθεσή τους σε πετρέλαιο και χρυσό, για να βοηθήσουν στην αντιστάθμιση των γεωπολιτικών κινδύνων.

Αναφορικά με τις επιμέρους κατηγορίες περιουσιακών στοιχείων:

H πρόβλεψή της για τα ομόλογα των αναδυόμενων αγορών το 2025 είναι περιορισμένη, μετά τις υψηλές αποδόσεις που παρουσίασαν το 2024 (σε μονοψήφιο ποσοστό). Οι αποδόσεις είναι απίθανο να περιοριστούν σημαντικά, καθώς οι αποτιμήσεις διαπραγματεύονται σε ιστορικά στενά επίπεδα, γεγονός που καθιστά την κατηγορία αυτή ευάλωτη σε κινδύνους, όπως ανανεωμένες ανησυχίες για ύφεση στις ΗΠΑ, επιδείνωση των οικονομικών προβλημάτων στην Κίνα, αναζωπύρωση φόβων για πληθωρισμό ή κλιμάκωση των εμπορικών ή γεωπολιτικών εντάσεων. Παρ’ όλα αυτά, το επιτόκιο απόδοσης 6-7% παραμένει ελκυστικό για την τράπεζα και βλέπει διάφορες ελκυστικές ευκαιρίες.

Για τις μετοχές, διατηρεί μια επιφυλακτική στάση για τους επόμενους τρεις έως έξι μήνες. Η αβεβαιότητα γύρω από τις πολιτικές της επερχόμενης κυβέρνησης των ΗΠΑ σε θέματα εμπορίου και άλλων κρίσιμων τομέων αναμένεται να διατηρήσει τη μεταβλητότητα σε υψηλά επίπεδα και να αυξήσει το ασφάλιστρο κινδύνου για τις μετοχές των αναδυόμενων αγορών. Ωστόσο, πιστεύει ότι η συνεχιζόμενη χαλάρωση της νομισματικής πολιτικής από την Fed και η εφαρμογή μέτρων τόνωσης στην Κίνα θα προσφέρουν στήριξη για τις μετοχές των αναδυόμενων αγορών το επόμενο έτος. Για τον δείκτη MSCI EM, αναμένουμε συνολικές αποδόσεις υψηλού μονοψήφιου ή χαμηλού διψήφιου ποσοστού το 2025. Κύριοι κίνδυνοι περιλαμβάνουν το ισχυρό δολάριο ΗΠΑ, την αύξηση των γεωπολιτικών εντάσεων, περιλαμβανομένου ενός νέου εμπορικού πολέμου, και την ανεπαρκή υποστήριξη πολιτικής από την Κίνα.

Λαμβάνοντας υπόψη την απόδοση από επιτόκια, αναμένουμε ότι τα νομίσματα των αναδυόμενων αγορών θα καταγράψουν αποδόσεις μεσαίων έως χαμηλών μονοψήφιων ποσοστών μέχρι το μέσο της επόμενης χρονιάς—μια χαμηλή σχέση ρίσκου-ανταμοιβής, δεδομένου ότι κάποιος μπορεί να κερδίσει μόνο ελαφρώς λιγότερο από ό,τι σε ομόλογα υψηλής ποιότητας σε δολάρια ΗΠΑ για την ίδια περίοδο. Επίσης, αναμένει ότι τα ελεύθερα διακυβερνητικά νομίσματα των αναδυόμενων αγορών θα λειτουργήσουν ως (μερικός) απορροφητής κραδασμών για ενδεχόμενους εμπορικούς δασμούς των ΗΠΑ. Προσθέτει, ότι η τουρκική λίρα, εφόσον συνεχιστούν οι «ορθόδοξες» πολιτικές κατά τη διάρκεια των πιο δύσκολων μηνών του χειμώνα, μπορεί επίσης να αξίζει μια νέα «ματιά» το νέο έτος.

Προοπτικές για τις Χρηματοπιστωτικές Αγορές

Διατηρεί μια ελκυστική άποψη για τις παγκόσμιες μετοχές, καθώς η οικονομική ανάπτυξη παραμένει ανθεκτική και οι κεντρικές τράπεζες έχουν λάβει ενεργά μέτρα στήριξης. Παρά τις απειλές από δασμούς και κάποια μείωση των προσδοκιών της UBS εκτός ΗΠΑ, πιστεύει ότι οι μετοχές εξακολουθούν να έχουν περιθώρια ανάπτυξης, υποστηριζόμενες από ένα θετικό οικονομικό περιβάλλον. Αναμένει ανάπτυξη κερδών στο υψηλό μονοψήφιο ποσοστό για το επόμενο έτος, με τον τομέα της τεχνολογίας να ηγείται, κυρίως χάρη στις ισχυρές επενδύσεις στην AI.

Στον τομέα των ομολόγων, διατηρει ουδέτερη άποψη, αν και αναβάθμισε τα ομόλογα υψηλής ποιότητας από ουδέτερα σε ελκυστικά, λόγω της πρόσφατης μείωσης των τιμών τους. Τα ομόλογα υψηλής ποιότητας προσφέρουν ένα ελκυστικό προφίλ κινδύνου-απόδοσης, ιδιαίτερα αν η οικονομική ανάπτυξη εξασθενήσει περαιτέρω. Συνεχίζει να θεωρεί τα ομόλογα επενδυτικής βαθμίδας ως ελκυστικά, ενώ τα ομόλογα υψηλής απόδοσης και τα ομόλογα αναδυόμενων αγορών παραμένουν ουδέτερα. Η πορεία των αποδόσεων θα εξαρτηθεί σε μεγάλο βαθμό από τις μειώσεις των επιτοκίων της Fed και την εφαρμογή των πολιτικών του Ντόναλντ Τραμπ, οι οποίες αναμένεται να περάσουν από το Κογκρέσο.

Στην αγορά συναλλάγματος, η επανεκλογή του Ντόναλντ Τραμπ οδήγησε σε ισχυρή ανάκαμψη του δολαρίου τις τελευταίες εβδομάδες. Με τον Τραμπ στην εξουσία, αναμένει λιγότερη αδυναμία του δολαρίου το 2025 από ό,τι αρχικά αναμενόταν, αλλά διατηρεί την άποψη ότι η ευρεία υπερεκτίμηση του δολαρίου θα μετριαστεί το 2025. Αναμένει ότι το ευρώ θα ενισχυθεί σε σχέση με το δολάριο.

Στα εμπορεύματα, διατηρεί ουδέτερη άποψη για τα ευρεία εμπορεύματα, με αναμενόμενη συνολική απόδοση περίπου 10% και μεταβλητότητα περίπου 15%. Τα περισσότερα κέρδη αναμένονται στους τομείς της ενέργειας και των βιομηχανικών μετάλλων. Έχει επίσης θετική άποψη για τον χρυσό, αναμένοντας υψηλότερες τιμές το επόμενο εξάμηνο έως 12 μήνες, λόγω αυξημένης ζήτησης για επενδύσεις καθώς τα πραγματικά επιτόκια των ΗΠΑ μειώνονται και οι κεντρικές τράπεζες συνεχίζουν τις αγορές τους. Τέλος, για το πετρέλαιο, αναμένει οι τιμές του μπρεντ να ανακάμψουν στα 80 δολάρια ανά βαρέλι, λόγω της συνεχιζόμενης μείωσης των αποθεμάτων.

Διαβάστε επίσης

Τράπεζες: Μειώνουν προμήθειες και χρεώσεις από το 2025

Οι κερδισμένοι του 2025: Ποιοι θα πληρώσουν μειωμένους φόρους

Έξυπνες Γέφυρες: Υπεγράφη η πέμπτη σύμβαση, στο τιμόνι η ΤΕΡΝΑ