THEPOWERGAME

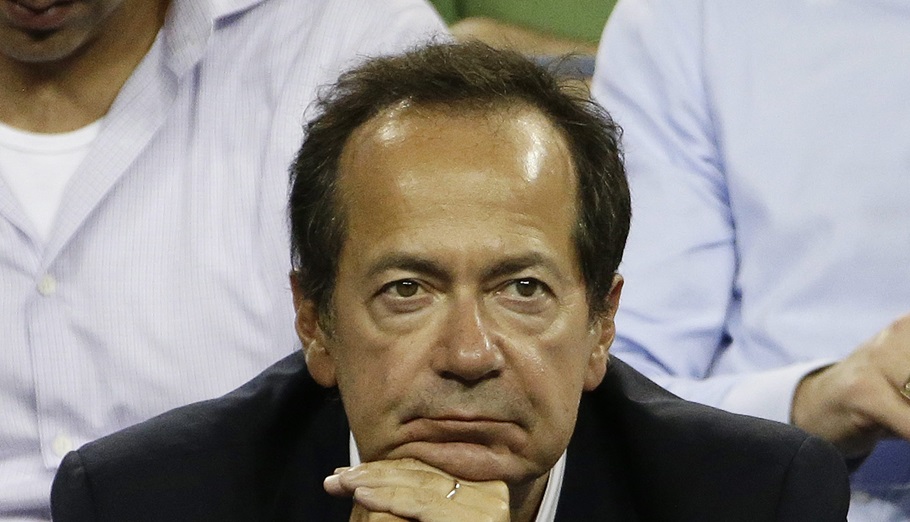

Μαζί με τον Πρεμ Γουάτσα (σ.σ. αυτός πιο νωρίς, σχεδόν έναν χρόνο πριν), ο Τζον Πόλσον, ο Αμερικανός μεγαλοεπενδυτής που θησαύρισε παίζοντας ανάποδα τα ενυπόθηκα δάνεια στις ΗΠΑ, που οδήγησαν στο ναυάγιο της Lehman Brothers, από το 2013 έχει ρίξει περί το 1,1 δισ. ευρώ σε ελληνικές μετοχές. Αν από κάπου κερδίζει σήμερα, είναι η μετοχή της Πειραιώς και από τα «Μezz», από Alpha και ΕΥΔΑΠ, αλλά ακόμα θέλει… δουλειά για να αυγατίσει το χαρτοφυλάκιό του, όπως αναφέρουν εγχώριες χρηματιστηριακές πηγές.

Ο Τζον Πόλσον, ήταν από τους λίγους ή μάλλον το long only fund προσωποποιημένο, στα δύσκολα, όχι μόνο της αγοράς, αλλά και της ελληνικής οικονομίας. Ήταν μέσα στην αγορά όταν οι τράπεζες ανακεφαλαιοποιήθηκαν τρεις φορές την προηγούμενη δεκαετία! Ήταν μέσα όταν οι τράπεζες έκλεισαν! Ήταν μέσα με το περίφημο δημοψήφισμα. Ήταν μέσα την εποχή των capital controls, το καλοκαίρι του 2015. Ήταν μέσα όταν έκλεισε το Χρηματιστήριο για σχεδόν δύο μήνες την ίδια χρονιά. Ήταν μέσα, και παραμένει, όταν το ΣτΕ αποφάσισε ότι οι εταιρείες ύδατος δεν μπορούν να μετοχοποιηθούν περαιτέρω, διότι το νερό είναι δημόσιο αγαθό.

Ο Τζον Πόλσον μόλις φέτος άρχισε να παρακολουθεί το χαρτοφυλάκιο που λέγεται Ελλάδα από το γραφείο του στον ουρανοξύστη που έχει τα γραφεία του στη Νέα Υόρκη, όταν και έλαβε για πρώτη φορά μέρισμα από τις τράπεζες και τα «Μezz», μειώνοντας σχετικά τη χασούρα του. Σημαντικό γεγονός το ότι παραμένει και πιστεύει την ελληνική αγορά και ειδικά στην περίπτωση της Πειραιώς αρχίσει και γράφει υπεραξίες. Ίδια είναι η πεποίθηση και στην αγορά ότι το κλίμα γυρίζει και για την Alpha Bank, δεδομένου ότι χθες έγινε μία ακόμα απόπειρα διαφυγής της μετοχής από το 1,50 ευρώ.

Ο Τζον Πόλσον ήταν μέσα και στην αύξηση κεφαλαίου της Πειραιώς το 2021, εισφέροντας 265 εκατ. ευρώ, τότε που οι μετοχές είχαν διατεθεί στο 1,15 ευρώ, ενώ είχε μπει στις ανακεφαλαιοποιήσεις 2013, 2014 και 2015, βάζοντας συνολικά περί τα 420 εκατ. ευρώ. Το μέσο κόστος κτήσης σύμφωνα με τους χρηματιστές υπολογίζεται για τον Αμερικανό μεγαλοεπενδυτή σε 2,94 ευρώ, κατέχοντας συνολικά 232.758.819 μετοχές ή το 18,62% του μετοχικού κεφαλαίου σήμερα. Σύνολο, 685 εκατ. ευρώ.

Θα είναι ο Τζον Πόλσον ο επόμενος υπουργός Οικονομικών των ΗΠΑ;

Αυτήν τη στιγμή ο Αμερικανός επενδυτής, που σύμφωνα με κάποιες φήμες προαλείφεται ως ο επόμενος υπουργός Οικονομικών στη νέα κυβέρνηση του Ντόναλντ Τραμπ, κερδίζει περισσότερα από 200 εκατ. ευρώ. Το ποσό αυτό αυξάνεται κατά 14 εκατ. ευρώ από τα μέρισματα που εισέπραξε φέτος από την τράπεζα.

Η μέση τιμή κτήσης του Πόλσον στην Alpha Bank εκτιμάται στο 1,50 ευρώ. Η μετοχή έγραψε υψηλό ακόμα και στο 1,79 ευρώ το 2024. Διατηρεί συνολικά 114,06 εκατ. κομμάτια, δηλαδή κάτι λιγότερο από 5%. Επιπλέον 2,9 εκατ. ευρώ αφορούν τη χρηματιστηριακή αποτίμηση της συμμετοχής στο διαπραγματευόμενο στο ΧΑ Galaxy Cosmos Mezz της τράπεζας.

Ο Πόλσον είχε συμμετάσχει στην αύξηση κεφαλαίου της Alpha Bank με 44,9 εκατ. ευρώ, που είχε πραγματοποιήσει η τράπεζα το καλοκαίρι του 2021, με τιμή συμμετοχής στη διαδικασία τότε στο 1 ευρώ. Νωρίτερα είχε συμμετάσχει στις ανακεφαλαιοποιήσεις του 2014 και του 2015 με συνολικά 310 εκατ. ευρώ, αν και απεκόμισε έσοδα μειώνοντας οριακά τη θέση του από τότε. Τον Δεκέμβριο του 2022 ο Τζον Πόλσον είχε πουλήσει και από το 5,6% η θέση του μειώθηκε σε 4,84%, όσο δηλαδή είναι σήμερα. Εκτιμάται ότι είχε κερδίσει περί τα 20 εκατ. ευρώ, ενώ το μέσο κόστος ανά μετοχή υπολογίζεται στα 2,937 ευρώ. Τα μερίσματα που εισέπραξε υπολογίζονται σε 3,8-4 εκατ. ευρώ και το χαρτοφυλάκιο του Αμερικανού επενδυτή εκτιμάται ότι γράφει απώλειες περί τα 155 εκατ. ευρώ.

Τον Απρίλιο του 2014 ο Πόλσον ήταν ο αγοραστής 10.648.800 μετοχών της ΕΥΔΑΠ. Για την ιστορία, τις μετοχές αυτές κατείχε πριν η Πειραιώς και η αγορά έγινε στα 86,225 εκατ. ευρώ, που σημαίνει 8,1 ευρώ ανά μετοχή. Η μετοχή χθες ενδοσυνεδριακά βρισκόταν στα ίδια επίπεδα με την Παρασκευή, στα 5,80 ευρώ, ενώ μέσα στον χρόνο έφτασε πάνω από τα 6,20 και στα κάτω της έγραψε τα 5,10 ευρώ. Η αποτίμηση της θέσης του υπολογίζεται στα 61,7 εκατ. ευρώ, αλλά έχει εισπράξει μερίσματα όλα αυτά τα χρόνια 33 εκατ. ευρώ. Άρα γράφει λίγα κέρδη της τάξης των 8 εκατ. ευρώ, ενώ προσβλέπει στην επιστροφή κεφαλαίου τουλάχιστον 1 ευρώ/μετοχή από την ΕΥΔΑΠ, στο πλαίσιο αξιοποίησης της μεγάλης ρευστότητας που είχε η επιχείρηση στα ταμεία της (περί τα 350 εκατ. ευρώ).

Διαβάστε επίσης

Γιατί η μεταποίηση απέχει από το Ταμείο Ανάκαμψης

ΕΤΑΔ: Τα κέρδη της για το 2023 και η πληγή των διαιτησιών με τον Μαντωνανάκη

LNG: Γιατί συμφέρει ως καύσιμο στις μεταφορές και στη βιομηχανία