THEPOWERGAME

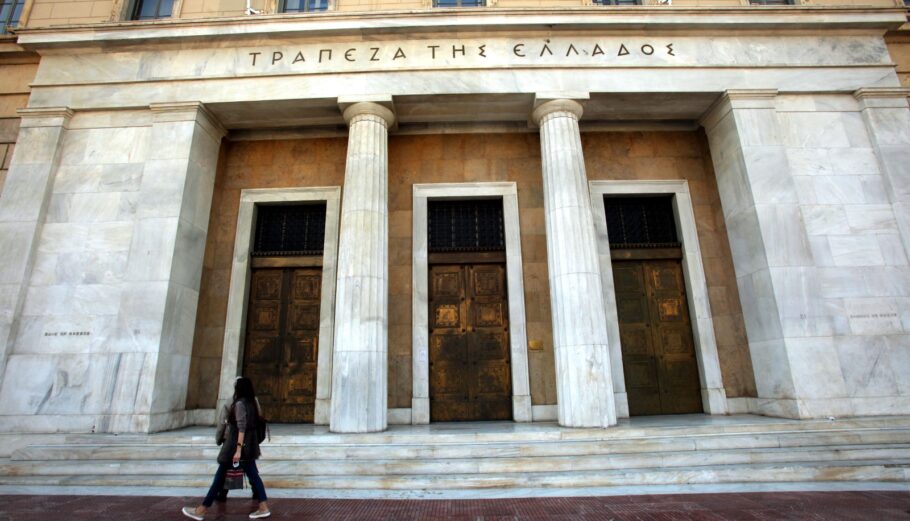

Το ελληνικό τραπεζικό σύστημα είναι εκτεθειμένο μόνο σε εξωγενείς κινδύνους, οι οποίοι συνδέονται με τους αυξημένους γεωπολιτικούς κίνδυνους. Αυτό αναφέρει μεταξύ άλλων η Τράπεζα της Ελλάδος στην Έκθεση Χρηματοπιστωτικής Σταθερότητας. Όπως επισημαίνει, το πρώτο εξάμηνο του 2024 οι ελληνικές τράπεζες ενίσχυσαν σημαντικά την οργανική τους κερδοφορία, διατηρώντας σε ικανοποιητικό επίπεδο τη ρευστότητα και την κεφαλαιακή τους επάρκεια. Αναφορικά με το outlook των ελληνικών τραπεζών, παραμένει θετικό, ωστόσο «αγκάθι» αποτελεί το υπόλοιπο στα «κόκκινα δάνεια», το οποίο πρέπει να εξυγιανθεί ώστε με αυτόν τον τρόπο «να επιτευχθεί η σύγκλιση με τον ευρωπαϊκό μέσο όρο».

Στα συμπεράσματα της ΤτΕ περιλαμβάνεται και το γεγονός ότι η «απρόσκοπτη λειτουργία των υποδομών της χρηματοπιστωτικής αγοράς, το πρώτο εξάμηνο του 2024 επέδρασε θετικά στη σταθερότητα του εγχώριου χρηματοπιστωτικού συστήματος». Η Έκθεση Χρηματοπιστωτικής Σταθερότητας αναρτήθηκε την Τρίτη (22/10) στον ιστοχώρο της Τράπεζας της Ελλάδος. Δημοσιεύεται δύο φορές τον χρόνο από τη Διεύθυνση Χρηματοπιστωτικής Σταθερότητας.

Τα κέρδη των τραπεζών και οι προκλήσεις

Ο ελληνικός τραπεζικός τομέας είναι σε καλύτερη θέση σε σχέση με το παρελθόν για να αντιμετωπίσει πιθανές διαταραχές και να επιτελέσει το διαμεσολαβητικό του ρόλο. Το πρώτο εξάμηνο του 2024 οι ελληνικές τράπεζες κατέγραψαν κέρδη μετά από φόρους και διακοπτόμενες δραστηριότητες ύψους 2,3 δισ. ευρώ, έναντι κερδών 1,9 δισ. ευρώ το πρώτο εξάμηνο του 2023. Στην εξέλιξη αυτή συνέβαλε καθοριστικά η αύξηση των καθαρών εσόδων από τόκους και προμήθειες, με θετική συμβολή των εσόδων από πράξεις πληρωμών και τη διαχείριση περιουσιακών στοιχείων.

H κεφαλαιακή επάρκεια του τραπεζικού τομέα παρέμεινε σχεδόν αμετάβλητη το πρώτο εξάμηνο του 2024, καθώς η αύξηση των εποπτικών ιδίων κεφαλαίων αντισταθμίστηκε από την αύξηση του σταθμισμένου ως προς τον κίνδυνο ενεργητικού. Συγκεκριμένα, ο Δείκτης Κεφαλαίου Κοινών Μετοχών της Κατηγορίας 1 (Common Equity Tier 1 ratio – CET1 ratio) σε ενοποιημένη βάση μειώθηκε οριακά σε 15,4% τον Ιούνιο του 2024 από 15,5% το Δεκέμβριο του 2023 και ο Συνολικός Δείκτης Κεφαλαίου (Total Capital Ratio – TCR) παρέμεινε αμετάβλητος στο 18,8%. Οι δείκτες αυτοί εξακολουθούν όμως να υπολείπονται του ευρωπαϊκού μέσου όρου (δείκτες CET1: 15,8% και TCR: 19,9% τον Ιούνιο του 2024). Επίσης, οι συνθήκες ρευστότητας του ελληνικού τραπεζικού τομέα παρέμειναν ικανοποιητικές το πρώτο εξάμηνο του 2024.

Η ποιότητα του δανειακού χαρτοφυλακίου των πιστωτικών ιδρυμάτων το εν λόγω χρονικό διάστημα επιδεινώθηκε ελαφρώς, εξαιτίας της ενσωμάτωσης συγκεκριμένων κατηγοριών δανείων με εγγύηση του Ελληνικού Δημοσίου στην περίμετρο των μη εξυπηρετούμενων δανείων (ΜΕΔ), μετά από εποπτική απαίτηση. Επισημαίνεται ότι ο δείκτης ΜΕΔ σε επίπεδο τραπεζικού τομέα (Ιούνιος 2024: 6,9%) εξακολουθεί να παραμένει υψηλός και πολλαπλάσιος του ευρωπαϊκού μέσου όρου (Ιούνιος 2024: 2,3%).

Οι προοπτικές του ελληνικού τραπεζικού τομέα διαγράφονται θετικές. Ωστόσο, είναι άρρηκτα συνδεδεμένες με τη μακροοικονομική πορεία της χώρας, η οποία επηρεάζεται και από εξωγενείς παράγοντες. Η περαιτέρω όξυνση των γεωπολιτικών κινδύνων μπορεί να λειτουργήσει αρνητικά, ενώ μια απότομη ανατιμολόγηση των περιουσιακών στοιχείων στις διεθνείς αγορές χρήματος και κεφαλαίων μπορεί να επιφέρει σημαντικές επιπτώσεις στην παγκόσμια οικονομία. Επιπρόσθετα, η κλιματική αλλαγή και ο κίνδυνος κυβερνοεπιθέσεων αποτελούν σημαντικούς κινδύνους για την εύρυθμη λειτουργία του χρηματοπιστωτικού συστήματος. Συμπερασματικά, η εξασφάλιση συνθηκών χρηματοπιστωτικής σταθερότητας εξαρτάται σε μεγάλο βαθμό από την περαιτέρω θωράκιση του ελληνικού τραπεζικού τομέα. Ταυτόχρονα, αναδεικνύεται η σημασία της προώθησης των απαραίτητων μεταρρυθμίσεων με στόχο την εμβάθυνση της Τραπεζικής Ένωσης και την ενίσχυση της ανταγωνιστικότητας σε επίπεδο ΕΕ.

Γιατί είναι σημαντική η Έκθεση Χρηματοπιστωτικής Σταθερότητας

Η Έκθεση Χρηματοπιστωτικής Σταθερότητας εξετάζει τις εξελίξεις στο μακροοικονομικό και χρηματοπιστωτικό περιβάλλον, αξιολογεί τους κινδύνους και την ανθεκτικότητα του τραπεζικού τομέα, των ασφαλιστικών επιχειρήσεων και των λοιπών τομέων του χρηματοπιστωτικού συστήματος και αναλύει τη λειτουργία των υποδομών των χρηματοπιστωτικών αγορών (συστήματα πληρωμών, κάρτες πληρωμών, κεντρικά αποθετήρια τίτλων και κεντρικοί αντισυμβαλλόμενοι).

Η παρούσα Έκθεση επικεντρώνεται στις εξελίξεις που έλαβαν χώρα στον τραπεζικό τομέα το πρώτο εξάμηνο του 2024, ενώ παρουσιάζονται επίσης δύο Ειδικά Θέματα:

- Το Ειδικό Θέμα Ι περιγράφει το πλαίσιο αξιολόγησης που έχει αναπτύξει η Τράπεζα της Ελλάδος για τη συστηματική παρακολούθηση των κινδύνων που απορρέουν από δάνεια και επενδύσεις σε επαγγελματικά ακίνητα. Επιπρόσθετα, παρουσιάζει τα ευρήματα από την εφαρμογή της εν λόγω αξιολόγησης στην εγχώρια αγορά επαγγελματικών ακινήτων για το δεύτερο εξάμηνο του 2023.

- Το Ειδικό Θέμα ΙΙ παρουσιάζει το τρέχον τοπίο των κυβερνοαπειλών στις υποδομές των χρηματοπιστωτικών αγορών, τους ενδεχόμενους κινδύνους από περιστατικά κυβερνοεπιθέσεων στις υποδομές, καθώς και τους τρόπους αντιμετώπισης των κυβερνοαπειλών.

Διαβάστε επίσης

Metlen: Επένδυση άνω των 30 εκατ. στη Θεσσαλονίκη

Πλέον και στα Ελληνικά το Microsoft 365 Capilot

Ζάγκα: Όσα είπε για τη νοθεία στα καύσιμα