THEPOWERGAME

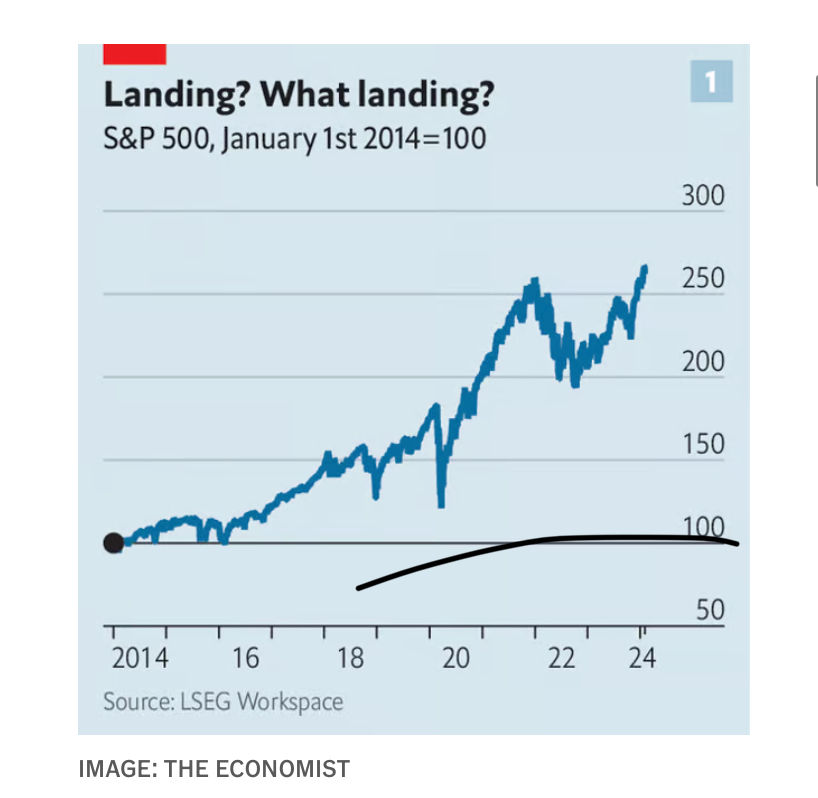

Το αμερικανικό χρηματιστήριο βρίσκεται σε ανοδική πορεία. Τους τελευταίους τρεις μήνες ο δείκτης S&P 500 των μεγάλων εταιρειών εκτινάχθηκε κατά σχεδόν 15%, φθάνοντας σε επίπεδα-ρεκόρ (βλ. διάγραμμα 1). Τα πρόσφατα οικονομικά στοιχεία υποστηρίζουν την αισιοδοξία των επενδυτών. Στις 2 Φεβρουαρίου το υπουργείο Εργασίας ανακοίνωσε ότι τον Ιανουάριο δημιουργήθηκαν 353.000 θέσεις εργασίας, πολύ περισσότερες από τις αναμενόμενες. Η οικονομία αναπτύχθηκε με ένα θετικό 3,3% (σε ετήσιο ρυθμό) το τελευταίο τρίμηνο του 2023, ενώ ο πληθωρισμός επιβραδύνθηκε στο 2,6% με βάση το προτιμώμενο μέτρο της Ομοσπονδιακής Τράπεζας των ΗΠΑ, όχι πολύ μακριά από τον στόχο του 2%. Οι επενδυτές στοιχηματίζουν τώρα ότι μέχρι το τέλος του έτους η Fed θα μειώσει το επιτόκιο αναφοράς της από το σημερινό εύρος μεταξύ 5,25% και 5,5% σε επίπεδα κάτω του 4%, εκτοξεύοντας την αμερικανική οικονομία -και μαζί με αυτήν την America Inc.

Το στοίχημα αυτό δεν είναι, ωστόσο, σε καμία περίπτωση σίγουρο. Στις 31 Ιανουαρίου ο Jerome Powell, πρόεδρος της Fed, διέψευσε τις ελπίδες για επικείμενη μείωση των επιτοκίων, υποστηρίζοντας ότι ο πληθωρισμός είναι «ακόμη πολύ υψηλός». Καθώς τα φθηνά χρέη της εποχής της πανδημίας αρχίζουν να ωριμάζουν, ο λογαριασμός των τόκων για τα 21 τρισ. δολάρια μη χρηματοπιστωτικού εταιρικού χρέους της Αμερικής θα συνεχίσει να ανεβαίνει. Τα κέρδη παραμένουν λίγο έως πολύ στάσιμα. Στο τελευταίο τρίμηνο του περασμένου έτους, το οποίο οι εταιρείες του δείκτη S&P 500 ανακοινώνουν σήμερα, αυξήθηκαν κατά ένα μέτριο 1,6% σε ετήσια βάση. Επιπλέον, τρεις από τις δυνάμεις που στήριξαν τα κέρδη μπορεί τώρα να εξασθενήσουν.

Η πρώτη πηγή ανησυχίας είναι οι Αμερικανοί καταναλωτές. Κάποια από τα «καύσιμα» που είχαν εκτοξεύσει την κατανάλωση στα ύψη, διαψεύδοντας τις προσδοκίες για ύφεση το 2023, τελειώνουν. Σύμφωνα με πρόσφατο έγγραφο του Francois de Soyres και των συν-συντακτών του από τη Fed, οι πλεονάζουσες αποταμιεύσεις που συγκέντρωσαν οι αγοραστές κατά τη διάρκεια της πανδημίας, εν μέρει χάρη στις κυβερνητικές επιταγές στήριξης, έχουν πλέον σε μεγάλο βαθμό δαπανηθεί. Τα ποσοστά αθέτησης πληρωμών στις πιστωτικές κάρτες αυξάνονται με σταθερούς ρυθμούς. Οι αποπληρωμές των φοιτητικών δανείων, οι οποίες ξαναξεκίνησαν τον περασμένο Οκτώβριο, αφού το Ανώτατο Δικαστήριο ακύρωσε ένα μορατόριουμ της εποχής της πανδημίας, αυξάνουν την πίεση.

Ως αποτέλεσμα, οι λιανοπωλητές διακριτικών αγαθών προετοιμάζονται για δύσκολους καιρούς. Στις 23 Ιανουαρίου η Wayfair, ένα ηλεκτρονικό κατάστημα επίπλων, ανακοίνωσε ότι θα απολύσει το 13% του προσωπικού της ως απάντηση στη «συνεχιζόμενη αδυναμία της κατηγορίας». Λίγες εβδομάδες νωρίτερα το αφεντικό της είχε στείλει ένα εμπνευσμένο χριστουγεννιάτικο υπόμνημα στο προσωπικό, στο οποίο εξήρε τις χαρές της «πολύωρης εργασίας» και του «συνδυασμού εργασίας και ζωής». Στις 25 Ιανουαρίου η Levi Strauss, κατασκευάστρια των αγαπημένων τζιν της Αμερικής, δήλωσε ότι αναμένει τα έσοδά της να αυξηθούν μεταξύ 1% και 3% φέτος, κάτω από τις προβλέψεις των αναλυτών, και ανακοίνωσε ότι θα απολύσει το 10% έως 15% του εργατικού δυναμικού της. Στις 30 Ιανουαρίου η Whirlpool, κατασκευάστρια οικιακών συσκευών, δήλωσε ότι αναμένει οι πωλήσεις ομοειδών προϊόντων να παραμείνουν αμετάβλητες το 2024.

Την ίδια ημέρα η Mary Barra, το αφεντικό της General Motors, της μεγαλύτερης αυτοκινητοβιομηχανίας της Αμερικής, προέβλεψε αισιόδοξα ότι φέτος ο αριθμός των αυτοκινήτων που θα πωληθούν στην Αμερική θα αυξηθεί κατά 3% -όχι άσχημα, αλλά πολύ κάτω από την περσινή αύξηση του 12%. Για να ενισχυθεί η ζήτηση οι τιμές αναμένεται να μειωθούν, συμπιέζοντας τα περιθώρια κέρδους, την ώρα που οι αυτοκινητοβιομηχανίες απορροφούν το υψηλότερο κόστος από τη νέα μισθολογική συμφωνία που κέρδισαν οι συνδικαλισμένοι εργαζόμενοί τους στα τέλη του περασμένου έτους. Παράλληλα, οι Αμερικανοί καταναλωτές στρέφονται με πιο αργούς ρυθμούς στα ακριβότερα ηλεκτρικά οχήματα απ’ ό,τι ανέμεναν οι αυτοκινητοβιομηχανίες. Στις 24 Ιανουαρίου η Tesla, ο πρωταθλητής των ηλεκτρικών αυτοκινήτων της Αμερικής, προειδοποίησε ότι η ανάπτυξή της φέτος «μπορεί να είναι αισθητά χαμηλότερη». Ως αντίδραση, οι μετοχές της έπεσαν κατά 12%, σβήνοντας 80 δισ. δολάρια από την αγοραία αξία της.

Ακόμα και οι πωλητές βασικών καταναλωτικών αγαθών δηλώνουν επιφυλακτικότητα. Τα τελευταία δύο χρόνια οι κατασκευαστές συσκευασμένων τροφίμων και διάφορων ειδών πρώτης ανάγκης για το σπίτι κατάφεραν να προστατεύσουν τα κέρδη τους από την αύξηση του κόστους, ανεβάζοντας τις τιμές χωρίς να συντρίψουν τη ζήτηση. Τώρα αυτή η στρατηγική φαίνεται να εξαντλείται. Στις 26 Ιανουαρίου η Colgate-Palmolive δήλωσε ότι αναμένει αύξηση των πωλήσεων μεταξύ 1% και 4% φέτος, από 8% πέρυσι. Στις 30 Ιανουαρίου η Mondelez, εταιρεία παραγωγής ζαχαρωδών προϊόντων, εκτίμησε αύξηση των εσόδων για το 2024 μεταξύ 3% και 5%, από 14% το 2023.

Η δεύτερη ανησυχία για ορισμένες εταιρείες σχετίζεται με την υγεία των καταναλωτών στην Κίνα. Η κατάρρευση του τομέα των ακινήτων στη χώρα επιβάρυνε το καταναλωτικό κλίμα. Τον Δεκέμβριο η τιμή της μετοχής της Nike έπεσε μετά την ανακοίνωση της επιβράδυνσης της αύξησης των πωλήσεων στην Κίνα ως αποτέλεσμα των «αυξημένων μακροοικονομικών αντιξοοτήτων». Η εντολή δικαστηρίου του Χονγκ Κονγκ στις 29 Ιανουαρίου, που υποχρεώνει την Evergrande, την άλλοτε μεγαλύτερη εταιρεία ανάπτυξης ακινήτων στην Κίνα, να προχωρήσει σε εκκαθάριση, θα μπορούσε να επιβαρύνει περαιτέρω το κλίμα. Την επόμενη ημέρα ο Laxman Narasimhan, επικεφαλής της Starbucks, προειδοποίησε ότι «οι επιφυλακτικότεροι καταναλωτές» στην Κίνα επιβαρύνουν την ανάπτυξή της. Αν και η Apple, η κατασκευάστρια εταιρεία iPhone, κατάφερε να σημειώσει ετήσια ανάπτυξη 2% το τελευταίο τρίμηνο του περασμένου έτους, οι πωλήσεις της στην Κίνα υποχώρησαν κατά 13%. Για την Apple, τη Nike και τη Starbucks ο σκληρότερος τοπικός ανταγωνισμός είναι ένα επιπλέον πρόβλημα.

Η τρίτη πηγή ανησυχίας για το επόμενο έτος αφορά το εσωτερικό της χώρας, όπου η κατασκευαστική έκρηξη της Αμερικής φαίνεται με τη σειρά της να επιβραδύνεται. Το πρώτο εξάμηνο του περασμένου έτους οι μηνιαίες κατασκευές εργοστασίων στην Αμερική αυξήθηκαν κατά 17%, με προσαρμογή στον πληθωρισμό. Στο δεύτερο εξάμηνο η αύξηση αυτή επιβραδύνθηκε στο 8% (βλ. διάγραμμα 2). H ταϊβανέζικη εταιρεία κατασκευής τσιπ TSMC ανακοίνωσε στις 18 Ιανουαρίου ότι θα καθυστερήσει το άνοιγμα ενός δεύτερου εργοστασίου ημιαγωγών στην Αριζόνα κατά ένα ή δύο χρόνια. Είχε ήδη καθυστερήσει το πρώτο τον Ιούλιο. Την 1η Φεβρουαρίου ανακοινώθηκε ότι η Intel θα καθυστερούσε το άνοιγμα ενός εργοστασίου στο Οχάιο, το οποίο μπορεί να οφείλεται στο γεγονός ότι οι επιδοτήσεις που υποσχέθηκε η κυβέρνηση Biden αργούν να υλοποιηθούν. Από τα 52 δισ. δολάρια που προβλέπονται στον νόμο για τα τσιπ όσον αφορά τη στήριξη της εγχώριας παραγωγής ημιαγωγών, μόνο ένα μικρό μέρος έχει μέχρι στιγμής διατεθεί. Οι αμερικανικές αυτοκινητοβιομηχανίες αναβάλλουν επίσης τις επενδύσεις στην παραγωγή ηλεκτρικών αυτοκινήτων ως απάντηση στην απογοητευτική ζήτηση. Κάτι τέτοιο θα μπορούσε να αρχίσει να επιβαρύνει τους κατασκευαστές εργοστασίων και τους προμηθευτές που επωφελήθηκαν από την έκρηξη.

Και η Τεχνητή Νοημοσύνη;

Ένας τομέας δραστηριότητας που δεν δείχνει σημάδια επιβράδυνσης είναι η τεχνητή νοημοσύνη. Η Amazon, η Alphabet και η Microsoft -η τριάδα του υπολογιστικού νέφους της Αμερικής- ανακοίνωσαν ετήσια αύξηση των τμημάτων τους στο υπολογιστικό νέφος κατά 13%, 26% και 30% αντίστοιχα, για το τελευταίο τρίμηνο του περασμένου έτους, εν μέρει λόγω της αυξανόμενης ζήτησης από τους πελάτες. Και οι τρεις δήλωσαν στους επενδυτές ότι οι υψηλές φιλοδοξίες τους για την ΤΝ θα τους οδηγήσουν, το επόμενο έτος, στην αύξηση των κεφαλαιακών τους επενδύσεων. Την 1η Φεβρουαρίου η Meta, η οποία επίσης έχει φιλοδοξίες για την τεχνητή νοημοσύνη, ανακοίνωσε εκπληκτικά κέρδη και δήλωσε ότι θα δαπανήσει έως και 37 δισ. δολάρια φέτος, πολλά από αυτά σε κέντρα δεδομένων για την εκπαίδευση και τη λειτουργία μοντέλων τεχνητής νοημοσύνης. Σε αντίθεση με την προηγούμενη επενδυτική της έξαρση, στο Μetaverse εικονικής πραγματικότητας που τελικά δεν αγαπήθηκε, οι επενδυτές την αποθέωσαν -όπως και την είδηση ότι η εταιρεία θα επαναγοράσει περισσότερες μετοχές και θα πληρώσει το πρώτο μέρισμα της ιστορίας της. Την επόμενη ημέρα η χρηματιστηριακή αξία της Meta εκτινάχθηκε κατά σχεδόν 200 δισ., αγγίζοντας το 1,2 τρισ. δολάρια, το μεγαλύτερο άλμα σε μια ημέρα στην ιστορία της Wall Street.

Ωστόσο, μπορεί να περάσει αρκετός καιρός μέχρι οι υπόλοιπες εταιρείες της Αμερικής να δουν μια ώθηση στα κέρδη τους από την ΤΝ. Σύμφωνα με μια πρόσφατη έρευνα της εταιρείας συμβούλων BCG, μόνο το 5% των εταιρειών δεν κάνει τίποτε απολύτως με την τεχνολογία. Ωστόσο, το 71% απλώς «επιδιώκει περιορισμένους πειραματισμούς και πιλοτικές εφαρμογές μικρής κλίμακας». Καθώς τα άλλα καύσιμα της America Inc εξαντλούνται, μπορεί να χρειαστούν περισσότερα τέτοια πιλοτικά προγράμματα ώστε να εξασφαλιστεί ένα ομαλό ταξίδι προς τα μπροστά.

© 2023 The Economist Newspaper Limited. All rights reserved.

Άρθρο από τον Economist, το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από την www.powergame.gr. Το πρωτότυπο άρθρο, στα αγγλικά, βρίσκεται στο www.economist.com