THEPOWERGAME

Στα 18,9 δισ. ευρώ ανέρχονται οι δανειακές ανάγκες του Ελληνικού Δημοσίου για το 2024. Σύμφωνα με τη «Στρατηγική Χρηματοδότησης» που δημοσιοποίησε ο ΟΔΔΗΧ τα 10 δισ. ευρώ εξ αυτών θα καλυφθούν με εκδόσεις ομολόγων, με την Ελλάδα να βγαίνει στις αγορές από το νέο έτος για να αντλήσει το ποσό.

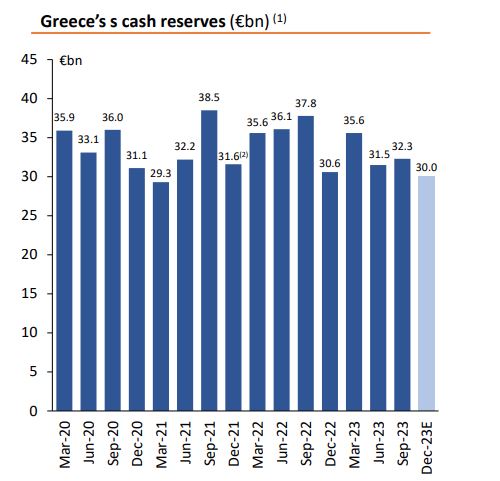

Αναφορικά με το υπόλοιπο ποσό, τα 4,1 δισ. ευρώ θα προέλθουν από άλλες πηγές όπως η Ευρωπαϊκή Τράπεζα Επενδύσεων, το NGEU κλπ, το 1,6 δισ. ευρώ θα προέλθει από την πώληση μετοχών και άλλων περιουσιακών στοιχείων του Δημοσίου και τα 3,6 δισ. ευρώ από τα ρευστά διαθέσιμα που διαθέτει το Δημόσιο. O OΔΔΗΧ εκτιμά ότι το λεγόμενο «μαξιλάρι ρευστότητας» που διαθέτει το Ελληνικό Δημόσιο ανέρχεται στα 30 δισ. ευρώ.

Οι δανειακές ανάγκες του Δημοσίου αφορούν 5,463 δισ. ευρώ για την αναχρηματοδότηση ομολόγων που λήγουν, 4,8 δισ. ευρώ για αποπληρωμή τόκων και άλλων επιμέρους υποχρεώσεων, 12 δισ. ευρώ για την οριστική εξόφληση εντόκων γραμματίων και 3,589 δισ. ευρώ για ανάγκες ρευστότητας σε συγκεκριμένες χρονικές περιόδους του 2024, ενώ από το σύνολο των αναγκών αφαιρούνται 6,9 δισ. ευρώ λόγω των εκτιμήσεων για το πρωτογενές πλεόνασμα.

ΟΔΔΗΧ: Ξεχώρισαν τα ελληνικά ομόλογα το 2023

Ο ΟΔΔΗΧ κάνοντας μία ανασκόπηση του 2023 επισημαίνει την σημαντική υποχώρηση των αποδόσεων των ελληνικών ομολόγων που καταγράφηκε στη διάρκεια του έτους καθώς και υπεραπόδοση τους έναντι όλων των άλλων χωρών της Ευρωζώνης. Πιο συγκεκριμένα το περιθώριο του 10ετούς ελληνικού ομολόγου έναντι του αντίστοιχου γερμανικού υποχώρησε σε χαμηλό 26 μηνών, 115 μονάδες βάσης, στα μέσα Δεκεμβρίου 2023, με το spread πάνω από το 10ετές ομόλογο της Ισπανίας να περιορίζεται σε 20 μονάδες βάσης, ενώ αρνητική διαφορά έναντι του αντίστοιχου ιταλικού ομολόγου καταγράφεται σε διατηρητέα βάση από τον Μάιο του 2023 (περίπου -50 μονάδες βάσης στα μέσα Δεκεμβρίου 2023).

Όσον αφορά στη βιωσιμότητα του Δημοσίου Χρέους, ο ΟΔΔΗΧ επισημαίνει ότι η Ελλάδα επωφελείται από μια ευνοϊκή δομή χρέους καθώς πάνω από το 70% του αποθέματος χρέους κατέχεται από τους λεγόμενους πιστωτές του επίσημου τομέα (κράτη μέλη της ΕΕ και διακρατικούς φορείς) . Επιπροσθέτως το χρέος εμφανίζει προφίλ μακροπρόθεσμης λήξης και χαμηλά επιτόκια, καθώς το 100% του χρέους είναι με σταθερό επιτόκιο, περιορίζοντας έτσι τους κινδύνους επιτοκίων.

Επιπλέον, η ενεργός διαχείριση χρέους του ΟΔΔΗΧ επέτρεψε την προσωρινή αντιστάθμιση του χαρτοφυλακίου χρέους της Ελλάδας έναντι του κινδύνου επιτοκίου, κάτι που θα συμβάλει περαιτέρω συγκράτηση του κόστους χρηματοδότησης στο μέλλον.