THEPOWERGAME

«Περιορισμένη, αλλά εντατική». Έτσι ακριβώς περιεγράφηκε σε ένα ρυθμιστικό αρχείο, σαν μια ειρωνική υποτίμηση της όλης διαδικασίας, η ολιγοήμερη δέουσα επιμέλεια πριν η UBS ανακοινώσει τη συμφωνία για τη διάσωση της Credit Suisse στις 19 Μαρτίου. Η δραματική εξαγορά αποτέλεσε την πρώτη στην ιστορία σύνδεση δύο «παγκόσμιων συστημικά σημαντικών τραπεζών», ένας χαρακτηρισμός που εισήχθη μετά τη χρηματοπιστωτική κρίση του 2007-09. Από τότε που συμφωνήθηκε, ο ρυθμός ελάχιστα επιβραδύνθηκε. Τον Απρίλιο ο Sergio Ermotti, ένας Ελβετός κοστολόγος, εξειδικευμένος στην περιστολή των δαπανών, που διηύθυνε τη UBS μεταξύ 2011 και 2020, επέστρεψε ως διευθύνων σύμβουλος της εταιρείας. Τον ίδιο μήνα τα αποτελέσματα της Credit Suisse αποκάλυψαν την καταστροφική πορεία που είχε ακολουθήσει. Τον Μάιο ανακοινώθηκαν οι συνδυασμένες οικονομικές καταστάσεις. Τα ψιλά γράμματα μιας συμφωνίας με τις ελβετικές Αρχές για την απορρόφηση πιθανών ζημιών που προέκυψαν τον Ιούνιο. Δεκάδες τραπεζίτες της Credit Suisse έσπευσαν να αποχωρήσουν.

Η UBS πήρε τελικά τα κλειδιά του κτιρίου στις 12 Ιουνίου. Η σύμπραξη είναι η πιο πολυσυζητημένη συμφωνία στον χρηματοπιστωτικό τομέα: δημιουργεί έναν γίγαντα με επενδυμένα περιουσιακά στοιχεία 5 τρισ. δολαρίων και έναν ισολογισμό διπλάσιο από το μέγεθος της ελβετικής οικονομίας. Το αποτέλεσμα της απόκτησης θα είναι καταλυτικό για το μέλλον της παγκόσμιας τραπεζικής. Οι ρυθμιστικές Αρχές παρακολουθούν στενά τις διαδικασίες λόγω του μεγέθους του νέου ιδρύματος. Οι ιθύνοντες των τραπεζών, εν τω μεταξύ, παρακολουθούν τις δύσκολες στρατηγικές αποφάσεις που αντιμετωπίζει η διοίκηση, για να αντλήσουν διδάγματα που μπορούν να εφαρμοστούν στις δικές τους επιχειρήσεις. Οι μέτοχοι της UBS, οι οποίοι δεν ψήφισαν υπέρ της συμφωνίας, αντάλλαξαν μια σταθερή επένδυση με κάτι πολύ πιο ριψοκίνδυνο.

Παρά την απορρόφηση του ριψοκίνδυνου αντιπάλου της, τα αφεντικά της ελπίζουν ότι η νέα UBS θα μπορέσει να αναδειχθεί σε μια διευρυμένη έκδοση της παλιάς UBS. Οι ευρωπαϊκές τράπεζες άργησαν να ανακεφαλαιοποιηθούν μετά την παγκόσμια χρηματοπιστωτική κρίση. Η κερδοφορία τους αντανακλούσε σε μεγάλο βαθμό τις προβληματικές εγχώριες οικονομίες. Μέσα σε αυτό το δυσοίωνο πλήθος, η UBS ξεχώρισε. Μετά τη διάσωσή της το 2008, η τράπεζα επικεντρώθηκε στη διαχείριση πλούτου. Κέρδισε αρκετά κεφάλαια, για να ανταμειφθεί με έναν από τους υψηλότερους πολλαπλασιαστές τιμής προς λογιστική αξία από οποιαδήποτε ευρωπαϊκή τράπεζα, διαπραγματευόμενη, πέρυσι, κατά μέσο όρο 1,1 φορές τη λογιστική της αξία. Η εστίαση της UBS στη διαχείριση χρημάτων θα συνεχιστεί, αλλά η μορφή και η κλίμακα των άλλων τραπεζικών δραστηριοτήτων της εξακολουθεί να αποτελεί αντικείμενο εσωτερικής συζήτησης. Κανείς δεν αναμένει ομαλή πορεία τα επόμενα χρόνια.

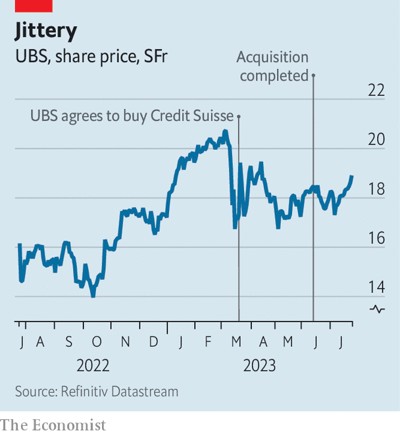

Μετά την ανακοίνωση της συμφωνίας, οι μετοχές της UBS αυξήθηκαν ελάχιστα. Ωστόσο, η εξαγορά θα έπρεπε, τουλάχιστον τελικά, να είναι ευλογία. Η UBS αγόρασε την Credit Suisse σε τιμή ευκαιρίας: θα αναφέρει περίπου 35 δισ. δολάρια «αρνητικής υπεραξίας», τη διαφορά μεταξύ του ποσού που πλήρωσε και της υψηλότερης λογιστικής αξίας των ιδίων κεφαλαίων της Credit Suisse. Η μετατροπή αυτής της κλίμακας σε κέρδος εξαρτάται από το έργο-μαμούθ της ενοποίησης των δραστηριοτήτων των δύο ιδρυμάτων. Όλοι οι συνήθεις πονοκέφαλοι που έπονται μιας συγχώνευσης -ο συνδυασμός των τεχνολογικών συστημάτων, η ευθυγράμμιση των λογιστικών προτύπων, οι απολύσεις προσωπικού και η επίλυση θεμάτων διαφορετικής κουλτούρας- είναι ιδιαίτερα δύσκολοι σε μια τράπεζα, πόσω μάλλον σε μια αποτυχημένη. Σε σύγκριση με τη UBS, η Credit Suisse ήταν τρομακτικά αναποτελεσματική: είχε υψηλότερη αναλογία κόστους προς έσοδα σε καθεμία από τις δραστηριότητές της. Της κατάρρευσης της τράπεζας είχαν προηγηθεί πέντε συνεχόμενα τρίμηνα ζημιών και μια βίαιη απώλεια της εμπιστοσύνης των πελατών και των αντισυμβαλλομένων.

Όταν η UBS αποκαλύψει τα σχέδιά της και τα καθυστερημένα τριμηνιαία αποτελέσματα στα τέλη Αυγούστου, οι επενδυτές θα εξετάσουν προσεκτικά κάθε εκροή περιουσιακών στοιχείων που διαχειρίζεται η τράπεζα. Δεν υπάρχουν πολλά στοιχεία που να υποδηλώνουν ότι υπάρχει μεγάλη έξοδος. Η Julius Baer, μια ελβετική επιχείρηση που είναι πιθανό να επωφεληθεί από οποιαδήποτε φυγή, ανέφερε μέτριες εισροές στα τριμηνιαία αποτελέσματά της στις 24 Ιουλίου. Ωστόσο, οι επενδυτές θα πρέπει επίσης να εστιάσουν σε δύο στρατηγικές αποφάσεις -αυτές που θα καθορίσουν τελικά την επιτυχία της συμφωνίας. Και οι δύο απαιτούν αποφάσεις στην κόψη του μαχαιριού και παρουσιάζουν τεράστιες προκλήσεις εκτέλεσης.

Η εγχώρια δραστηριότητα της Credit Suisse είναι το πρώτο μεγάλο ερώτημα. Τα αφεντικά της UBS συζητούν αν θα κρατήσουν καμία, κάποια ή όλη την Credit Suisse Schweiz, η οποία ιδρύθηκε το 2016 στο πλαίσιο ενός σχεδίου, που αργότερα αναβλήθηκε, για την απόσχιση της επιχείρησης. Η Swiss bank ήταν το μοναδικό κερδοφόρο τμήμα της Credit Suisse κατά το πρώτο τρίμηνο του 2023. Πέρυσι τα ίδια κεφάλαια της Schweiz είχαν λογιστική αξία 13 δισ. ελβετικών φράγκων (14 δισ. δολάρια). Η πώληση της μονάδας σε μια αποτίμηση κοντά σε αυτό το ποσό μπορεί τώρα να είναι αδύνατη, δεδομένης της ταχύτητας με την οποία οι πελάτες τράπηκαν σε φυγή πριν από τον Μάρτιο. Ένας ασταθής ισολογισμός θα ματαίωνε τις προσπάθειες να αποσπαστούν τα πιο ελκυστικά κομμάτια της επιχείρησης, καθώς το απομεινάρι θα δυσκολευόταν να στηριχθεί ως αυτόνομη επιχείρηση.

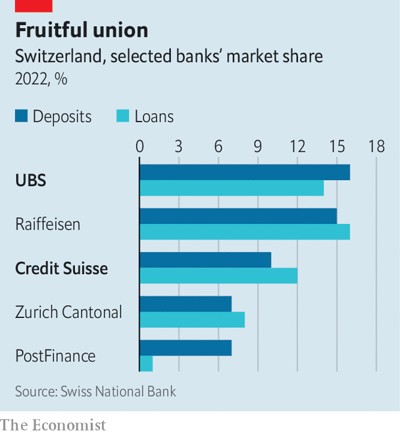

Ελβετικός σουγιάς

Με την οργή για την εξαγορά της UBS ακόμα να σιγοβράζει στην Ελβετία, η τύχη των εγχώριων δραστηριοτήτων της Credit Suisse θα μπορούσε να αναδειχθεί σε πολιτικό αλεξικέραυνο. Η απόσχιση της Schweiz θα μπορούσε να αποτρέψει απαιτήσεις για υψηλότερες κεφαλαιακές απαιτήσεις στο μέλλον, κατευνάζοντας τις ανησυχίες σχετικά με το μέγεθος της μητρικής τράπεζας. Σύμφωνα με στοιχεία της κεντρικής τράπεζας της Ελβετίας, πέρυσι η UBS και η Credit Suisse είχαν συνδυασμένα μερίδια εγχώριας αγοράς 26% σε δάνεια και καταθέσεις. Υπό λιγότερο πιεστικές συνθήκες, είναι εύκολο να φαντασταστεί κανείς ότι η συμφωνία θα έπεφτε θύμα των παρατηρητών ανταγωνισμού.

Ωστόσο, ενώ τα κέρδη από την απόσχιση της επιχείρησης είναι αβέβαια, τα κέρδη από τη διατήρησή της και τις περικοπές είναι σχεδόν εγγυημένα. Υποθέτοντας ότι τα ψαλίδια της UBS είναι αρκετά κοφτερά και ότι το 70% του κόστους της Credit Suisse Schweiz μπορεί να περικοπεί, ο διαχωρισμός ολόκληρης της επιχείρησης θα σήμαινε, σύμφωνα με εκτίμηση της τράπεζας Barclays, ότι θα παραιτούνταν σχεδόν από το ένα τρίτο της συνολικής ετήσιας εξοικονόμησης κόστους της συμφωνίας. Οι απολύσεις που επηρεάζουν τους 16.700 υπαλλήλους της Credit Suisse στην Ελβετία, όπως από το κλείσιμο των υποκαταστημάτων λιανικής πώλησης, θα προκαλούσαν την ιδιαίτερη οργή των πολιτικών και του κοινού. Σύμφωνα με την Jefferies, μια επενδυτική τράπεζα, περίπου το 60% των υποκαταστημάτων της UBS και της Credit Suisse βρίσκονται σε απόσταση ενός χιλιομέτρου το ένα από το άλλο.

Το δεύτερο ερώτημα αφορά την επενδυτική τράπεζα της Credit Suisse, η οποία αντιπροσώπευε το ένα τρίτο του κόστους του ιδρύματος πέρυσι και θα επωμιστεί το κύριο βάρος των περικοπών. Ο κ. Ermotti, το αφεντικό της UBS που επιστρέφει, είναι γνωστό ότι δεν έχει ενδοιασμούς στο να απολύει τραπεζίτες: ο αριθμός των ατόμων που απασχολούνται στην επενδυτική τράπεζα της εταιρείας μειώθηκε από περίπου 17.000 το 2011 σε 5.000 το 2019, αφήνοντας μια πιο λιτή επιχείρηση που θα παίζει το δεύτερο βιολί στο ελίτ τμήμα διαχείρισης πλούτου της τράπεζας. Η Credit Suisse απέτυχε να πραγματοποιήσει παρόμοιους ελιγμούς από μόνη της. Πέρυσι, λοιπόν, η UBS απέφερε σχεδόν πενταπλάσια έσοδα ανά δολάριο αξίας σε κίνδυνο.

Η εκκαθάριση των εργασιών αυτών θα είναι δύσκολη. Πολλές από τις δραστηριότητες επενδυτικής τραπεζικής της Credit Suisse θα μεταφερθούν σε μια «μη βασική» μονάδα, μαζί με ορισμένα μικρά τμήματα των δραστηριοτήτων διαχείρισης χρημάτων της Credit Suisse. Οι σύγχρονες «κακές τράπεζες» σε αντίθεση με εκείνες που δημιουργήθηκαν μετά την παγκόσμια χρηματοπιστωτική κρίση, δεν περιέχουν τεράστιο αριθμό τοξικών παραγώγων. Ωστόσο, εξακολουθεί να είναι δύσκολο να κλείσουν χωρίς να υποστούν σημαντικές απώλειες.

Η ελβετική κυβέρνηση παρέχει προστασία έναντι ζημιών από την πώληση ορισμένων περιουσιακών στοιχείων της Credit Suisse. Στο πλαίσιο της συμφωνίας εξαγοράς, οι Αρχές δεσμεύτηκαν να απορροφήσουν απώλειες ύψους έως και 9 δισ. ελβετικών φράγκων, εφόσον τα πρώτα 5 δισ. φράγκα αναλαμβάνονται από τη UBS. Ωστόσο, είναι απίθανο να χρειαστεί να βάλουν λεφτά, δεδομένης της σχετικά μικρής δεξαμενής περιουσιακών στοιχείων που καλύπτονται από τη συμφωνία. Κατά συνέπεια, η UBS θα μπορούσε να προχωρήσει σε τερματισμό της συμφωνίας πριν από την εκκαθάριση του χαρτοφυλακίου. Η εγγύηση αποδείχθηκε καθησυχαστική για τους επενδυτές κατά τη διάρκεια του Μαρτίου. Σήμερα ενέχει μεγάλο πολιτικό ρίσκο για όχι και τόσο μεγάλο οικονομικό όφελος.

Επιπλέον, η εγγύηση ζημιών αποτυγχάνει να διασφαλίσει τον μεγαλύτερο κίνδυνο κατά την εκκαθάριση μιας επενδυτικής τράπεζας: τα έσοδα να μειωθούν ταχύτερα από το κόστος, δημιουργώντας οδυνηρές ζημίες. Ακόμα και αν εξαιρεθούν το σημαντικό κόστος των εργαζομένων και τα έκτακτα στοιχεία, τα έξοδα της επενδυτικής τράπεζας της Credit Suisse ανήλθαν πέρυσι σε πάνω από το 60% των εσόδων. Πολλά από αυτά τα κόστη, όπως τα τεχνολογικά συστήματα που απαιτούνται για τη λειτουργία ενός trading floor, θα παραμείνουν υψηλά ακόμα και όταν πωλούνται περιουσιακά στοιχεία. Σκεφτείτε τη μονάδα εκκαθάρισης της Credit Suisse, την οποία η τράπεζα δημιούργησε στο πλαίσιο του αποτυχημένου προγράμματος αναδιάρθρωσης. Τα περιουσιακά στοιχεία της μονάδας έχουν μειωθεί σχεδόν κατά το ήμισυ από το 2021, στα 98 δισ. ελβετικά φράγκα. Το κόστος της, στα 3 δισ. ελβετικά φράγκα το 2022, δεν έχει αλλάξει σχεδόν καθόλου.

Το πόσο γρήγορα η UBS θα μπορέσει να κλείσει αυτή τη μονάδα θα παρακολουθείται στενά. Το ίδιο και το τι θα κάνουν οι ιθύνοντες της τράπεζας με την εναπομείνασα επενδυτική τράπεζα. Οι ευρωπαϊκές επενδυτικές τράπεζες έχουν υποχωρήσει μετά τη χρηματοπιστωτική κρίση, ιδίως στην Αμερική. Τόσο η Barclays όσο και η Deutsche Bank αγωνίστηκαν να πείσουν τους επενδυτές ότι αξίζει να διατηρήσουν τις δραστηριότητές τους. Η επενδυτική τράπεζα της UBS είναι κερδοφόρα, αλλά θα χρειαζόταν μια ισχυρή ώθηση για να προσελκύσει δισεκατομμυριούχους με τις συμβουλές της για τη σύναψη συμφωνιών. Η προοπτική της δημιουργίας μιας ελίτ τράπεζας με χαμηλό κεφάλαιο θα μπορούσε να είναι ελκυστική στη θεωρία και αποτέλεσε το επίκεντρο του σχεδίου της Credit Suisse να αποσχίσει τη δική της επενδυτική τράπεζα με το όνομα «First Boston», μια διάσημη παλιά εταιρεία που εξαγόρασε το 1990. Ωστόσο, στην πράξη κάτι τέτοιο θα απαιτούσε σημαντική στροφή και για τους τραπεζίτες της UBS.

Ένας ισχυρός διαχειριστής χρημάτων

Δεν είναι σαφές αν απαιτείται τέτοια αιματοχυσία. Με τον καιρό, η επιτυχία της συγχώνευσης θα κριθεί από τον πολλαπλασιαστή τιμής προς λογιστική αξία της UBS. Η Morgan Stanley, η οποία έχει επιτύχει τη διαχείριση περιουσιακών στοιχείων σε έναν πολλαπλασιαστή άνω του δύο, είναι ένας άξιος στόχος. Μετά τη συμφωνία, η UBS θα παραμείνει ένας ασήμαντος ανταγωνιστής στην επενδυτική τραπεζική, αλλά η αύξηση των χρημάτων που διαχειρίζεται σημαίνει ότι θα καλύψει το χάσμα στη διαχείριση πλούτου και θα ξεπεράσει τον αντίπαλό της στη διαχείριση περιουσιακών στοιχείων. Μεγαλύτερη τράπεζα σημαίνει και μεγαλύτερες φιλοδοξίες.

© 2023 The Economist Newspaper Limited. All rights reserved.

Άρθρο από τον Economist, το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από την www.powergame.gr. Το πρωτότυπο άρθρο, στα αγγλικά, βρίσκεται στο www.economist.com