THEPOWERGAME

Το σενάριο είναι γνωστό. Η Ομοσπονδιακή Τράπεζα των ΗΠΑ που θέλει να τιθασεύσει τον πληθωρισμό, αυξάνει τα επιτόκια χωρίς έλεος. Το δολάριο εκτοξεύεται, οι παγκόσμιες χρηματοπιστωτικές συνθήκες στενεύουν, ενώ η παγκόσμια οικονομία εισέρχεται σε τροχιά ευρείας επιβράδυνσης. Αυτή όμως τη φορά υπάρχει μια ανατροπή. Εκεί που κανονικά οι σχολιαστές θα ετοιμάζονταν να γράψουν σελίδες επί σελίδων για την κρίση στις αναδυόμενες αγορές, υπάρχει μια απόκοσμη ηρεμία.

Για δεκαετίες, οι ταχέως αναπτυσσόμενες χώρες μεσαίου εισοδήματος αποτελούσαν πηγή οικονομικών προβλημάτων. Στις αρχές της δεκαετίας του 1980, η σταυροφορία της Fed κατά του διψήφιου πληθωρισμού πυροδότησε μια κρίση χρέους στη Λατινική Αμερική. Στη δεκαετία του 2010, η εξομάλυνση της πολιτικής μετά την παγκόσμια χρηματοπιστωτική κρίση ταρακούνησε τις «πέντε εύθραυστες» (Βραζιλία, Ινδία, Ινδονησία, Νότια Αφρική και Τουρκία).

Το ίδιο θα μπορούσε να αναμένεται και κατά τη διάρκεια της παρούσας σύσφιξης, η οποία είναι η πιο έντονη από τις αρχές της δεκαετίας του 1980. Στις προβλέψεις που δημοσιεύθηκαν στις 11 Οκτωβρίου, το ΔΝΤ μείωσε και πάλι τις προβλέψεις του για την παγκόσμια ανάπτυξη και προειδοποίησε ότι οικονομίες που αντιπροσωπεύουν το ένα τρίτο του παγκόσμιου ΑΕΠ οδεύουν προς ύφεση. Οι φτωχότερες χώρες του κόσμου βρίσκονται σε δύσκολη θέση. Περισσότεροι από ένα δισεκατομμύριο άνθρωποι ζουν σε οικονομίες που τώρα αντιμετωπίζουν σοβαρή δυσπραγία.

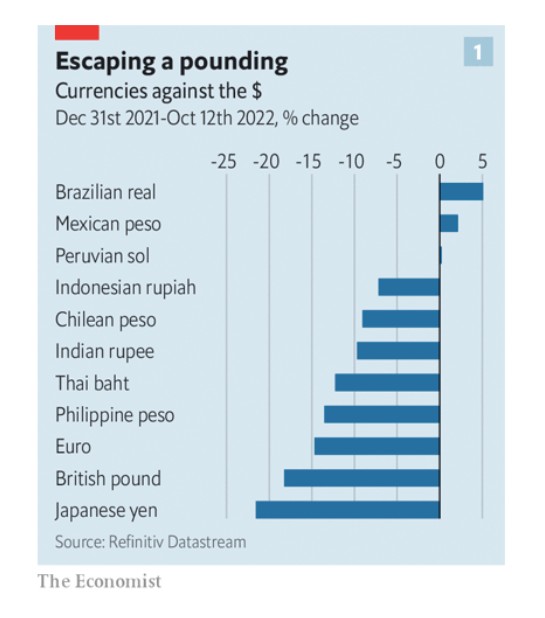

Και όμως, οι περισσότερες μεγάλες χώρες μεσαίου εισοδήματος αποκλιμακώνουν τη κρίση. Το ΔΝΤ εκτιμά ότι οι αναδυόμενες οικονομίες θα ξεπεράσουν σημαντικά τις πλούσιες φέτος και του χρόνου, παρά την επιβράδυνση στην Κίνα και τη συρρίκνωση στη Ρωσία. Ενώ το ευρώ, η λίρα και το γιεν κατρακυλούν έναντι του δολαρίου, η ινδική ρουπία και η ρουπία της Ινδονησίας έχουν καταφέρει μια πιο ομαλή πτώση και τα νομίσματα της Βραζιλίας και του Μεξικού έχουν αυξηθεί (βλ. διάγραμμα 1). Η κατεπείγουσα παρέμβαση των κεντρικών τραπεζών εκτυλίσσεται στο Λονδίνο και όχι στη Μπραζίλια.

Η ανθεκτικότητα του αναδυόμενου κόσμου αποτελεί εν μέρει μια ιστορία ωρίμανσης. Από τις κρίσεις της δεκαετίας του 1980 και του 1990, οι τοπικές χρηματοπιστωτικές αγορές έχουν γίνει ωριμότερες και οι τράπεζες έχουν καλύτερη διαχείριση. Η χάραξη πολιτικής έχει βελτιωθεί. Οι αξιωματούχοι έχουν μάθει τους κινδύνους της απρόσεκτης κατάρτισης των προϋπολογισμών και των μεγάλων ελλειμμάτων στις τρέχουσες συναλλαγές. Οι κεντρικές τράπεζες είναι πιο ανεξάρτητες και έχουν υιοθετήσει προσεγγίσεις που στοχεύουν τον πληθωρισμό και χρησιμοποιούνται στον πλούσιο κόσμο.

Αυτή η επιμέλεια και η φροντίδα έχουν αποδείξει την αξία τους τα τελευταία δύο χρόνια. Πολλές κεντρικές τράπεζες μεσαίου εισοδήματος άρχισαν να αυξάνουν τα επιτόκια πολύ νωρίτερα από τις πλούσιες χώρες. Η προσέγγισή τους απέτρεψε την αύξηση του πληθωρισμού σε επίπεδα εκτός ελέγχου και, παράλληλα, σταμάτησε την αποσταθεροποιητική πτώση των νομισμάτων. Δείτε, για παράδειγμα, τη Βραζιλία, η οποία βίωσε υπερπληθωρισμό μόλις στις αρχές της δεκαετίας του 1990, αλλά, τις τελευταίες δεκαετίες, εργάστηκε για να εδραιώσει την αξιοπιστία και την ανεξαρτησία της κεντρικής της τράπεζας.

Όταν ο πληθωρισμός έκανε άλμα και το ρεάλ ταλαντεύτηκε στις αρχές του περασμένου έτους, η κεντρική τράπεζα απάντησε με επιθετικές αυξήσεις των επιτοκίων, που ανήλθαν σωρευτικά σχεδόν στις 12 ποσοστιαίες μονάδες. Ο πληθωρισμός έπεσε από το ανώτατο επίπεδο του 12% τον Απρίλιο σε κάτω από 8%. Το νόμισμα παρουσιάζει μεταξύ των καλύτερων επιδόσεων παγκοσμίως. Εν τω μεταξύ, στον πλούσιο κόσμο, οι κεντρικές τράπεζες που έχουν μείνει πίσω από το χρονοδιάγραμμα σύσφιξης της Fed, όπως η Ευρωπαϊκή Κεντρική Τράπεζα και η Τράπεζα της Ιαπωνίας, έχουν βιώσει ιλιγγιώδεις υποτιμήσεις των νομισμάτων και δεν έχουν δει ακόμη την κορύφωση του πληθωρισμού.

Τα συναλλαγματικά καθεστώτα των αναδυόμενων αγορών έχουν επίσης βελτιωθεί. Οι οικονομίες αυτές κάποτε βασίζονταν σε σταθερή συναλλαγματική ισοτιμία για να περιορίσουν τον πληθωρισμό και να εξασφαλίσουν φθηνότερες πιστώσεις. Όμως τα χρόνια της κρίσης ενθάρρυναν τη μετακίνηση προς την κατεύθυνση των καθεστώτων κυμαινόμενης ισοτιμίας, στα οποία οι αγορές αποκτούν μεγαλύτερο λόγο για την αξία ενός νομίσματος. Τώρα οι περισσότερες κυβερνήσεις παρεμβαίνουν μόνο περιστασιακά για να αποτρέψουν ανεπιθύμητα γρήγορες ή μεγάλες κινήσεις.

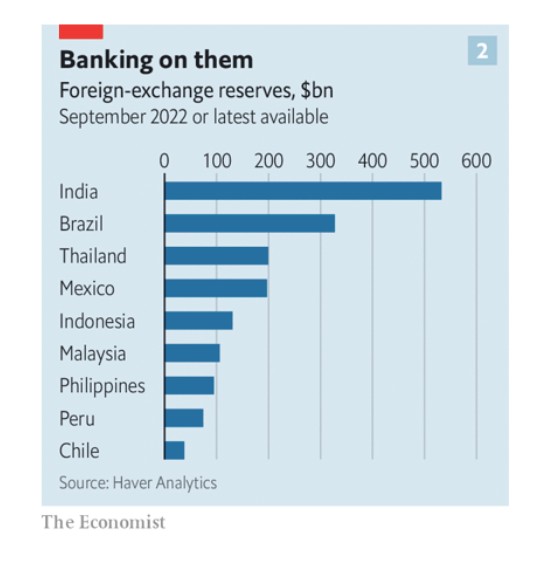

Πολλές το έχουν συνδυάσει με μεγαλύτερα συναλλαγματικά αποθέματα. Σε καλές εποχές αγόραζαν περιουσιακά στοιχεία που εκφράζονταν σε αποθεματικά νομίσματα, όπως το δολάριο. Η κίνηση αυτή επιβραδύνει το ρυθμό ανατίμησης των νομισμάτων τους, ενώ δημιουργεί ασφαλή περιουσιακά στοιχεία. Το 1998 τα παγκόσμια συναλλαγματικά αποθέματα ανέρχονταν στο 5% του παγκόσμιου ΑΕΠ. Έως το 2020, το ποσοστό αυτό είχε αυξηθεί στο 15%, αντιπροσωπεύοντας το εντυπωσιακό ποσό των 13 τρισ. δολαρίων.

Παρόλο που τα κινεζικά αποθέματα ύψους άνω των 3 τρισ. δολαρίων αντιπροσωπεύουν ένα μεγάλο κομμάτι, οι κυβερνήσεις άλλων αναδυόμενων αγορών έχουν συγκεντρώσει κι αυτές τεράστια ποσά. Για παράδειγμα, τα αποθέματα της Ινδίας ξεπερνούν τα 500 δισ. δολάρια και της Βραζιλίας τα 300 δισ. (βλ. διάγραμμα 2).

Αυτά τα αποθέματα μπορούν να χρησιμοποιηθούν για να επιβραδύνουν την υποτίμηση του νομίσματος όταν η διάθεση των επενδυτών για ανάληψη κινδύνου μειώνεται. Φέτος η Ινδία πούλησε αξία 40 δισ. δολαρίων για να διατηρήσει την πτώση της ρουπίας σε μέτρια και ομαλά επίπεδα. Ωστόσο, τα αποθέματα είναι πιο πολύτιμα στην καρδιά της κρίσης, όταν μπορούν να χρησιμοποιηθούν για την πληρωμή κρίσιμων εισαγωγών και την αποπληρωμή χρέους σε σκληρό νόμισμα. Είναι πολύ σημαντικό ότι συμβάλλουν στη διαβεβαίωση των ξένων επενδυτών ότι οι υποχρεώσεις τους θα τηρηθούν.

Παράλληλα, οι αναδυόμενες οικονομίες έχουν αντιμετωπίσει τη μεγαλύτερη αδυναμία τους: δανεισμό στο δικό τους νόμισμα. Κάποτε οι κυβερνήσεις δεν είχαν άλλη επιλογή από το να δέχονται δάνεια σε άλλα νομίσματα. Αυτή η ευπάθεια -που αναφέρεται ως «προπατορικό αμάρτημα»- θα μπορούσε να μετατρέψει μια πτώση του επενδυτικού κλίματος σε οικονομική καταστροφή. Επειδή η πτώση του τοπικού νομίσματος αύξανε το βάρος του χρέους σε ξένο νόμισμα, η οικονομική αδυναμία ή οι νευρικές αγορές μπορούσαν να θέσουν σε κίνηση έναν κύκλο φυγής κεφαλαίων, αυξημένης πίεσης για υποτίμηση και απώλειας εμπιστοσύνης στην πιστοληπτική ικανότητα της κυβέρνησης, που συχνά κατέληγε σε χαοτική αθέτηση των υποχρεώσεων.

Όμως, μετά την παγκόσμια χρηματοπιστωτική κρίση, οι αποδόσεις των ομολόγων στον πλούσιο κόσμο έπεσαν κατακόρυφα, ωθώντας τους επενδυτές να αναζητήσουν αλλού αποδόσεις. Αυτό το κυνήγι, σε συνδυασμό με τη βελτίωση της οικονομικής διαχείρισης στις αναδυόμενες αγορές, επέτρεψε στους αξιωματούχους να μετατοπίσουν τον δανεισμό σε ομόλογα σε τοπικό νόμισμα (βλ. διάγραμμα 3). Στα μέσα της δεκαετίας του 2000, περίπου το 46% του δημόσιου χρέους της Ινδονησίας και το 83% του χρέους της Χιλής οφείλονταν σε ξένο νόμισμα. Έως το 2021 τα ποσοστά αυτά είχαν μειωθεί στο 23% και στο 32%.

Η ασφάλεια που εξασφαλίζεται από αυτές τις καινοτομίες είναι εντυπωσιακή, αλλά σε ένα απαγορευτικό οικονομικό κλίμα, οι αναδυόμενες αγορές δεν έχουν την πολυτέλεια να κάνουν το γύρο του θριάμβου. Αν και οι κυβερνήσεις έχουν δανειστεί περισσότερο στα δικά τους νομίσματα, πολλές εταιρείες δεν το έχουν κάνει -και αν τα παγκόσμια προβλήματα αναγκάσουν τις μεγάλες εταιρείες να ζητήσουν διασώσεις, οι ξένες υποχρεώσεις τους θα μπορούσαν να γίνουν ξένες υποχρεώσεις των κυβερνήσεών τους.

Εάν η επιδείνωση των χρηματοπιστωτικών συνθηκών οδηγήσει σε φυγή προς την ασφάλεια, μια Fed που επικεντρώνεται αποκλειστικά στον υψηλό αμερικανικό πληθωρισμό μπορεί να μην προβεί στην διάσωση του κόσμου με έναν χείμαρρο δανεισμού έκτακτης ανάγκης, όπως τον Μάρτιο του 2020.

Η σταθερότητα μπορεί επίσης να οδηγήσει σε μεγαλύτερη ανάληψη κινδύνων. Η υγιέστερη χρηματοοικονομική θέση των αναδυόμενων αγορών επέτρεψε σε ορισμένες να αναλάβουν χρέος που κάποτε θα φαινόταν υπερβολικά υψηλό ακόμα και για τις πλούσιες χώρες. Το χρέος της Ινδίας έχει ανέλθει στο 84% του ΑΕΠ.

Το χρέος της Βραζιλίας ανέρχεται στο 88%. Στις αρχές της δεκαετίας του 2000, οι Αμερικανοί και οι Ευρωπαίοι ηγέτες πείστηκαν – και στη συνέχεια το μετάνιωσαν – ότι οι χρηματοπιστωτικές κρίσεις ήταν κάτι που έπληττε μόνο τις φτωχότερες χώρες. Κοιτάζοντας πίσω στην πρόσφατη ιστορία, το σωστό συμπέρασμα δεν είναι ότι οι αναδυόμενες αγορές είναι ασφαλείς. Είναι ότι ασφάλεια δεν υπάρχει πουθενά.

© 2022 The Economist Newspaper Limited. All rights reserved.

Άρθρο από τον Economist το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από την www.powergame.gr.Το πρωτότυπο άρθρο, στα αγγλικά βρίσκεται στο www.economist.com