THEPOWERGAME

Οι παγκόσμιες χρηματοπιστωτικές αγορές περνούν την πιο επώδυνη προσαρμογή τους μετά την παγκόσμια χρηματοπιστωτική κρίση. Την περασμένη εβδομάδα, η απόδοση του δεκαετούς κρατικού ομολόγου, προσαρμοζόμενη στην προοπτική υψηλότερων αμερικανικών επιτοκίων, έφτασε για λίγο το 4%, το υψηλότερο επίπεδο της από το 2010. Τα παγκόσμια χρηματιστήρια έχουν υποχωρήσει απότομα, ενώ τα χαρτοφυλάκια ομολόγων έχουν απολέσει ένα εντυπωσιακό 21% φέτος.

Το δολάριο συντρίβει τους πάντες. Το αμερικανικό νόμισμα έχει αυξηθεί κατά 5,5% από τα μέσα Αυγούστου σε σταθμισμένη βάση, εν μέρει επειδή η Fed αυξάνει τα επιτόκια, αλλά και επειδή οι επενδυτές απομακρύνονται από το ρίσκο. Σε ολόκληρη την Ασία, οι κυβερνήσεις παρεμβαίνουν για να αντισταθούν στην υποτίμηση των νομισμάτων τους.

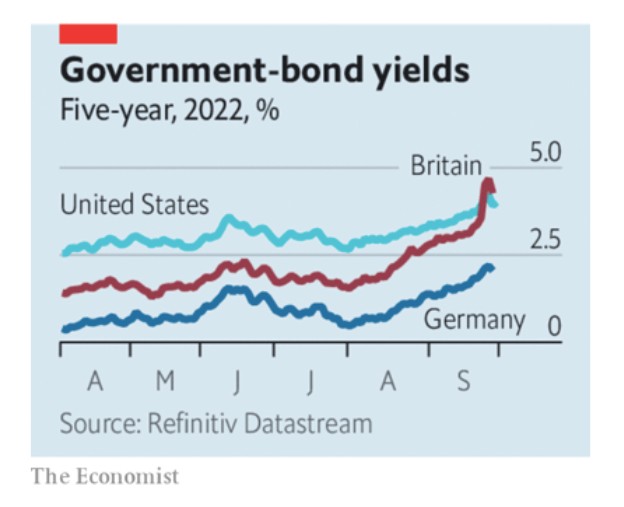

Στην Ευρώπη η Βρετανία έριξε λάδι στη φωτιά με την αλόγιστη δημοσιονομική πολιτική της, με αποτέλεσμα να χάσει την εμπιστοσύνη των επενδυτών. Και καθώς οι αποδόσεις των ομολόγων αυξάνονται κατακόρυφα, οι υπερχρεωμένες οικονομίες της ευρωζώνης φαίνονται πιο εύθραυστες απ΄ ότι πριν από μια δεκαετία, από την κρίση δημόσιου χρέους.

Η κύρια αιτία του χάους στην αγορά είναι ο αγώνας της Ομοσπονδιακής Τράπεζας των ΗΠΑ ενάντια στον πληθωρισμό. Επειδή η Fed έχασε τους τρεις ή τέσσερις πρώτους γύρους του 2021, τότε που οι τιμές άρχισαν να αυξάνονται, τώρα «παίζει» σκληρότερα. Η κεντρική τράπεζα αναμένει να αυξήσει το επιτόκιο των ομοσπονδιακών κεφαλαίων σχεδόν στο 4,5% μέχρι το τέλος του έτους και ακόμα υψηλότερα το 2023.

Οι προοπτικές για τα επιτόκια περνούν μέσα από το χρηματοπιστωτικό σύστημα της Αμερικής. Το κόστος των ενυπόθηκων δανείων 30ετούς διάρκειας είναι σχεδόν 7%. Οι αποδόσεις των ομολόγων Junk ξεπερνούν ήδη το 9%, γεγονός που έχει προκαλέσει το στέγνωμα της έκδοσης νέου χρέους. Οι τραπεζίτες που ανέλαβαν τη χρηματοδότηση μοχλευμένων εξαγορών, όταν οι αποδόσεις ήταν χαμηλότερες, βρίσκονται ξαφνικά με εκατοντάδες εκατομμύρια δολάρια στο κόκκινο.

Τα συνταξιοδοτικά ταμεία που καταβρόχθισαν αδιαφανή ιδιωτικά περιουσιακά στοιχεία, επιδιώκοντας υψηλότερες αποδόσεις όταν τα επιτόκια ήταν χαμηλότερα, πρέπει τώρα να αθροίσουν τις ζημίες τους καθώς οι ριψοκίνδυνες επενδύσεις καταρρέουν σε αξία.

Ωστόσο, οι οικονομικές επιπτώσεις της νομισματικής σύσφιξης της Fed είναι σοβαρότερες εκτός Αμερικής. Η άνοδος του δολαρίου είναι οδυνηρή για τους εισαγωγείς ενέργειας που ήδη αντιμετώπιζαν υψηλότερο κόστος. Η Κίνα έχει αντιδράσει δυσχεραίνοντας το σορτάρισμα του γιουάν, το οποίο, στις 28 Σεπτεμβρίου, στην υπεράκτια αγορά σημείωσε χαμηλό ρεκόρ έναντι του δολαρίου.

Η Ινδία, η Ταϊλάνδη και η Σιγκαπούρη έχουν παρέμβει στις χρηματοπιστωτικές αγορές για να στηρίξουν τα νομίσματά τους. Σύμφωνα με την JPMorgan Chase, με εξαίρεση την Κίνα, τα συναλλαγματικά αποθέματα των αναδυόμενων αγορών μειώθηκαν κατά πάνω από 200 δισ. δολάρια το τελευταίο έτος -η ταχύτερη πτώση των τελευταίων δύο δεκαετιών.

Συνήθως, οι αναπτυγμένες οικονομίες μπορούν να αντέξουν την ισχύ του δολαρίου. Σήμερα, αν μη τι άλλο, δείχνουν μεγαλύτερα σημάδια άμεσης πίεσης. Ορισμένα από τα νομίσματα με τις χειρότερες επιδόσεις το 2022 προέρχονται από τον πλούσιο κόσμο. Στις 20 Σεπτεμβρίου, η Σουηδία αύξησε τα επιτόκια κατά μια ολόκληρη ποσοστιαία μονάδα και παρόλα αυτά είδε το νόμισμά της να πέφτει έναντι του δολαρίου.

Στη Βρετανία οι αυξημένες αποδόσεις του κρατικού χρέους δεν κατάφεραν να προσελκύσουν πολλά ξένα κεφάλαια. Η Τράπεζα της Κορέας δανείζει συναλλαγματικά αποθέματα στο εθνικό συνταξιοδοτικό ταμείο, ώστε να αγοράζει λιγότερα δολάρια στην ανοικτή αγορά. Στην Ιαπωνία, για πρώτη φορά αυτόν τον αιώνα, η κυβέρνηση παρενέβη για να αγοράσει γιεν, παρά τη φαινομενικά ακλόνητη αποφασιστικότητα της κεντρικής τράπεζας να διατηρήσει τα επιτόκια χαμηλά.

Μερική εξήγηση για την πίεση στα νομίσματα των αναπτυγμένων οικονομιών είναι ότι πολλές κεντρικές τράπεζες δεν κατάφεραν μέχρι τώρα να ακολουθήσουν τη σύσφιξη της Fed – αλλά για καλό λόγο, επειδή οι οικονομίες τους είναι πιο αδύναμες.

Η ενεργειακή κρίση πρόκειται να βυθίσει την Ευρώπη στην ύφεση. Η Νότια Κορέα και η Ιαπωνία υποφέρουν από τις επιπτώσεις της οικονομικής επιβράδυνσης στην Κίνα, η οποία προκλήθηκε από την κρίση των κατοικιών της και την πολιτική μηδενικού Covid.

Στην πραγματικότητα, ένα ισχυρό δολάριο, εξάγει το πρόβλημα του εγχώριου πληθωρισμού της Αμερικής σε ασθενέστερες οικονομίες. Αυτές μπορούν να στηρίξουν τα νομίσματά τους με την αύξηση των επιτοκίων, ακολουθώντας τη Fed, αλλά με κόστος τη ακόμα χαμηλότερη ανάπτυξη. Η Βρετανία βρίσκεται στο χειρότερο σημείο και των δυο κόσμων.

Οι αγορές αναμένουν τώρα ότι το επόμενο έτος η Τράπεζα της Αγγλίας θα ορίσει τα υψηλότερα επιτόκια από κάθε άλλη μεγάλη πλούσια οικονομία, αλλά, παρόλα αυτά, η στερλίνα έχει υποχωρήσει. Εάν η τράπεζα ακολουθήσει τις αυξήσεις των επιτοκίων, η αγορά κατοικίας θα μπορούσε να καταρρεύσει.

Ακόμα και η αμερικανική οικονομία, η οποία φέτος υπήρξε ανθεκτική απέναντι στους αντίξοους ανέμους, είναι απίθανο να συνεχίσει να αναπτύσσεται με ένα σοκ επιτοκίων τόσο σοβαρό όσο αυτό που αντιμετωπίζει τώρα. Οι τιμές των κατοικιών πέφτουν, οι τράπεζες απολύουν προσωπικό και η FedEx και η Ford, οι δύο οικονομικοί κολοσσοί, έχουν εκδώσει προειδοποιήσεις για τα κέρδη τους. Το ποσοστό ανεργίας, είναι θέμα χρόνου να αρχίσει να αυξάνεται.

Η επιβράδυνση της οικονομίας είναι τελικά απαραίτητη για την αποκατάσταση της σταθερότητας των τιμών – θα ήταν τρέλα για τη Fed να ανεχθεί ετήσιο πληθωρισμό 8,3%, μεγάλο μέρος του οποίου είναι εγχώριος. Αλλά τα υψηλότερα επιτόκια θα βλάψουν την πραγματική οικονομία και θα προκαλέσουν δεινά. Οι παγκόσμιες χρηματοπιστωτικές αγορές μόλις τώρα συνειδητοποιούν ότι παίζει κι αυτό.

© 2022 The Economist Newspaper Limited. All rights reserved.

Άρθρο από τον Economist το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από την www.powergame.gr.Το πρωτότυπο άρθρο, στα αγγλικά βρίσκεται στο www.economist.com