THEPOWERGAME

Τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου έχουν συνηθίσει να είναι οι πρωταγωνιστές στο πιο επιθετικό άθλημα της εταιρικής Αμερικής: την χρηματοοικονομική δυσπραγία. Αναζητούν αξία στις υποχρεώσεις προβληματικών επιχειρήσεων, συχνά ελπίζοντας να συμμετάσχουν στην αναδιάρθρωση του ισολογισμού μιας εταιρείας.

Μετά από μια δεκαετία δυσάρεστα ευνοϊκών οικονομικών συνθηκών, ο ενθουσιασμός στον κλάδο αυξάνεται. Ένα τοξικό κοκτέιλ αυξανόμενων επιτοκίων, επιβράδυνσης της ανάπτυξης και υψηλού πληθωρισμού δημιουργεί ήδη θύλακες δυσπραγίας.

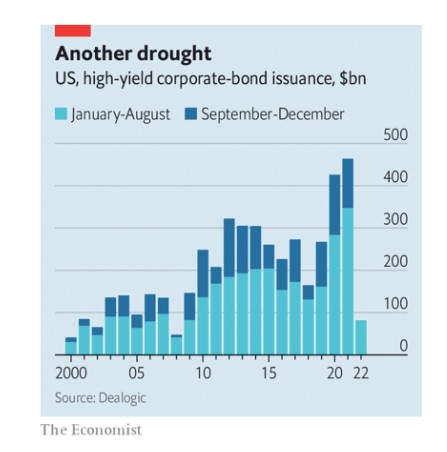

Η έκδοση χρέους υψηλής απόδοσης έχει στερέψει και είναι όλο και πιο δύσκολο για τις εταιρείες να αναχρηματοδοτήσουν τις υποχρεώσεις τους ή να αντλήσουν νέα κεφάλαια. Τον Ιούλιο το ποσό των ανεξόφλητων απαιτήσεων, το οποίο περιλαμβάνει ομόλογα με απόδοση άνω των δέκα ποσοστιαίων μονάδων σε σχέση με τα κρατικά ομόλογα και δάνεια που διαπραγματεύονται με μεγάλες εκπτώσεις, ξεπέρασε τα 240 δισ. δολάρια, και σχεδόν τριπλασιάστηκε από τις αρχές Μαΐου.

Οι επενδυτές σε ανεξόφλητες απαιτήσεις περίμεναν πολύ καιρό για τη διαμόρφωση τέτοιων συνθηκών. Η προσέγγισή τους γεννήθηκε μετά την έκρηξη της μόχλευσης της δεκαετίας του 1980, αλλά ενηλικιώθηκε κατά τη διάρκεια της παγκόσμιας χρηματοπιστωτικής κρίσης του 2007-09, όταν η ονομαστική αξία του προβληματικού και μη εξυπηρετούμενου χρέους έφθασε τα 3,6 τρισ. δολάρια (η Lehman Brothers, πρώην επενδυτική τράπεζα, συνεισέφερε περισσότερα από 600 δισ. δολάρια από αυτά).

Από το 2011, τα ταμεία συγκέντρωσαν περίπου 500 δισ. δολάρια εν αναμονή περισσότερων δυσχερειών, αλλά οι ευκαιρίες να τα δαπανήσουν ήταν ελάχιστες. Μια δεκαετία χαμηλών επιτοκίων είχε κάνει τον δανεισμό εύκολο και τη δυσπραγία σπάνια. Ακόμα και η πανδημία της Covid-19 αποδείχτηκε φρούδα, καθώς η πόρτα της ρευστότητας κρατήθηκε ανοιχτή από τα μαζικά μέτρα στήριξης των κεντρικών τραπεζών.

Αν και τα σύννεφα μαζεύονται τώρα στις πιστωτικές αγορές, οι επενδυτές σε ανεξόφλητες απαιτήσεις δεν θα έχουν τα πράγματα όπως τα ονειρεύονται. Αντιθέτως, θα πρέπει να προσαρμοστούν σε μια νέα ισορροπία δυνάμεων μεταξύ δανειστών και δανειοληπτών.

Ο δανεισμός σε επικίνδυνες εταιρείες την τελευταία δεκαετία δεν ήταν μόνο τεράστιος, αλλά και χαλαρός. Οι όροι συντήρησης, οι οικονομικές δεσμεύσεις που οι δανειστές μπορούν να χρησιμοποιήσουν ως «μαστίγιο» για να επιβάλουν μια αναδιάρθρωση, έχουν σχεδόν εξαφανιστεί.

Σε συνδυασμό με τις πληρωμές χαμηλών τόκων, η απουσία τους σημαίνει ότι οι δανειστές θα χρειαστούν περισσότερο χρόνο για να πείσουν τις εταιρείες να καθίσουν μαζί τους στο τραπέζι των διαπραγματεύσεων.

Αυτό ισχύει εάν οι επενδυτές σε ανεξόφλητες απαιτήσεις μπορούν να αγοράσουν χρέος εξ αρχής. Σήμερα είναι σύνηθες η τεκμηρίωση των δανείων με μόχλευση να περιλαμβάνει μαύρες λίστες για να αποτραπεί η αγορά τους από εξειδικευμένα κεφάλαια.

Μόλις φτάσετε στο τραπέζι, σας περιμένει ένας δυνατός αντίπαλος. Μια τάση ειδικότερα έχει προκαλέσει αναστάτωση στον μυστικοπαθή, στενό κόσμο των επενδύσεων σε ανεξόφλητες υποχρεώσεις: οι επιθετικές συναλλαγές «priming», οι οποίες περιλαμβάνουν την υποκατάσταση των εξασφαλισμένων δανειστών.

Σε μια παραλλαγή, η δανειολήπτρια εταιρεία μεταβιβάζει τις εξασφαλίσεις που καλύπτουν τα υφιστάμενα δάνειά της σε μια θυγατρική εταιρεία απαλλαγμένη από τα δικαιώματα των πιστωτών. Αυτό επιτρέπει στην εταιρεία να ξαναχρησιμοποιήσει τις εξασφαλίσεις για να αντλήσει νέο χρέος, σπρώχνοντας με αυτόν τον τρόπο τους αρχικούς δανειστές προς τα κάτω στην ιεραρχία, αν πρόκειται να μοιραστούν τα περιουσιακά στοιχεία.

Αφού μετατόπισε με αυτόν τον τρόπο την πολύτιμη πνευματική της ιδιοκτησία, η J.Crew, η αμερικανική μάρκα ρούχων με το κομψό στυλ, έγινε ρήμα. Έκτοτε, οι πιστωτές εταιρειών όπως η Revlon, μια μάρκα ομορφιάς, η Golden Nugget, μια αλυσίδα ξενοδοχείων και καζίνο, και η Travelport, μια τουριστική εταιρεία, λέγεται ότι «J.Crewed».

Μια άλλη νέα τακτική περιλαμβάνει μια εταιρεία που συνεργάζεται με μια ομάδα πιστωτών της, ενθαρρύνοντάς τους να εμπλακούν σε αυτό που απειλητικά αναφέρεται ως «βία πιστωτών εναντίον πιστωτών» (creditor-on-creditor violence).

Σε έναν τύπο «ανώτερης» (uptier) συναλλαγής, μια εταιρεία πείθει την πλειοψηφία των πιστωτών της να τροποποιήσουν τα έγγραφα του δανείου για να της επιτρέψουν να αναλάβει περισσότερη κύρια οφειλή. Οι δανειστές που συναινούν ανταμείβονται γενναιόδωρα, συχνά συμμετέχοντας σε αυτή τη νέα αύξηση, βλέποντας την προτεραιότητα (και την αξία) του χρέους των ανταγωνιστών δανειστών τους να μειώνεται. Με άλλα λόγια, οι δανειζόμενες εταιρείες πληρώνουν τον Πέτρο επιτρέποντάς του να πάρει χρήματα από τον Παύλο.

Τον Μάρτιο, δικαστήριο της Νέας Υόρκης κατέληξε στο συμπέρασμα ότι ένας ελιγμός, τον οποίο πραγματοποίησε το 2020 η Serta Simmons Bedding, κατασκευάστρια στρωμάτων, ενδέχεται να παραβίασε την πιστωτική σύμβαση της εταιρείας.

Οι νομικές αμφισβητήσεις σε παρόμοιες συναλλαγές συνεχίζονται και τα δάνεια περιλαμβάνουν ολοένα και περισσότερο αυστηρότερες διατυπώσεις για την αποτροπή τέτοιου είδους συμφωνιών. Όμως, ενώ οι uptier συναλλαγές (και άλλες παρόμοιες κινήσεις) αμφισβητούνται, απέχουν πολύ από το να εξαλειφθούν.

Οι επενδυτές σε ανεξόφλητες απαιτήσεις δεν πρέπει να εκπλήσσονται από αυτές τις νέες προκλήσεις, διότι η ιστορία της φτηνής μόχλευσης της τελευταίας δεκαετίας είναι επίσης η ιστορία των ιδιωτικών επενδυτικών κεφαλαίων, τα οποία, μόνο το 2021, δαπάνησαν 850 δισ. δολάρια σε εξαγορές μόχλευσης.

Μια πρόσφατη μελέτη του Vincent Buccola στο Πανεπιστήμιο της Πενσυλβάνια εξηγεί την άνοδο της τακτικής του σκληρού παιχνιδιού υπό αυτό το πρίσμα. Σύμφωνα με την ανάλυσή του, στις 18 από τις 19 συναλλαγές priming που έχουν πραγματοποιηθεί μέχρι σήμερα συμμετείχε χορηγός ιδιωτικών κεφαλαίων.

Τα στελέχη των ιδιωτικών κεφαλαίων, με προσωπικές περιουσίες σε κίνδυνο και με ολυμπιακή ικανότητα στη νομική γυμναστική, αποδεικνύονται σημαντικά πιο επιθετικά από τις νυσταγμένες ομάδες διοίκησης των επιχειρήσεων του παρελθόντος.

Έτσι, οι πιο εξελιγμένοι επιχειρηματίες της Wall Street διαμορφώνουν όλο και περισσότερο τις τακτικές τόσο του δανειστή όσο και του δανειολήπτη, παρέχοντας μια ζωντανή εικόνα του θριάμβου της χρηματοδότησης επί της πραγματικής οικονομίας.

Μετά από μια δεκαετία χαλαρού δανεισμού και εξαγορών, η αυξημένη εταιρική δυσπραγία είναι πλέον σχεδόν αναπόφευκτη. Η διάβρωση της προστασίας των πιστωτών θα αφήσει τους επενδυτές σε ανεξόφλητες απαιτήσεις να περιμένουν περισσότερο για να επωφεληθούν από αυτό το χάος. Οι αίθουσες των συνεδριάσεων θα μετατραπούν σε αρένες σκληρών μονομαχιών.

© 2022 The Economist Newspaper Limited. All rights reserved.

Άρθρο από τον Economist το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από την www.powergame.gr.Το πρωτότυπο άρθρο, στα αγγλικά βρίσκεται στο www.economist.com