THEPOWERGAME

Το νέο περιβάλλον του πληθωρισμού και ο δρόμος που έχει ανοίξει για αυξήσεις επιτοκίων, οδηγώντας σε άνοδο των αποδόσεων των κρατικών ομολόγων, είναι ιδιαιτέρα υποστηρικτικά για τις ευρωπαϊκές τράπεζες, όπως σημειώνει η UBS και για αυτό δηλώνει θετική για τον κλάδο αναμένοντας συνέχιση του re-rating και το 2022.

Όπως σημειώνει, οι αυξήσεις των κρουσμάτων της COVID-19 στην Ευρώπη, η εμφάνιση της παραλλαγής Όμικρον, και οι σχετικές αντιδράσεις της κυβερνητικής πολιτικής θέτουν καθοδικούς κινδύνους για τις προσδοκίες της βραχυπρόθεσμης ανάπτυξης και των επιτοκίων.

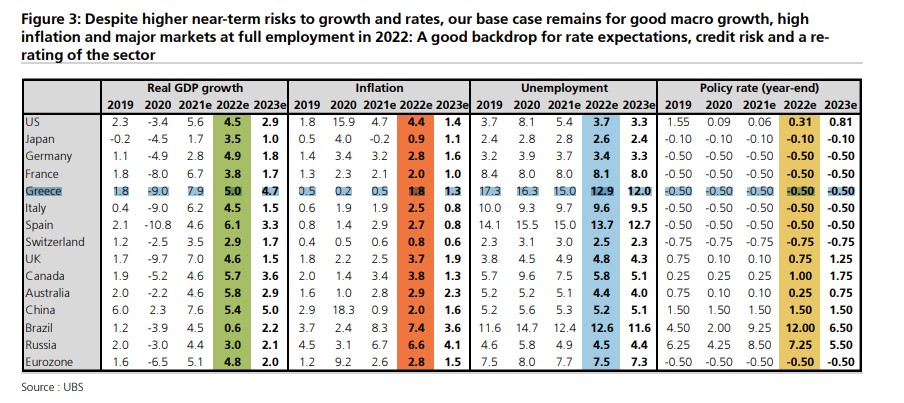

Ωστόσο, το βασικό της σενάριο είναι ένα υποστηρικτικό μακροοικονομικό περιβάλλον και ένα ευνοϊκό περιβάλλον στις αγορές για τις ευρωπαϊκές τράπεζες το 2022 με την Όμικρον να αποτελεί έναν κίνδυνο σε ότι αφορά το timing και την έκταση των αυξήσεων των επιτοκίων, αλλά όχι έναν πιστωτικό κίνδυνο. Έτσι, η ελβετική τράπεζα αναμένει ισχυρή αύξηση του ΑΕΠ το 2022, τόσο σε πραγματικούς όσο και σε ονομαστικούς όρους, οι οποίοι θα υποστηριχθούν από τον ασυνήθιστα υψηλό πληθωρισμό, αποτελώντας ένα σημαντικό «σχήμα» για τις τραπεζικές μετοχές.

Σύμφωνα με τις εκτιμήσεις της UBS, η ανάπτυξη στην ευρωζώνη το 2022 θα κινηθεί στο 4,8%, μετά το 5,1% φέτος, ενώ η Ελλάδα μετά την υψηλότερη ανάπτυξη διεθνώς που θα σημειώσει το 2021 στο 7,9%, το 2022 θα κινηθεί με ρυθμούς της τάξης του 5%. Το 2022 την υψηλότερη ανάπτυξη στην περιοχή της ευρωζώνης αλλά και σε σχέση με ΗΠΑ, Ιαπωνία και Κίνα, θα σημειώσει η Ισπανία στο 6,1%.

Η UBS πάντως, τονίζει πως θα παρακολουθεί στενά τους μακροοικονομικούς δείκτες τις επόμενες εβδομάδες, αλλά προς το παρόν βλέπει ότι θα ανακάμψουν στις αρχές του 2022, βοηθούμενοι ιδίως από τη βελτίωση της τάσης στην Κίνα και τις διατηρήσιμες και σημαντικά καλύτερες από τις αναμενόμενες τάσεις στην απασχόληση.

Δεδομένων των παραπάνω, η UBS αναμένει ένα περιβάλλον υψηλότερων αποδόσεων στα ομόλογα, με τις αποδόσεις των 10ετών κρατικών τίτλων να αναμένεται να αυξηθούν σημαντικά το 2022, λόγω και του αναμενόμενου τέλους των προγραμμάτων αγορών ομολόγων από τις κεντρικές τράπεζες στο Ηνωμένο Βασίλειο και τις ΗΠΑ και τη μείωση του ρυθμούς αγορών της ΕΚΤ βραχυπρόθεσμα.

Ενώ υπάρχει έντονη συζήτηση για το εάν ο τρέχον υψηλός πληθωρισμός και οι φαινομενικά πολύ «σφιχτές» αγορές εργασίας, θα αποδειχθούν προσωρινά φαινόμενα, οι αγορές αναμένουν επί του παρόντος τα βραχυπρόθεσμα επιτόκια να αυξηθούν στο μεγαλύτερο μέρος του κόσμου το επόμενο έτος. Οι τράπεζες αποτελούν καλά μέσα αντιστάθμισης (hedging) του πληθωρισμού (εκτός εάν τα επιτόκια είναι εκτός ελέγχου ή προκαλούν ισχυρό sell-off στις αγορές μετοχών) και είναι σήμερα πιο προσανατολισμένες στα επιτόκια από ποτέ.

Όπως εξηγεί, οι δείκτες δανείων προς καταθέσεις μειώθηκαν στο 93% από 100% το 2019 (και 107% το 2016), με το QE να προσθέτει ένα απίστευτο 30% του ΑΕΠ στα τραπεζικά αποθεματικά. Αυτή η επιπλέον ρευστότητα είναι αρνητικό για τα περιθώρια κέρδους όταν τα επιτόκια μειώνονται, αλλά είναι πιο ισχυρή από ό,τι αντιλαμβάνεται η αγορά όταν τα επιτόκια αυξάνονται.

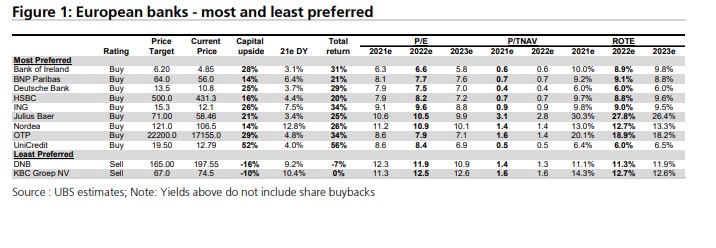

Για αυτό και η UBS τηρεί θετική στάση για τον κλάδο το 2022 , ξεχωρίζοντας ιδιαίτερα τις Bank of Ireland, BNP Paribas, Deutsche Bank, HSBC, ING, Julius Baer, Nordea, OTP, UniCredit για τις οποίες δίνει σύσταση buy και αναμένει ράλι της τάξης του 14% με 52%, ενώ σύσταση sell δίνει για τις DNB και KBC για τις οποίες εκτιμά ότι η πτώση θα φτάσει το 16% και το 10% αντίστοιχα.

Όπως επισημαίνει, οι μετοχές των ευρωπαϊκών τραπεζών έχουν καταγράψει άνοδο της τάξης του 30% φέτος, και έχει «ανεβάσει» τις εκτιμήσεις της για τα κέρδη προ φόρων του 2022 κατά 24%, κάτι που αποτελεί ένα μέτριο re-rating εάν ληφθεί υπόψη η σημαντική βελτίωση των προοπτικών των τραπεζών (αποδόσεις, αγορές, σχηματισμός κεφαλαίων, ανάπτυξη περιουσιακών στοιχείων κινδύνου, πιθανά αποτελέσματα πληθωρισμού).

Το βασικό σενάριο της UBS είναι ότι οι αγορές μετοχών θα τελειώσουν το 2022 υψηλότερα από τα σημερινά επίπεδα με ιδιαίτερα καλές επιδόσεις κατά το πρώτο εξάμηνο του έτους. Μια αυξανόμενη ομάδα επενδυτών ανησυχεί για τις προοπτικές των κερδών ανά μετοχή (EPS) εάν οι αγορές υποχωρήσουν το 2022. Έτσι, η ελβετική τράπεζα υπολογίζει ότι το 28% των εσόδων των ευρωπαϊκών τραπεζών συνδέονται με την αγορά κατά κάποιο τρόπο, και έτσι κάθε 5% μείωση των εκτιμήσεων για τα έσοδα, θα οδηγήσει σε 5% μείωση για τα EPS του κλάδου.